股票跌深就是利多,根據美國銀行援引的EPFR Global數據,在截至五月二十五日的一周內,全球股市淨流入了約二百億美元資金,其中流入美股的資金最多,但是華爾街的投行大多認為美股還沒落底,例如花旗集團對美股的評級下調至中性,摩根士丹利和美國銀行等機構表示,未來可能還會有更多損失,高盛和美銀都認為,美股可能還得下跌,直到聯準會暗示結束收緊貨幣為止。

本次升息循環最鷹派時刻到了

結果呢,行情總是在悲觀中誕生,道瓊指數上周漲+6.24%,終結百年來最長的連續八周下跌,受惠於美國四月核心個人消費支出(PCE)物價指數年增4.9%,低於上月的5.2%,創今年以來最低,於是市場開始樂觀的認為這是通膨觸頂的訊號,截至五月為止,聯準會已經升息七十五基點(三碼)至0.75-1.00%的聯邦基金利率目標區間,根據歷史資料顯示,從1983年後六次緊縮週期的中間值是三百基點(3%),在今年六月和七月兩次分別升息五十基點(二碼)的基礎上,後續美聯儲或將減少升息幅度至二十五基點(0.25%)。換言之,今年六、七月份的升息應該是聯準會本次升息循環的最鷹派時刻。

之後,預期CPI在下半年趨於溫和,加上因為聯準會升息導致經濟活動逐步放緩,明年經濟衰退的風險比今年大,基於聯準會在經濟成長放緩期間採取積極緊縮政策將加大美國經濟衰退的風險的推測基礎上,市場認為聯準會將在第三季調整目前積極鷹派的立場。

科技成長股本益比修正近尾聲

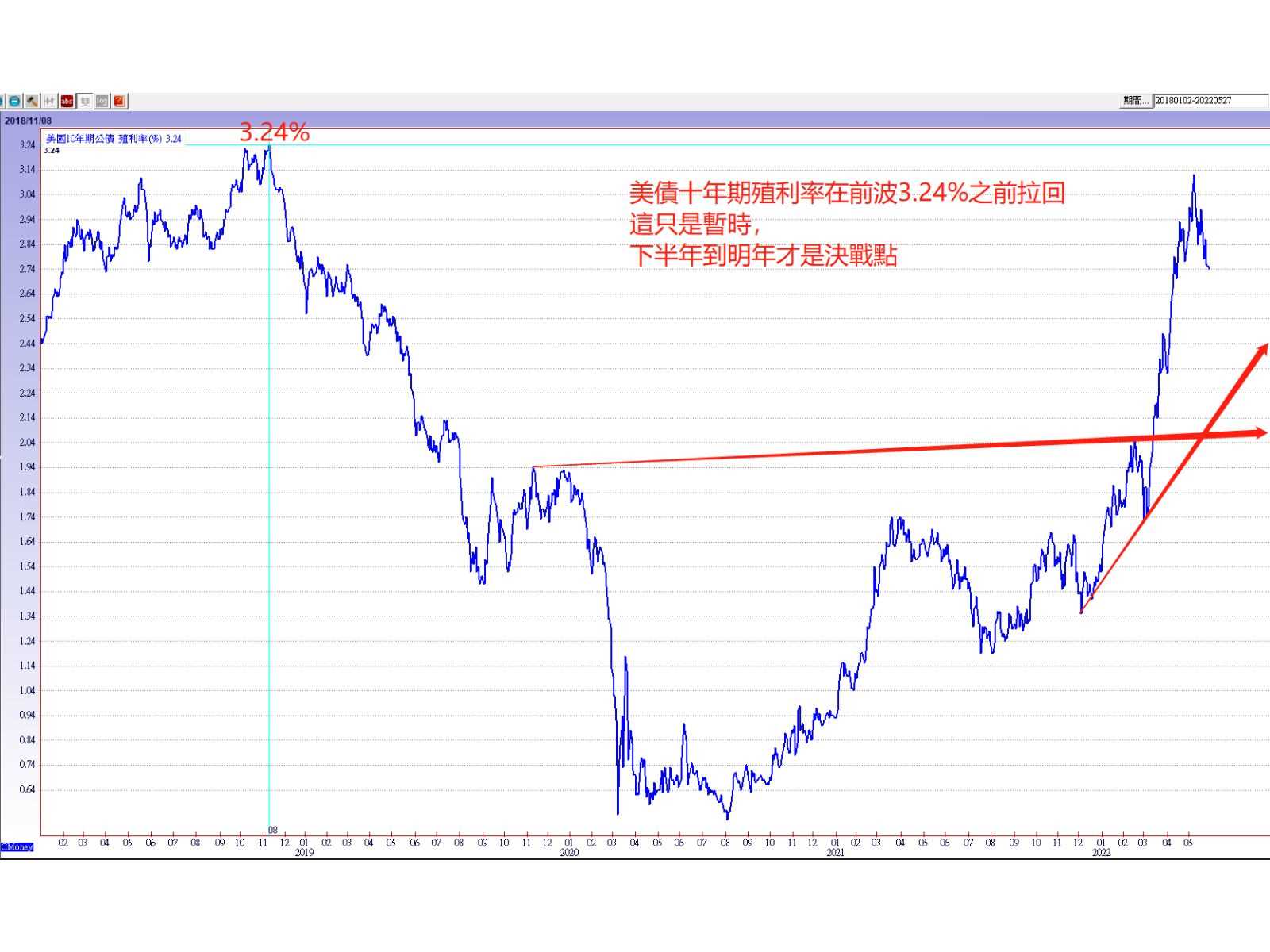

由於市場對聯準會鷹派的立場產生了微妙的預期轉變,意味著對上半年科技成長股的本益比修正接近尾聲,這點也反映在近期十年期美債殖利率突破3%之後回落到2.74%。

終於,加權指數在五月二十七日突破三月三十一日上海封城以來的波段下降趨勢線壓力,代表供應鏈逐漸恢復中,四月初到五月下旬,中國大陸十六省二十七個相關地區出台促消費措施,計畫投入約53.4億元用於發放消費券、購物補貼等。

五月三十一日的加權指數最後一盤爆出1590億成交大量,上漲+157.15點,全天上漲+197.15點,主要是MSCI季度調整成分股的緣故,在MSCI全球小型指數部分,新增十七檔成分股,其中力智漲停,創惟五月三十日漲停,鈺創及瑞鼎五月三十日至三十一日兩天漲+4.62%,就連台積電最後一盤上漲+14元、聯發科上漲+11元,把加權指數推上16807點,距離上方的季線反壓僅差46點,從五月二十七日到三十一日三天內上漲+839點,構成三連紅K確認萬六以下為新的底部區,多頭應該會繼續向上挑戰壓力。

上海救經濟 台股迎中期反彈

從一月五日的18619高點下跌到15616低點共跌-3003點,主要反映上海封城造成供應鏈混亂的利空,最新的中國五月官方製造業PMI上升到49.6,比四月上升2.2%,非製造業商務活動指數為47.8%,比上月上升5.9%,綜合PMI產出指數為48.4%,比上月上升5.7%,整體來說,三、四月衰退,五月反彈。

以製造業PMI為例,這次衰退(49.5、47.4、49.6)比去年九、十月低於榮枯線以下(49.6、49.2),還多了一個月,因此上海官方趕在六月一日解封之前,祭出三千億元人民幣救經濟,所以今年五個月沒行情的台股將可望迎來中期反彈。

上半年績效 六月見分曉

這波中期反彈的規模?以0.618的黃金分割率測算,加權指數壓力落在17471點,略高於半年線的17427點壓力,要提防的是站上所有均線之上後的假突破、真拉回,如果出現這種情況,必然是中國大陸今年的GDP無法達到5.5%的目標,也就是市場目前最關注的議題─「消費是延遲?還是消失?」很快的,618京東購物節就可以知道結果。

不過好消息是,多頭有比較長的時間可以做反彈行情,既然是中期反彈,在波浪上屬於B波三浪反彈,目前雖然從15616點漲到16807點累積了+1191漲點,僅算是B-1的分段,估計在0.5的黃金分割率的17117.5點壓力與17471點壓力附近見到B-2的轉折點,形成區間震盪,等待六月十五日的FOMC利率決策會議結果,然後以投信的半年度作帳做B-3反彈收尾。所以上半年績效好不好,就看六月。

不保本商品 券商發行ETN籌資

六月一日台股今年第三檔ETN掛牌,由元大證券發行之元大特選臺灣IC設計產業代表報酬指數指數投資證券(簡稱:元大IC設計N,證券代碼:020034),這個商品跟ETF不同,雖然同樣是追蹤標的物的指數,但ETN並沒有實際買進標的物,而且大跌到某個程度(通常是50%),券商可以強制投資人贖回,所以證交所提醒,ETN是不保本商品,需簽訂風險預告書。

在證交所網站上清楚地寫到:「發行ETN所募集之資金由發行證券商自由運用,可作為公司營運之擴張、併購、買賣標的指數成分股或進行避險操作。」

什麼意思?投信發行ETF所籌到的資金必須到市場買進相對應的成分股,而券商發行的ETN不需要進場買進相對應的成分股,所籌來的資金由發行證券商自由運用。換言之,就是投資人把錢借給券商,而且投資人還要繳管理費給券商,有點類似歐洲銀行的負利率概念。

哈!對券商來說,這麼好的商品當然要發,但是要投資人心甘情願的把錢掏出來,當然得有點誘因,所以趁著有行情時,用與ETF一字之差的ETN來籌資,這背後代表券商也看好這波反彈行情。

五月三十一日的聯發科站上季線反壓,檢視IC設計N追蹤的前十大權重標的,發現還沒站上季線壓力的個股有祥碩、義隆電、群聯、信驊、聯詠,在電子類股指數已經站上季線之後,具備落後補漲的條件。

電子低基期優勢 吸引長線保守資金抄底

雖說本波的反彈定位在中期反彈,但是有越來越多的電子股經過缺席了去年的大多頭行情,逆勢下跌修正後,低基期的優勢正好吸引了長線保守資金抄底,例如立積、可成、鴻海、精材等。

成功的範例是近期逆勢創新高的臻鼎-KY,接收了連漲兩年的南電、景碩與欣興的資金,從三月十七日跳空大漲站上年均線壓力後,截至五月三十一日為止,投信共買進26831張,30.38億元,等於均價113.26元,潛在獲利+6.83%,不算多,換言之,如果載板三雄的資金持續流出的話,那麼臻鼎-KY的市值還有推升的空間。

除了同族群的資金互相轉移之外,科技股另一股資金來源就是排擠了其他類股的買盤,例如航運類股在貨櫃三雄的股東會之後出現漲不動的訊號,航運類股指數K線圖的頸線壓力就落在274點附近,已經七個交易日無法突破。

而且五月二十三日還有法人針對美西碼頭工人罷工的研究報告唱多,當天的大量長紅K也同樣受制於頸線壓力,如果這根長紅K的258.18低點被跌破的話,那麼要提防科技股走強時的資金排擠效應進入到C波下跌走勢。

▲加權指數

▲聯發科 (2454)

▲臻鼎-KY (4958)