國際股市上周都維持小區間震盪,雖然偶爾出現波動,但大致上都跟四、五月的暴漲暴跌不同,符合我們之前提出來的觀點。

歐央上修通膨預測高於2%

比較值得留意的事件是六月十日歐洲央行ECB召開利率決策會議,會議結果維持三大利率不動,也提到七月一日開始停止購債計畫(APP),這些都符合市場預期。

而在ECB今年接下來的四次會期(七、九、十、十二月),總裁拉加德已經暗示都會升息,升息的幅度還有空間,不需要急著拍板定案。

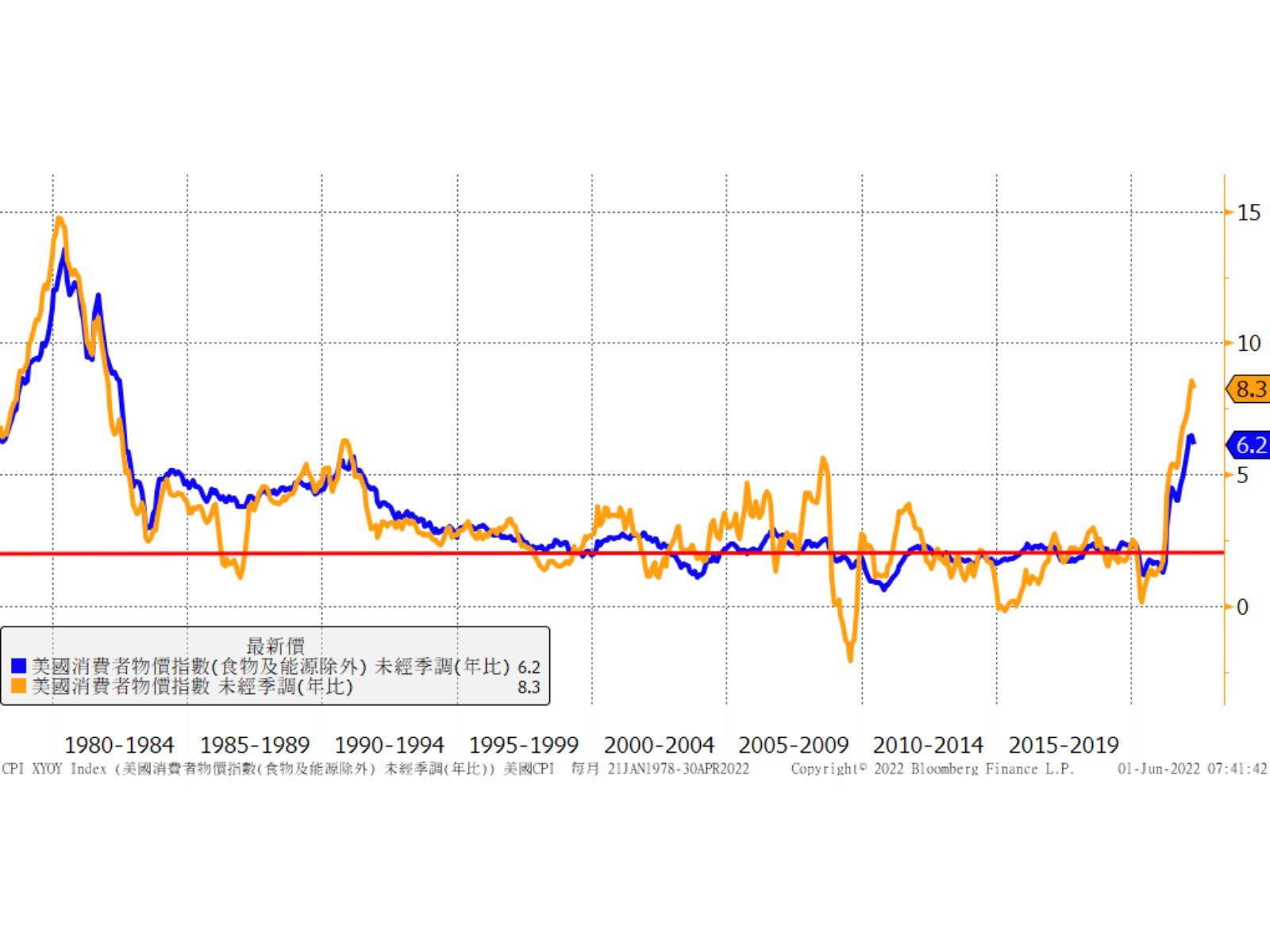

ECB同時也上調了2022年的通膨率預測,從5.1%上修到6.8%,2023、2024年分別上修到3.5%、2.1%,這都高於ECB的2%目標通膨,很顯然的,ECB正在告訴我們:「通膨不是暫時的」。

這對市場的影響很大,特別是在本周三凌晨的FED利率決策會議,因為FED預測明年的通膨將會回落到2.6%、後年將會回到2.3%,與市場預期的差不多,這代表市場目前並沒有準備好接受聯準會利率決策會議「上修通膨」這件事。

如果聯準會真的上修了通膨預測,帶動的不僅僅是通膨預期,連帶的整個升息的路徑都要調整,勢必會為市場帶來更大的波動性,因此操作上必須要建立避險部位。

調整曝險水位搭配行情

台股則是跟著國際股市漲漲跌跌,成交量萎縮似乎已經成為常態,這樣的現象完全可以理解,因為年初至今,台股跌幅一度來到三千點,大部分的一般投資人沒有停損、換股的概念的話,幾乎都是全軍覆沒。套牢的套牢,被嚇到不敢動作的更多,就算後面暴漲一千二百點也無濟於事,因為都在低點把部位砍掉,又不敢追回來,或是等著解套。

這樣的情況下就是新的資金還在外面看,舊的資金已經卡死蓋牌,成交量當然會縮掉,這種僵局要被打破就是要「震盪」,而且要震的夠大,要震到舊的資金被逼出場,或是震到新的資金心癢到受不了,才有機會看到更活絡的交易。

但這並不意味當前的台股沒機會,只要台股內還有資金,這些錢就要找出路,所以對於留在市場裡的人來說,賺錢的機會並沒有減少,有的時候甚至因為籌碼更穩定、分大餅的人變少了,更容易做到高勝率的操作,因此不需要因此而停下腳步。

現階段還不是放空的時候,因為多頭的抵抗力道仍在,All in滿倉或是閉著眼睛空,都很容易莫名其妙被修理。所以最好的交易策略還是要回歸到資金水位的控管,利用調整曝險的水位來搭配行情。

除了六月十日晚上的美國CPI以外,緊接著還有FOMC等著市場,因此實際交易我們也提前開始建立避險部位,並且會隨著行情的變化來做加倉或減倉的動作,不會傻傻的讓大家戴著鋼盔往前衝,等到波動性過去後,交易方向明確起來,又會是一波累積獲利的行情時機。

想知道更多財經資訊及產業分析,歡迎投資朋友加入我的群組,在Line上搜尋【@920lttev】以及Telegram上搜尋【money17168】,我都會提供最新的分析師觀點給大家。

▲聯準會6月升息機率