面對短空中多區間震盪築底過程中,看個別題材股表現,短線轉強關鍵,看指數何時能突破站上十日線及月線之上轉強,則台股將有續朝萬五關卡或年線作挑戰的機會。

中長期而言,今年絕對是難得擇股低接布局的好機會,上半年由於受諸多利空干擾影響,短線上或有震盪,不過,展望下半年,隨著科技類股庫存調整暫告一段落,配合需求回溫,基於股市必將領先市場反應的原則,預期第二季落底整理完畢後,下半年絕對會有一波大行情可期。

【個股推薦】欣興(3037),主要利基題材有:

(1)營運表現亮眼,2022Q3獲利連六高:欣興2022年第三季合併營收374.53億元,季增5.1%、年增33.08%,連六季改寫新高;營業利益110.34億元,季增6.61%、年增達1.64倍,連三季改寫新高,毛利率38.18%、營益率29.46%,亦為連三季改寫新高。第三季歸屬母公司稅後淨利85.61億元,季增6.62%、年增達1.03倍,每股盈餘5.81元,雙雙連五季改寫新高。

累計前三季合併營收1037.99億元、年增達40.27%,創同期新高,歸屬母公司稅後淨利222.58億元,年增達近1.71倍,每股盈餘15.09元,均提前改寫年度新高。2022年11月自結合併營收126.64億元,月減5.32%,但仍年增23.24%,創同期新高、歷史第三高,累計前11月合併營收1298.39億元,年增37.65%,已超越前年全年1045.62億元。

欣興董事長曾子章表示,受通膨及貿易戰等大環境黑天鵝影響,ABF載板短期需求確有降溫,目前已有部分客戶減量,而美國晶片禁制令亦會影響部分客戶,並產生骨牌效應,長約(LTA)客戶同樣亦有影響。不過,在5G、AI、高速運算(HPC)等趨勢帶動下,仍看好ABF載板中長期需求後市。加上Intel及AMD分別在今年第一季推出新伺服器平台Eagle Stream及Genoa,與其CPU搭配的ABF載板面積皆比當前處理器大了超過20%,層數方面也增加二至四層,製程方面更為複雜,有效提升ABF載板平均單價。法人認為隨著新伺服器平台發表後換機潮來臨,2023年新平台滲透率逐季走高。

(2)下修資本支出,外資看法不同:載板龍頭廠欣興2022/12/20突然公告下修2022~2024年資本支出,合計三年共縮減資本支出133.8億元。消息令人意外,外資券商摩根士丹利解讀,這是負面訊號,顯示ABF載板市況供過於求,高盛則認為,削減產能擴增,有助於供需結構,看法不同調。

高盛表示,欣興調降資本支出,主要是一個客戶延後新伺服器CPU推出,且為了因應美方商務部工業與安全局(BIS)管制,降低地緣政治風險,以致減少蘇州廠資本支出。不過高盛認為,欣興降低資本支出,有助於2023年ABF產業供需缺口擴大一至二個百分點,預期欣興美國CPU客戶的收入,應從第二季中期開始恢復,新伺服器平台需求將開始增加,這將支持欣興的楊梅二期/三期廠產能利用率。

長期來看,高盛對整體ABF市場持正向看法,每個IC的ABF含量提高以及對高端應用(伺服器/物聯網等)需求,整體ABF市場供需應該會更好,預期下半年開始,更多高端晶片的貢獻將會增加,維持欣興買入評等,但將2022~2024年獲利下調1%、14%、10%。

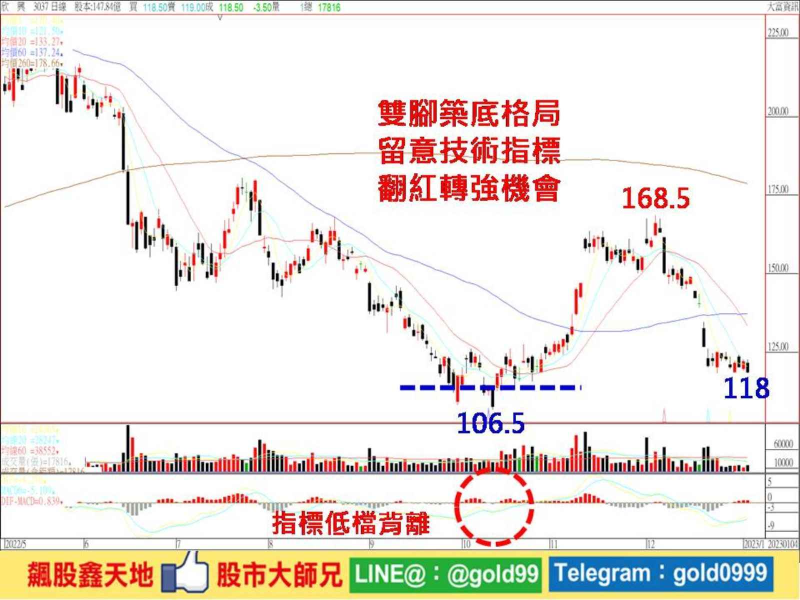

【操作建議】「低接不追高」,受消費性電子產品需求疲弱、庫存調整關係,近期股價表現相對疲弱,不過整體產業前景仍持續看好不變,一旦雙腳築底完成,並能再度站上於十日線及月線之上轉強,則後市可望有一波大漲機會,仍值得持續關注(※基本面資料若有異動,依公開資訊觀測站最新訊息為主)。基於風險考量,設好停損停利(詳見附圖說明)。