美股誘空成功,美元指數跳水。台灣經濟景氣陷入衰退的藍燈,如果前波加權指數12629-13878點的底部不破,在景氣擺脫藍燈之前,個股就有很好的抄底機會。

2023年第一個美國大非農新增就業人數帶來了驚喜,1月6日道瓊指數上漲700.53點(+2.13%)、那斯達克指數漲264.05點(+2.56%)、費城半導體指數漲117.58點(+4.67%),除了那指之外,道指與費半都站穩重要的技術面支撐,該怎麼說呢,誘空成功,估計這個農曆春節的紅包會很大。

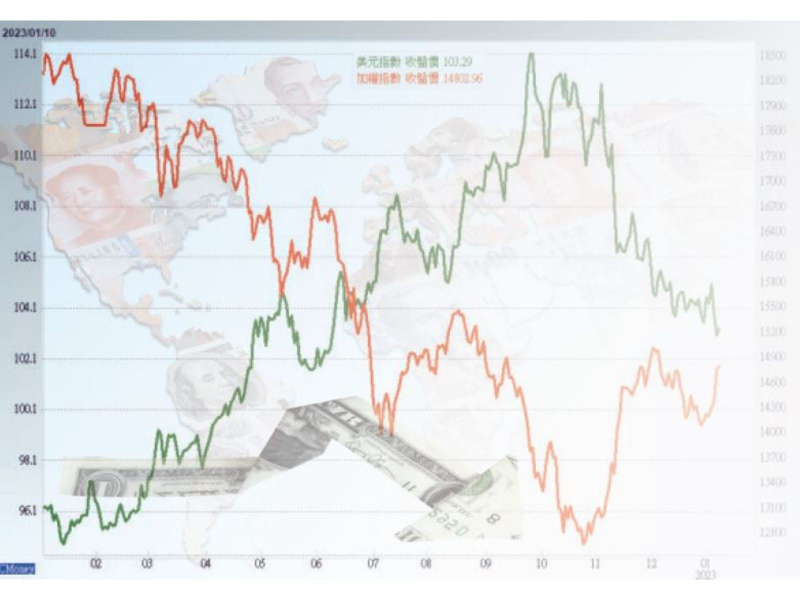

美元指數轉弱 避險資金流出

先來解讀美國十二月大非農新增人數如何優於市場預期,新增22.3萬人,不及十一月增加的25.6萬人,為2020年十二月以來最小增幅,雖然月增率放緩,但仍較歷史平均值的二十萬人來得強勁,表示聯準會壓制通膨的過程,對經濟的傷害仍可控。但這並不是激勵美股上漲的關鍵,重點是薪資成長速度有所下滑,正好是聯準會所期盼的結果,更低的薪資增速對高通膨的支撐可能正在減弱,於是當數據公布後,美元指數跳水,大跌1.16%,最終收在103.91點,1月9日續跌,很有可能跌破2021年六月以來的長期上升趨勢線。

美元指數的弱勢,代表避險的資金流出,自然股市受惠,那怕一月中下旬有美企財報干擾,因為近期股市明顯的利空不跌。對空頭而言,半導體需求持續放緩,上半年包括PC、手機、消費性電子等各種應用的情況都不樂觀,加上第一季本來就是傳統淡季,雖然中國疫情正在衝高峰,臨時的缺工造成急單效應。

根據崑山的PCB友人說:「稼動率時好時壞,好的時候約九成,壞的時候約七成。」基於去年第一季是史上最旺淡季的高基期,外資大多基於此觀點調降許多半導體指標股的目標價,其中以台積電今年可能零成長最具觀察指標意義,這留待周四揭開底牌。但同日還有另一個關鍵變數,美國十二月核心通膨年率,前值6%,預期值5.7%,目前是連續兩個月下滑,如果能如市場預期繼續下滑到5.7%的話,相信多頭的信心會更加受到鼓舞。

台灣景氣衰退 熊市結束了?

交代了外部因素之後,來看看台灣的景氣對策燈號。去年12月27日國發會公布景氣對策燈號指標,海關出口值與機械及電機設備進口值分數,分別代表企業對於未來獲利的展望及資本支出指標,而這兩項指標分別滑落兩個燈號,其中海關出口值更直接從綠燈掉至藍燈,導致十二月景氣對策分數從18分一口氣掉到12分,景氣對策燈號從黃藍燈掉入代表景氣衰退的藍燈。

回顧2021年一月景氣對策分數衝上37的黃紅燈,二月進一步衝到代表景氣過熱的紅燈,但由於疫情造成的供應鏈瓶頸看不到紓解跡象,缺工、缺貨、缺貨櫃、缺船、缺晶片的五缺齊來,恐慌性的重複下單讓景氣對策燈號從二月持續到十一月,連續九個月的景氣過熱。

終於在進入到2022年一月最後一個景氣對策紅燈出現後,2月24日爆發俄烏戰爭,四月上海封城,台積電示警半導體去庫存持續到2023年第二季,景氣對策燈號從三月的綠燈持續到八月,結果旺季不旺,科技業與通路商積極去庫存,景氣斷崖似的下滑,終於在十一月見到藍燈,正好也是加權指數見到12629低點,熊市結束了嗎?

景氣藍燈抄底 先確認不破底

就歷史來說,千禧年後台灣的經濟共有五次景氣對策燈號出現藍燈,分別是2000/12~2002/2(共十五個月)、2008/9~2009/5(共九個月)、2011/11~2012/8(共十個月)、2015/6~2016/3(共十個月),2003年僅花兩個月時間就擺脫藍燈,所以如果沒有意外,這次台灣的景氣逆風能夠在七月擺脫藍燈就算及格了。

只不過下半年景氣復甦的力道有多強,美國高通膨降溫符合聯準會預期等因素,目前來看變化還很大,最怕聯準會暫停升息後,美國高通膨先降後升,聯準會被迫複製類似1995-1996年的升息再起,如果局勢這樣發展的話,對利率敏感的股票就影響很大,更別說再加上2024年美台兩地總統大選的政治因素干擾,到時候就不只一個亂字可以形容。

不過,那是第四季的事情,眼下最要緊的是,如何把握景氣降到藍燈的抄底機會。2000年那次的加權指數曾經出現單月暴漲25.26%之後,重新破底,原因是景氣低迷太久,2008年跟2015年那兩次加權指數都在相對低位區震盪五至六個月,就算是跌幅比較淺的2011年那次,加權指數也是在相對低位區震盪多月。所以假設2000年再次破底的走勢不會重演的話,那麼這次的藍燈加權指數低位區可能就是以12629-13878點之間的島狀反轉型態作為底部區。