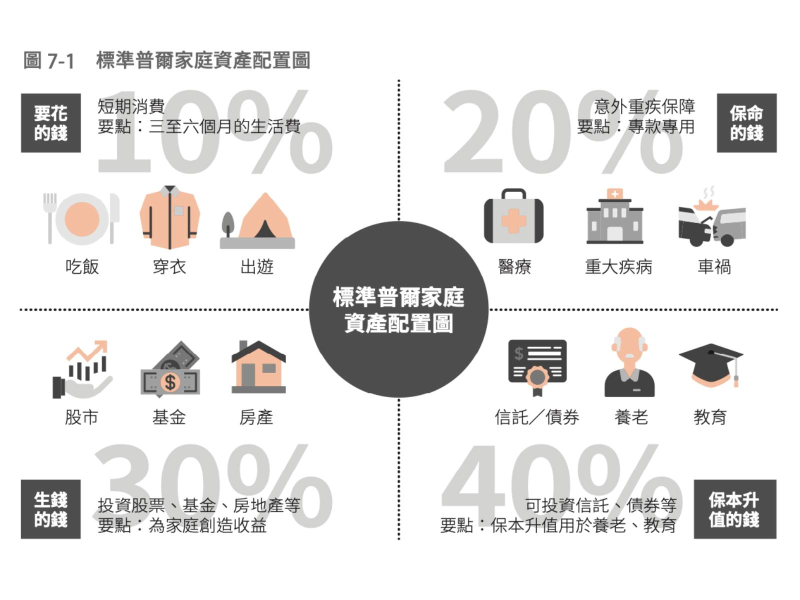

標準普爾家庭資產配置圖

2014年年底我進入股市,那時候完全是「小白」一名,卻很幸運地趕上了2015年的牛市。買入的股票無一例外都在上漲,一開始是「小牛慢漲」,後來是瘋狂上漲。

炒股的人,大都是貪的。我從最開始的投入一萬元,發展到最多的時候投入十萬元。那時候我小家庭的全部現金資產也不過十五萬元。股票的盈利很快達到50%,帳戶裡的金額一天天上漲,我追漲的心思愈來愈重。

直到五月的一天,對我理財一向不過問的先生傳給我一張圖,跟我說,我們家在股市裡投入的資金比重太大了。

先生是典型的理工男,理性又謹慎,屬於輕易不開口,開口我就要慎重考慮的類型。那個時候,人人都在談論股票,「大V」都在鼓吹8000點。但他的話給我敲響了警鐘,我開始反思自己的投資策略:把家庭資產的60%甚至更多放在股市中是否合理?

那之後,我放棄了再追加投入的心思,也逐步賣出了手中的股票,只留下在股市中賺的四萬元。進入六月,股災突至,千股跌停,幾次熔斷。

萬幸,未傷及本金。

後來談起這事,我總是感嘆先生的「迷之援手」,先生則淡然處之,跟我說:「什麼事都需要理性和邏輯,光憑感覺可不行,理財我雖不懂,但道理都通用。」

那張神奇的圖片就是標準普爾家庭資產配置圖。什麼是標準普爾家庭資產配置圖?標準普爾是全球最具影響力的信用評級機構,專門提供有關信用評級、風險評估管理、指數編制、投資分析研究、資料處理和價值評估等重要資訊。這一組織曾調查研究全球十萬個資產穩健增長的家庭,分析總結出他們的家庭理財方式,從而得到了標準普爾家庭資產配置圖,被公認是最合理穩健的家庭資產分配方式。

這張圖告訴我們,進行家庭理財的時候,需要把家庭資產分成四個帳戶,這四個帳戶的作用不同,資金分配比例也不同。按照固定合理的比例進行分配,才能保證家庭資產長期、持續、穩健地增長。

這四個帳戶分別如下。

開銷帳戶:用於保障家庭基本生活的開銷,一般為三至六個月的生活費,在家庭總資產中占比應為10%。

救命帳戶:用於社保、商業保險等各類保險,解決家庭突發問題帶來的重大開支,在家庭總資產中占比應為20%。

生錢帳戶:用於投資,重在收益,是理財時發揮空間最大的錢,在家庭總資產中占比應為30%。

保命帳戶:用於子女教育金、養老金等等,重在保本和穩步升值,在家庭總資產中占比應為40%。

家庭資產配置十分重要。

剛接觸理財時,我認為理財就是簡單的「錢生錢」,利益最大化,什麼收益高,我就買什麼,什麼賺錢多,我就投什麼。那個時候,股市一片大好,我一度把它作為家庭資產增值的主戰場,暢想著如果把全部資產投入,是不是很快就可以翻倍。

年輕的時候,總是無知者無畏。殊不知,投資的市場從來不嘉獎無知者。我之前買的黃金存摺跌得很慘,我等不及也沒耐心,選擇了割肉賣出。這是我第一次嚐到賠錢的滋味,真不好受。回過頭來看自己的小家庭資產配置,我發現我將三分之二的資產放在了股市這個修羅場中,這時我才感到惴惴不安。因為我家的救命帳戶和保命帳戶都太不完善了,作為家庭第一經濟支柱的先生,當時是自由工作者,連社保都沒有,遑論商業保險。我們還養著一個孩子,背著幾十萬元的房貸,一旦家庭遭遇任何可能的變故,我們都沒有能力去應對。

現在我一回想起來,還會不禁害怕。我在想,如果當時亢奮的自己把全部身家投入進去,而那時正好趕上五月底股市的高點,那麼不久迎接我的就是股市跳崖般的下跌,那樣我將如何面對慘局?

按照標準普爾家庭資產配置圖給出的投資比例,我的小家庭只適合將資產的30%投入到高風險的理財項目中,所以我最後留下了四萬元在股市中。這筆錢在2016年五月買房的時候,以小虧退場。

與我最初選擇高風險的資產分配方案相反的是,我身邊的很多朋友,因為不了解資產配置,將理財項目僅僅侷限於銀行定存和餘額寶。如果稍微懂一些理財知識,知道生錢帳戶的存在和意義,那應該不會滿足於3%的投資報酬率,家庭資產會得到更好的保值升值。

標準普爾家庭資產配置圖的侷限性

雖然從這張圖受惠不少,但我還是認為這張圖不是萬能的,它存在一些缺陷。

第一,不符合實際。每個人、每個家庭都有著不同的實際情況,想用一張圖規劃全世界的家庭資產配置,多少有點不切實際。配置家庭資產,首先需要完成對家庭財務狀況的梳理,同時進行風險能力測試,沒有這些又談何「從實際出發」?

第二,不符合國情。保命的錢設定為20%,感覺過高了,完全不符合中國的國情,比如一個三線城市的小家庭,家庭資產總額五十萬元,就意味著要拿出十萬元配置保險,怎麼聽都覺得有點扯,這哪裡是「以小博大」,簡直是「一座大山」。

雖然如此,個人認為這張圖還是有其借鑑意義的。那就是透過分配家庭現金流資源分散風險,在保障家庭資產安全的前提下實現收益最大化。

很多事情是相通的。這張圖讓我想起了時間管理上的「四象限法則」。簡單來說,就是把工作按照重要和緊急兩個不同的維度進行劃分,可分為四類,分別是:緊急又重要、重要不緊急、緊急不重要、不緊急也不重要。

這四個象限的事情,你認為最重要的一定是第一類對不對?其實錯了,最重要的應該是第二類─重要不緊急的事。因為人們太容易被第一類事情牽著鼻子走,而忽略了對自己來說意義更為重大的第二類事情。

第二類事情有哪些呢?諸如技能學習、自我提升、方向調整等關乎未來發展的大事情,它沒有披著緊急的外衣,但有著「極其重要」的核心。

資產配置的四大原則

回到資產配置上,我們分別來看看四個象限中的錢該如何管理。

原則一:緊急又重要的錢需要預留,絕對保證

這個象限裡的錢,在時間和重要性上都排在最前面。比如我們的房貸、車貸、信用卡繳款等等,需要在家庭現金流資產中提前預留,保證按時繳款,因為逾期會被記在信用紀錄裡。現代社會,個人授信只會愈來愈重要,一定要重視。

另外,剛剛提到的這三類支出,都屬於負債。儘管我一直說,合理的負債是窮人的福音,給自己加一點槓桿,對資產增值很有幫助,但比例一定要控制在合理範圍之內。

之前,有個女孩在我的公眾號留言,說自從看了我的文章,就去辦了信用卡,結果現在每個月的薪資只夠還最低繳款額。這就屬於「過度負債」,超出了她的承受能力。

關於資產負債率多少合適,個人認為沒有一定之規。需要考量的因素很多,包括家庭成員的年齡構成、風險承受能力、收入是否持續穩定、家庭保障是否完善等等。但總體上,30%至50%是較為合理的範圍,超過50%就意味著風險過高,很容易陷入財務危機。另外,對於上班族來說,每個月繳款金額和月收入的比例也要控制,以不超過40%為宜。

原則二:重要不緊急的錢要早做打算,長期投資

這一象限裡的錢,重要性顯著,但很容易被人忽略,比如孩子的教育金、自己的養老金、老人的贍養費等等。這一部分的資產配置時間線通常會拉得比較長,屬於「長期投資,一次使用」的錢,比如孩子上大學或者留學需要的大筆學費,老人生病手術又無法理賠的大筆醫藥費等等,平時不會給你造成壓力,到了用的時候如果沒有準備,很可能方寸大亂。了解複利公式的人都知道,複利有三個關鍵因素,決定了未來的總體收益,那就是本金、時間和報酬率。因此,投資理財這件事愈早開始愈好,隨著經驗的積累,報酬率會提高,本金會愈來愈多,時間線也會比別人拉得長。這一象限的投資要點是保障本金安全,確保一定的收益,讓其持續成長。

此外,保險的費用也在這一象限,屬於平時看不到用處,關鍵時候可以幫助你度過難關的投資。金額宜控制在家庭年收入的3%至5%,比如小A的家庭年收入為二十萬元,那麼每年拿出六千至一萬元購買保險即可。

原則三:緊急不重要的錢盡量控制,減少支出

這一象限的錢主要以基本生活支出為代表,也就是衣食住行的日常消費。在馬斯洛需求層次理論(Maslow’s hierarchy of needs)中,這一象限的錢滿足的是第一個層次的需求,即生理需求。

這一方面的支出必不可少,原則上應該盡量控制,保障基本需求即可,不必為了面子或者膨脹的欲望買單,否則會直接影響其他象限資金的管理。我們常說的節流,針對的就是這一象限,能在家做點吃,就少去餐廳吃飯,乾凈又省錢;能騎自行車、坐捷運,就少開車,節能環保還省下大筆養車費用。

把錢積累起來,投入其他象限,才能保障家庭資產配置合理,運轉良好。

這筆錢,我個人會選擇放到貨幣基金,金額是家庭三至六個月的日常開支費用。

原則四:不緊急不重要的錢,大可隨心隨性

其實我想了很久,哪些錢是家裡不緊急也不重要的,然後就想到了自己的「玩樂帳戶」。

在日常的儲蓄帳戶、消費帳戶之外,設立一個玩樂帳戶,專門用來獎勵自己。金額呢,我一般定為月收入的10%。

這筆錢最短一個月,最長三個月,必須花掉,而且是高高興興地花掉,可以是買一件自己心心念念已久的心儀物品,可以是去一直捨不得去的高級餐廳大快朵頤。

有的時候,值與不值並不是唯一的判斷標準。你花的這筆錢確實不緊急也不那麼重要,做與不做這件事,對生活也不會有根本性的影響,但是人有的時候需要這樣一筆開銷,因為人就是人,不是機器。

這筆錢不會讓你馬上變美、變有錢,但會讓你有「配得上」的感覺,這種內心感受,會讓我們對金錢與自我更有掌控力,也會幫助我們在分配金錢的時候更有界限感,然後更好地去配置家庭資產。