都說跟著國安基金的方向做股票就對了,這次4月13日國安基金宣布退場,545億銀彈護盤,275天期間加權指數上漲13.29%,至三月底帳上未實現獲利79.01億元,加計配息四億多元,一共是約83億元,未實現獲利達+15.22%。

這個操作績效可以說打敗大盤指數,也可以說跟大盤漲幅差不多,所以可以預期國安基金持股應該很多績優權值股。

▲加權指數

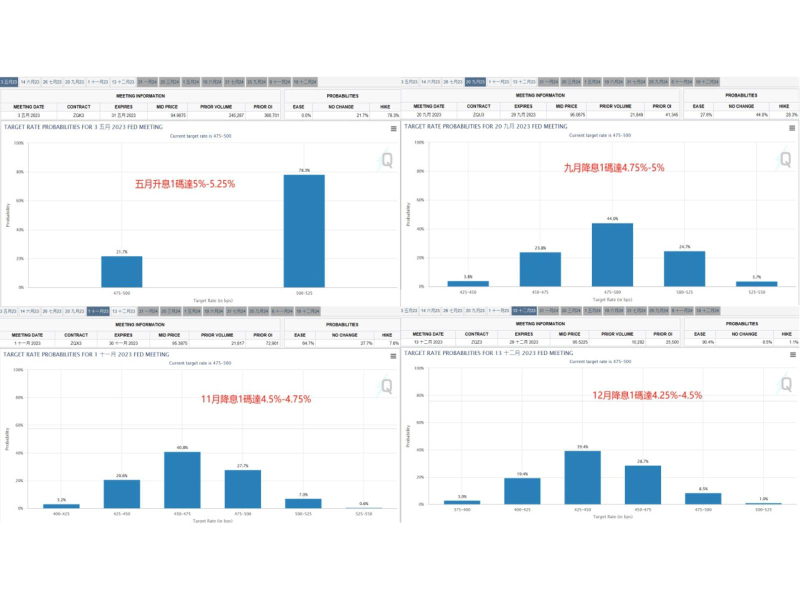

FED升息預測連三降 暗示第三季旺季不旺

先看台積電,4月26日盤中491元低點拉回到年線與半年線附近,進入五百元保衛戰,由於庫存去化速度不如預期,第二季會衰退的展望,等於預告了IC設計族群第二季業績展望不佳。於是費城半導體指數領先跌破去年十月2089低點起漲以來的上升趨勢線,等於暗示著今年全球經濟進入低度成長,接下來的大戲就是5月2-3日FOMC要不要宣布暫停升息。

根據4月26日CME FedWatch Tool顯示,FED在5月2-3日升息一碼的機率達76%,聯邦利率達5%-5.25%,6月14日維持利率不變的機率達66.6%,最快9月20日降息一碼的機率達44.2%,11月1日繼續降息一碼的機率為41.3%,12月13日繼續降息一碼的機率達40.1%。市場的預期等於是暗示今年第三季旺季不旺,所以需要連三降息來刺激經濟。

這點跟油價的走勢有吻合,OPEC+在愚人節宣布減產,大出市場意外,NYMEX原油上漲到83.53美元高點,高盛上調年度目標價至每桶一百美元,但花旗認為OPEC+減產是因為今年經濟可能陷入衰退,提前減產支撐油價。

從NYMEX油價的走勢陷入年線壓力與季線支撐之間的震盪,可以得知市場也不能篤定的確認今年的美國經濟會不會陷入衰退,所有的關鍵都在下半年的需求到底有多強。

中國現在怕日本式通縮

中國第一季GDP僅4.5%,去年第一季是4.8%,疫情爆發前的2019年第一季是6.4%,雖然較2022年全年GDP 3%來得好,但市場期待的報復性消費並沒有因為農曆春節而復甦,試問就連農曆春節的消費都保守的話,全年GDP 5%的目標會輕易達到嗎?

中國有四十個城市的房貸首貸利率跌破4%,雖然會提升買房意願,但利率的走低,加上CPI也走低,中國宏觀經濟最熱的議題是「日本式的通縮會來嗎?」所有科技大老都不敢斷言的第三季需求是V型?U型?還是W型?關鍵就在於中國的消費者行為經過這次疫情之後改變了什麼?

所以經過了第一季的做夢行情之後,股市的大漲已經可以彌補去年俄烏戰爭與中國的動態清零所造成的套牢損失,基於景氣還沒真正落底,所以這波行情應該定位在B波的逃命解套,就連國安基金都要離場,所以加權指數從15973高點的拉回,初步視為C波的拉回,由於選舉年估計緩跌為主。

FED與華爾街的博弈正要開始

市場預期歸市場預期,央媽們看的是通膨降溫的速度不夠快,甚至有頑固扎根的可能,儘管各國央行通過貨幣政策緊縮努力對抗通膨,但核心通膨率在許多國家依舊居高不下,例如澳洲6.9%、英國6.2%、歐盟5.7%、美國5.6%、加拿大4.4%、日本3.4%。

雖然FED進入五月會議前的緘默期,但從緘默期前FED官員的密集談話可以得知五月升息一碼的機會頗高,而這將是2007年以來首次聯邦利率突破5%以上,FED與華爾街的博弈從現在才要開始─FED希望將信貸緊縮跟中小銀行流動性風險脫鉤;華爾街則堅持美國下半年將陷入衰退,尤其自矽谷銀行倒閉以來,FED也支持美國可能發生溫和衰退,可是FED至今仍對暫停升息的訊息三緘其口。

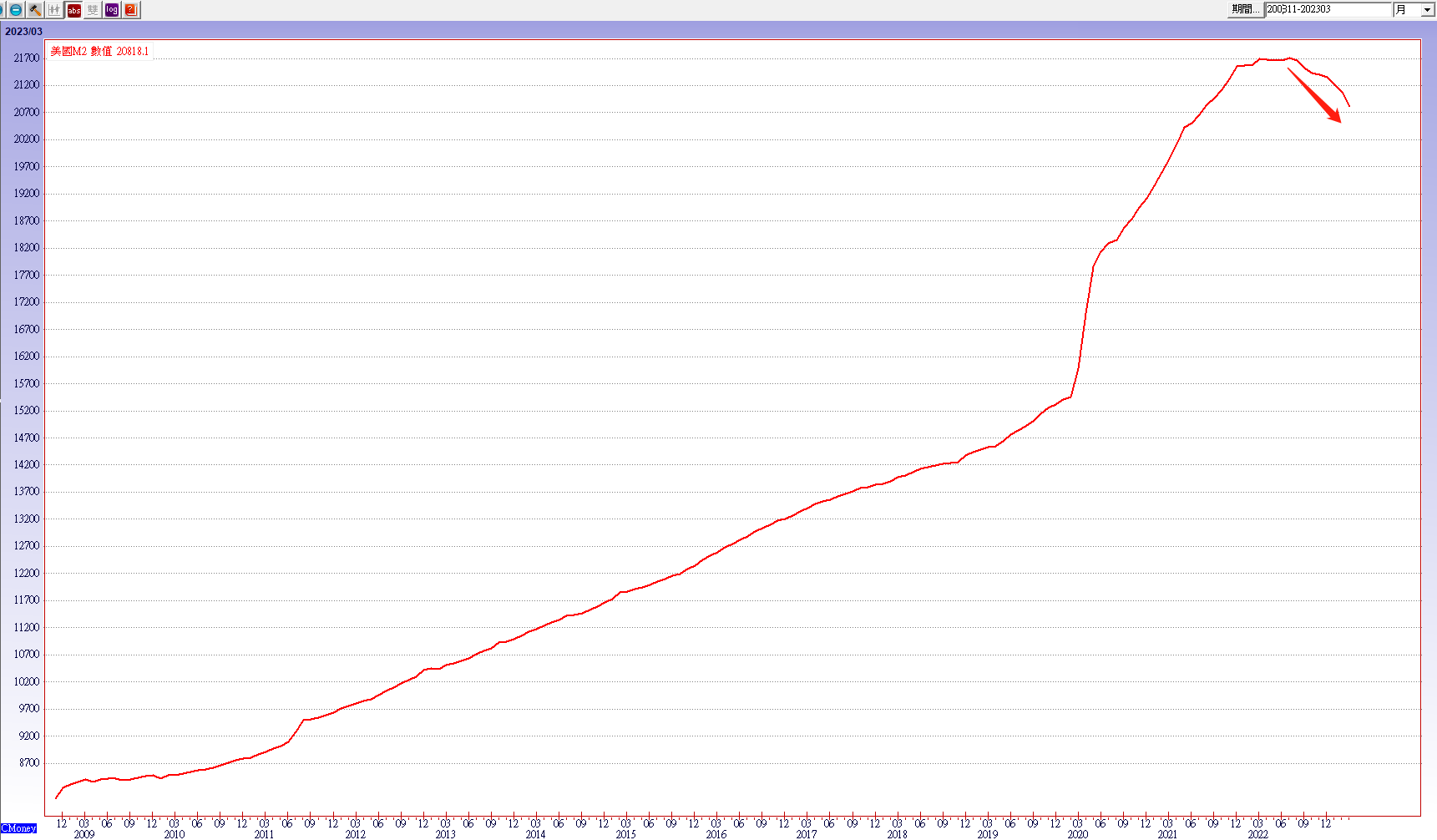

根據歷史經驗,美國廣義貨幣供給量(M2)下降後的六至十八個月,美國經濟活動將會出現下滑,自去年十二月跌至負值以來,M2正在以1930年以來最快的速度下降,換言之美國距離衰退僅剩半年,碰巧誓言代表共和黨參選美國總統的川普與民主黨現任總統拜登宣布競選連任,兩黨的惡鬥可謂史上最激烈,市場已經把提高債務上限的X-day從八月的國會休會提前到七月。

▲美國M2

美國經濟邁向輕度停滯性通膨

雖然華爾街一直忽視近期美國財長葉倫呼籲重視的美國債務懸崖危機,當然這個問題除了美國人寅吃卯糧的過度消費行為之外,更多的是兩黨政治角力下的犧牲品,通常最常見的結局就是美國政府關門,然後兩黨協商再協商,最後美國債務上限又被提高,危機解除。

但是有時候歹戲拖棚到旁人也覺得看不下去了,於是就出手教訓兩黨收斂,不過付出的代價是金融市場一陣混亂。

例如2011年美國債務上限提升始終遲遲未被通過,債務上限危機不斷發酵,標普下調美國的信用評級,從而引發了美股拋售,道瓊指數8月8日重挫-5.55%,創2008年後最大單日跌幅。

對比2011年,今年的高利率推升了抵押貸款、信用卡到汽車貸款等借貸成本,在FED縮表與中小銀行存款下降、信貸需求和供給疲弱,美國經濟正朝著「結構性通膨+高利率+經濟轉弱」的輕度停滯性通膨前進。

近期VIX指數 暴風雨前的寧靜

美國非農新增就業人數成長雖放緩,但FED認為勞動市場吃緊,雖然核心PCE物價指數已經從2022年5.4%的高點大幅回落到4.6%,但近幾個月來下行趨勢已有所放緩,暗示物價潛在壓力仍高得難以讓FED放棄升息政策。正好4月27日公布的美國第一季GDP與4月28日的三月核心PCE物價指數將成為FOMC之前的市場波動焦點。

多空的關鍵在於目前幾乎可以肯定的是,FED將在五月份再度升息一碼,然而FED究竟會對未來的利率路徑給出更為鴿派還是鷹派的指引,卻存在著巨大的不確定,而金融市場最不喜歡的就是不確定因素。

所以近期市場另一個議題就是VIX指數異常的平靜,有如暴風雨前的寧靜,對利率預期變化最敏感的二年期美債殖利率雖然度過了三月中小銀行流動性風險危機,但過去一周處在3.76%-4.1%之間狹幅震盪,這代表著升息帶給銀行業的黑天鵝事件還沒過去,而五月可能就是分水嶺。

微軟挾ChatGPT季報優於預期

今年美股的漲勢高度集中在Meta、蘋果、亞馬遜、Netflix、Google、微軟、輝達和特斯拉等八支股票,標普500指數年初以來反彈7.05%,其中5.81%的漲幅來自這八支股票的貢獻,這是自1990年以來領漲股最少的一次,高度集中在AI題材。

全面導入ChatGPT的微軟繳出優於市場預期的第一季財報,特別是Azure及其他雲服務營收年增率27%,雖然相較前幾季有所放緩,但在消費性電子疲軟的背景下仍然高於市場預期,第二季展望,剔除匯率因素的Azure銷售將成長26%-27%。

微軟表示,Teams通訊應用程式在本季每月有超過三億活躍用戶,Bing的日活躍用戶已經突破一億,換言之,在AI的升級帶動下,微軟在經濟衰退的疑慮中,走得又穩又大步。

▲微軟