電競耳機龍頭安普新越南廠擴產,提供一條龍式服務,根據美國客戶的新品上市時程推算,第二季開始公司營運動能將重返成長軌道。

台灣消費性電子耳機(營收占比九○.○%)廠安普新(6743),就旗下產品組合看來,大型耳機(包含電競級產品),仍為安普新目前最重要產品線,營收占比約六二%,TWS(真無線藍牙耳機)營收占三○%比重,塑膠成型元件占比七%,其他產品占約一%比重。

事實上,為有效規避中美貿易戰所帶來關稅風險,耳機、喇叭、音響等製造廠商,大多已先後將旗下產能移往東南亞。目前,安普新的越南廠也已具備自主開發模具能力,可提供模具自開發至生產一條龍式服務,生產前置時間(lead time)因而最多可節省長達四五天之多,因此,公司未來的資源投注、產能擴張,都將會朝向越南前進。

同時,安普新於大型耳罩式耳機(含電競及產品),乃至於TWS(真無線藍牙耳機)等產品線客戶,目前大多以美國廠商客戶為主,並未出貨予中國當地客戶,中國廠區產能的供貨需求已逐步降低。

另外,安普新與台灣佳能於越南所合資設立企業,初期資本額一.五億元,安普新規劃投資六○○○萬元、持股四○%,合資公司第一階段投資額五○○○萬元,安普新出資二○○○萬元,已經就位,該越南廠房預計二○二三年第一季投入量產,即為了配合、滿足台灣佳能客戶所提出,需建置「非中國供應鏈(out of China)」的產能解決方案,擴建計畫正順利進行中。

針對越南政府對「在地生產比重,須達三五%」的政策性要求,安普新指出,部分零組件如耳機罩的泡棉等,固然還是由中國運輸至越南廠生產,但因該項政策亦要求包含勞工工資等,越南當地也陸續建置完成零組件供應鏈,三五%的政策要求,料將可以「輕鬆達標」,安普新採購、成本架構可完全符合當地政府政策標準。

整體而言,安普新的毛利率,去年第三季已經提升至一七.八%左右,未來越南廠供貨比重拉高之下,獲利能力預估將有進一步提升的空間。法人機構認為,安普新接下來數個季度的毛利率,有機會維持約二○%,甚至更高的水準。

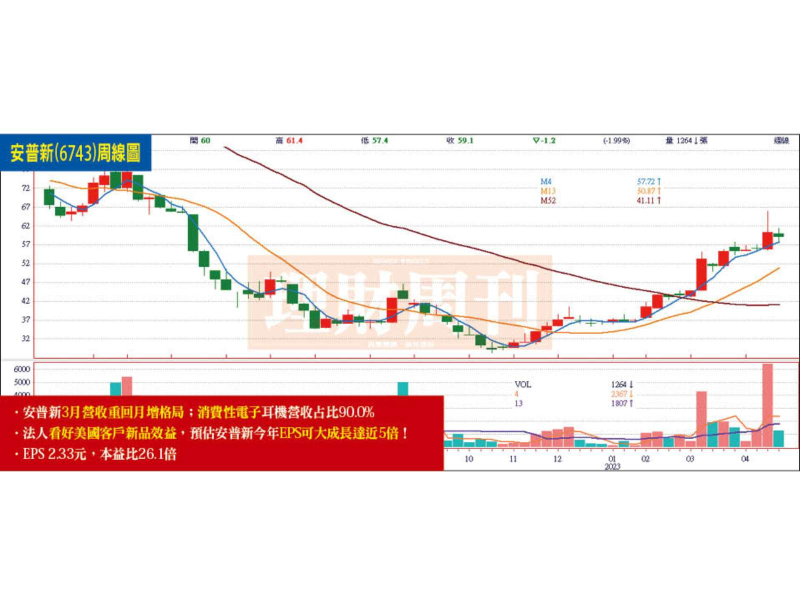

短期而言,安普新的營運表現,由於受到歐美市場消費性電子板塊景氣仍然不振的影響,去年以來,安普新營收表現即呈現逐季下滑走勢,短期內營運仍較偏低檔水準。

法人機構預估,根據安普新美國客戶的新品上市時程推算,第二季開始,公司營運可望重啟動能,返回以往的成長軌道。法人預估安普新今年營收為六一.三八億元,年增率二一.五○%,全年EPS可達二.三三元(二○二二年為○.五元)。