AI大時代來了!從科技大廠與大國強權爭先恐後積極搶進來看,AI產業趨勢已成勢不可擋。而研調機構預估AI伺服器產值三年內將大幅跳增兩倍,未來新AI浪潮延伸到PC/NB產業,AI邊緣運算市場七年要翻十倍,預期接下來的四年間,AI PC滲透率會大幅提升,至2025年將成為市場主流產品。

NVIDIA執行長黃仁勳五月來台激起AI旋風,造就了相關族群一波大行情。輝達原訂10/15~16日在以色列舉辦AI SUMMIT(人工智慧高峰會),黃仁勳要分享生成式AI在邊緣端最新突破並公開與醫療保健產業的全新合作案,但因以巴衝突升高,取消行程。而黃仁勳原訂飛往以色列後於鴻海科技日來台的行程是否生變,也備受關注。不過,AI大時代趨勢不變,如何掌握震盪墊高的漲升節奏,是累積財富的關鍵,本期封面故事就相關AI產業鏈指標,有深入分析。

雖然AI產業趨勢明確,這股旋風在資本市場卻未能持久,主因全球個人電腦(PC)與筆電(NB)銷量達4億至5億台,占據台廠二千家科技供應鏈平均二至三成營收,而無法全面性提升整體業績,如果AI外溢至PC、NB,那麼將掀起股市驚濤駭浪,英特爾(Intel)與超微(AMD)近日不約而同發表新世代AI PC處理器藍圖,那麼台廠從IC設計、晶片先進製程、記憶體到零組件以及組裝廠都將大大受惠。

事實上,英特爾與超微兩大處理器廠在第三、四季分別推出新伺服器平台,欲與輝達(NVIDIA)相抗衡,儘管產品性價比不差,但似乎激不起市場漣漪,反而9/19英特爾舉辦創新日,預計年底推出整合神經網路處理器(NPU),加速PC AI運算能力,大舉吸引全球目光,投資人或許記憶猶新,當初IBM是電腦巨人卻深耕商用市場,微軟則針對個人電腦下功夫,大好江山被後發的微軟整碗捧去,因此市場認為AI的演變與電腦的發展將如出一轍。

AI伺服器產值三年內大幅跳增

或許前述說法仍較籠統,用數字表達可能比較貼切,法人認為AI伺服器產值將從今年的1.38兆元,至2026年將大幅成長達4.4兆元,增幅二倍餘,反觀PC/NB過去平均有PC約3億台、NB約5億台,產值約7兆元,但去年至今開始受通膨影響消費意願低落,銷售量都在平均線下。不過,根據英特爾執行長Pat Gelsinger透露,AI PC未來產值將高達8兆元,等於是AI伺服器的二倍,所以真正AI大時代的來臨,將是AI PC大爆發時刻,尤其時序進入第四季,資本市場均在為明年預做準備,提前布局相關強股才能穩操勝算。

把時間拉回今年五月底黃仁勳來台演說時所激起AI旋風,ChatGPT背後的AI伺服器成為市場關注的焦點,然而AI不僅於此,他在演說中表示,AI的iPhone時刻將來到,所有的產業將會被AI重新翻轉,包括手機、PC、科技、工業、醫療及任何的穿戴裝置,其中沉寂已久的PC產業也將被重新定義。

新AI浪潮將延伸到PC/NB產業

今年以來,市場熱烘烘的追逐AI伺服器,相關的個股也激情演出,而此波AI的浪潮,將由AI伺服器延伸到PC/NB產業,過去認為PC已是夕陽產業的論調,將徹底被打破。

AI擴散到PC,由英特爾開出第一槍,9/19創新日上,英特爾宣布推出原代號Meteor Lake的「Intel Core Ultra」處理器,首次整合神經網路處理器NPU(Neural-network Processing)來加速AI運算,無須連上雲端就能進行語言模型的推論,與英特爾平起平坐的超微(AMD)也同步加速針對x86架構系統增強AI功能,正式擴大AI邊緣運算的商機。

邊緣運算是一種分散式的運算架構,讓處理和儲存功能更接近資料生產之處,減少雲端執行的運算量,如此一來,可以減少延遲和頻寬的使用,縮短回應的時間,輝達執行長黃仁勳也說過,在AI發展的過程中,邊緣運算應用模式將會變得更加重要。

根據Tractica統計數據,AI智慧邊緣設備的出貨量從2018年的全球1.6億台,到2025年將提升至26億台。而Business insider資料也顯示未來七年之內,AI邊緣運算市場規模將由2022年的156億美元成長到2029年的1074.7億美元,幾乎翻了十倍,年複合成長率高達35.7%。

AI邊緣運算市場七年要翻十倍

目前各大品牌廠,包括宏碁(2353)、華碩(2357)、戴爾、惠普緊鑼密鼓搶進AI PC領域,其中以宏碁跑最快,在英特爾的創新日上,宏碁攜手英特爾發表Wintel架構全新世代筆電,並預計於12/14同步與英特爾推出Acer AI應用程式套件,透過OpenVINO工具套件和共同發展的AI資料庫。

華碩在今年的自動化工業展中首次展出AI 邊緣運算電腦,並宣示明年推出AI 筆電,惠普與重大軟體開發商合作,重新設計PC架構,讓用戶使用AI變得更容易,戴爾則從四個面向落實AI技術,「AI-In」中已有一項名為「Dell Optimizer」的服務,即是結合AI,可應用在筆電或是桌機中。業者普遍預估,AI筆電將在明年第三季量產出貨。

研調機構Canalys估算,到今年第二季為止,在蘋果持續導入其Neural Engine(神經網路引擎)於自有的Mx系列處理器推助下,全球AI PC出貨量已逾500萬台。

AI PC 2025年成為市場主流產品

預期接下來的四年間,AI PC滲透率會大幅提升,至2025年時成為市場主流產品,並在2027年就達整體PC比重的60%,年複合成長率高達94%。

微軟即將於明年底發布的下一代Windows,就將整合AI工具在商業應用及生產力的軟體集成應用,加上2025年PC市場亦適逢新更換周期,預計將推升AI PC總量一舉突破上億台,分別於2025、2026年度年增37%及53%後,至2027年度達到1.75億台。

事實上,2023年第一季受到升息影響,全球景氣低迷,筆記型電腦市場需求不振,出貨量僅達3400萬台,較前一季衰退14.6%,且較去年同期衰退36.4%。第二季開始庫存水位降低,仍較去年同期而從第一季的谷底逐步提升。

展望2024年,IDC預估,疫情期間銷量大增的筆電換機潮,將從2024年第二季後展開,再加上AI筆電的熱潮帶動下,IDC預期全球筆記型電腦代工產業出貨量將可望再次呈現雙位數的年成長率。

雖然電腦品牌商與晶片廠研究新的AI PC/NB硬體架構,不過到目前為止,詳細的硬體規格都還未確認,只能說要從大型LLM到小型邊緣運算的PC或手機端,廠商都還在想像階段,但可以肯定的是,會將GPU整合到CPU,進一步增強CPU的推理運算功能,或是透過軟體進一步提升AI的使用體驗。

接下來,軟體也要跟上,不論是作業系統、第三方軟體,都會隨著AI PC占比逐步提高做出調整,等於是說既有的PC產業鏈及相關零組件將全面動起來。

雖然目前AI PC沒有清楚的定義,姑且以AI伺服器的供應鏈來思考AI PC的架構,當CPU強力運算時,高速傳輸介面、高寬頻記憶體(HBM)及散熱系統必然就此更新,以因應AI的運算功能,以下就這三方面作說明。

高速資料傳輸已成為現今科技發展的主要趨勢,無論是在PC或是伺服器的主機板上,當CPU透過主機板上的走線和連接器連接到終端的SSD或是顯示卡時,PCIe的信號傳輸速度越快,就越容易在傳遞的線路上衰減或是受到雜訊的影響,在CPU主晶片和終端設備之間加上Redriver/Retimer這樣的高速傳輸介面IC,將能有效解決高速傳輸所衍生的訊號問題。

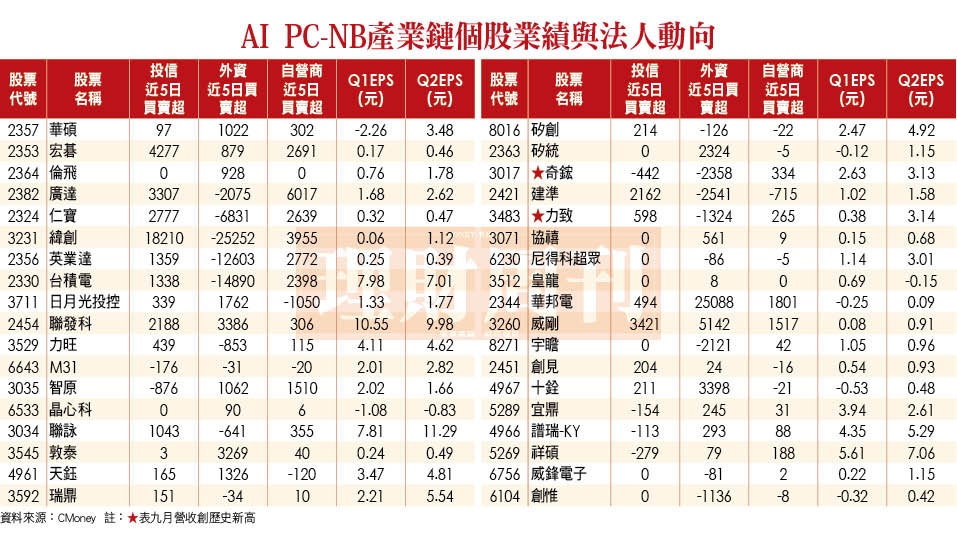

哪些AI股沒有最好只有更好

過去使用PCIe 3.0單通道每秒8Gbps的規格,在短短幾年內倍增到PCIe 5.0單通道每秒32Gbps的速度,未來朝向PCIe 6.0單通道每秒64Gbps的速度前進。英特爾今年將發表第14代Meteor Lake處理器,除了利用自家的Intel 4製程生產,更將首度大量導入PCIe 5.0,通道數高達20條,將帶動高速傳輸相關晶片需求大爆發,相關晶片廠祥碩(5269)、譜瑞-KY(4966)、群聯(8299)等增添營運動能。

譜瑞-KY近期推出第二代USB 4 Retimer,已切入超微與高通兩大平台,看好明年高階筆電機種至少會有一個接口採用USB4,將催生更多USB4 Retimer 需求。群聯的PCIe 5.0 Retimer晶片已打入英特爾、超微平台供應鏈,鎖定伺服器及高速運算等高階市場,有望在明年上半年開始供貨。

AI伺服器不僅帶旺高寬頻記憶體,也使DDR5需求急速上升,激勵廠商出貨快速增加,INTEL亦將於今年第四季推出新一代筆電平台Meteor Lake,DRAM將升級為DDR5,可望加速DDR5取代DDR4的步伐成為主流。

記憶體模組廠威剛(3260)推出首款可超頻的DDR5 5600 R-DIMM記憶體模組,同時相容於最新一代Intel Xeon W-3400與Intel Xeon W-2400系列處理器,可滿足商用工作站電腦的嚴苛需求。晶粒廠華邦電(2344)針對中階算力產品,攜手SOC客戶開發4-8GB DRAM相關技術3D TSV DRAM,名為CUBE的客製化高頻寬記憶體,針對AI邊緣運算提供解決方案,有望在2024年下半年至2025年貢獻營收,近日類股股價走勢頗強或與此題材有關。

其次,散熱方式有氣冷、液冷及浸沒式三種,AI伺服器產生的高熱通常以液冷及浸沒式為主,筆記型電腦通常會使用專為較小機殼設計的精密氣冷式系統,推估AI筆電會加強氣冷的散熱模式。奇鋐(3017)和雙鴻(3324)同時兼具筆電、AI伺服器散熱解決方案,並掌握AMD及INTEL二大集團的散熱規格,皆可進一步留意。