近期美股進入超級財報週尾聲,統計下來,75%的標普500成分股企業主預測業績將在第四季再次成長,與此同時,華爾街的分析師卻大多認為,經濟衰退即將來臨,而且最快在今年十二月就會發生。

分析界有多有空才是市場,但分析界與實業界看法如此分歧倒是少見,究竟哪一方才是對的?抑或是都對或都錯?

現在,壞消息就是好消息~未來,壞消息終究還是壞消息

筆者傾向兩者都對的結論,但時間上會有遞延,衰退終究會發生,只是最大的機率落在明年下半年。在此之前,企業獲利持續成長是成立的。

首先,企業獲利成長來自於庫存的去化,企業開始擴大資本支出的力道進而推出新品,並藉由新品的毛利率優化來推升獲利的連鎖反應。這意謂獲利的提升並非來自終端產品調高售價,或是消費者願多掏腰包去擴大消費的結果。

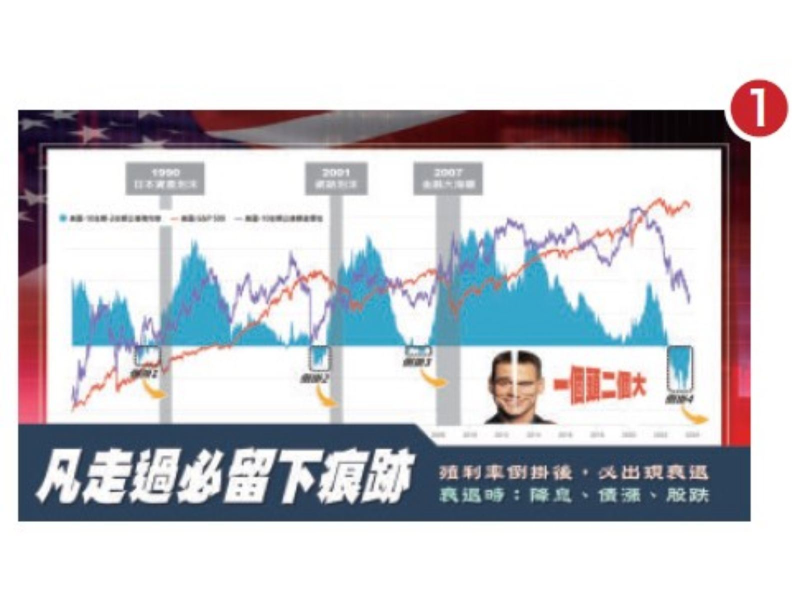

然而,華爾街分析界之所以普遍認為經濟衰退即將或終究來臨,主因在於銀行及商用不動產市場的惡化,然後聚沙成塔終成大患。至於銀行出了什麼問題,由圖一可知。

美債殖利率倒掛就是銀行最大的問題。因為銀行針對短期存款給出的是短期利率,這是負債項目;而銀行的收入來源是投放在長期債券及房貸利息收入,這是資產項。殖利率倒掛就是利率短期大於長期,換言之是負債大於資產,這對中小銀行的經營是巨大風險,更不消說去年以前中小銀行資產投放在長期美債的利率在相對低(價格在相對高),所產生的帳上虧損,進而回饋在股價上(中小銀行指數與標普500指數報酬率差距,創下八十年來最大可以顯見)。

再則,目前美國商用不動產空置率平均有20%,亦即每五間商辦就有一間是空置的。倘若中國恆大與碧桂園的問題叫問題,那美國商辦的問題也應該是問題。

由圖一可以查見,歷史上前三次倒掛後,都出現嚴重的經濟衰退現象,這次是第四次倒掛,且倒掛最嚴重,那最晚何時會出現衰退,與指數最晚何時會正式出現一波股災?

由圖二的沙推可以查見,美股最晚在明年六月將出現高點後下殺,而經濟衰退最晚在明年十二月會見到。但衰退的見到不意味股市的續殺,也可能是股市先殺一波後,出現衰退訊號反而是谷底的來臨(股市是經濟的領先指標,可以提早半年發生)。

人無遠慮必有近憂,長線保護短線從現在開始

面對如此矛盾衝突的總體與個體環境,要掌握個體企業的獲利成長週期,並淡化來自總體經濟未來的風險,投資選股的關鍵密碼自然包括「企業擴大資本支出」與「產品組合優化」二點。而這些,都可以在第三季季報的「三率三升」中找到答案(圖三)。

承上,精選出五檔季報優質股,並擇二分析如下:

「良維」(6290):

良維的第三季三率三升情況最為明顯,轉機來自經過蘋果過去的嚴格安規訓練,開始將產品線轉向Chargepoint充電樁連接器,毛利率近三成,同時也切入Amazon伺服器連接器市場,毛利率約五成,配合匯兌收益,才有如此亮眼成績單。

公司會在第四季一次性打消遷廠費用與折舊,但瑕不掩瑜,今年整體獲利仍在五元以上。展望明年,遷廠效益顯現,一個月有機會少四千萬成本,再加上之前拖油瓶的子公司良得也轉虧為盈,良維明年就有期待賺一個股本的機會。

「鉅祥」(2476):

鉅祥既有稼動率約五.五至六成,現有設備幾乎客製化,因場地不夠,購入桃園觀音新廠為長期經營手段,預計最晚明年下半年量產。

公司成長動能在於工控與車載產品,後者佔比由去年19%現在來到22%,明年再往三成邁進,包括變速箱的冷卻器、車用攝影機模組、車燈散熱片等。

近期市場最夯的題材為諾和諾德的減肥針(俗稱瘦瘦筆),鉅祥也有從事套件的供應,今年小量出貨,明年量會大,為重要成長動能。

線型屬多頭初升,大底初成,長期頸線在55元,站穩後將有一番大作為。