長榮漲回五日均線之上,因為葉門武裝組織又襲擊貨輪!在對駛近紅海海域的MSC地中海航運的MSC United號貨輪發出三次警告後遭拒,葉門武裝組織對貨輪發射了二枚導彈。

沒有人員跟船隻的損傷,因為美國軍艦攔截了導彈,美國中央司令部的聲明表示,美國驅逐艦和艾森豪號航空母艦的戰鬥機攔截了來自葉門武裝組織的十二架自殺式無人機、三枚反艦彈道導彈和二枚對地攻擊巡航導彈。

歐洲線農曆春節前漲價趨勢

雖然美國牽線的OPG只取得兩天的紅海安寧,但至少還是發揮了作用,人貨安全,難怪馬士基跳出來表態重返紅海航道。根據媒體報導分析,馬士基可能看好農曆春節前趕出貨的商機,歐洲─亞洲回程可能不繞道好望角,改走蘇伊士運河回亞洲載貨搶錢,這種可能性挺高的,因為貨代業者透露,貨主為了確保貨載如期運送,目前許多歐洲線船舶陸續傳出爆艙、缺艙現象,本周隨行就市價已攀升到約四千至六千美元。

2023/12/27上海國際能源交易中心掛牌的歐線集運期貨2404上漲20%,來到1744.9點,本周前三個交易日累積29.39%漲幅。歐洲線看起來農曆春節前是漲價趨勢,後續要觀察的是巴拿馬運河乾旱的情況有無改善,如果依舊限制航班通行的話,那麼就會影響到美國航線。

貨代業者透露,馬士基等航商2024年元旦起,上半月每四十呎櫃美西線喊漲數百美元至約三千美元,美東線喊漲約一千美元至約四千五百美元,如果伊朗的代理人果真封鎖直布羅陀海峽,那紅海危機就外溢到美東與美西航線,因為葉門武裝組織停火的訴求是藥品、食品等人道主義物資可以運入加薩走廊。

貨櫃輪短期難有大行情

但以色列不僅沒有停火的意圖,甚至戰局擴大,2023/12/26以色列國防部長約阿夫.加蘭特在以色列議會外交和國防委員會的會議上表示:「以色列正在打一場多戰線的戰爭,面臨著七個不同戰場的襲擊─加薩走廊、黎巴嫩、敘利亞、約旦河西岸地區、伊拉克、葉門和伊朗。以色列已經對其中六個做出回應和行動,任何對抗以色列的人都是潛在的回擊目標,沒有誰可以倖免。」

以色列態度很強硬,既然已經做到無差別攻擊,就沒有回頭路了,而OPG也發揮護航作用,所以後續可能的發展是,葉門武裝組織的導彈、無人機照樣襲擊,OPG花大錢攔截襲擊,貨輪慢慢回歸蘇伊士運河,但長榮跟陽明應該不會冒險走蘇伊士運河,多數業者認為由於2024年運力供需差距高達超過7%,短期幾乎很難出現像疫情期間一樣大漲行情。

大國交鋒 誰脫鉤誰難說

送別2023年,免不了又一堆對新的一年的十大展望,剛入這行時,什麼都不懂,對大機構的預言篤信不疑,隨著在市場打滾累積經驗之後,覺得這些預言賣的就是投資人的好奇、健忘與以偏概全。

回顧2022年俄烏戰爭開打時,市場評論一面倒地認為,歐洲能源沒了俄羅斯的天然氣支持就完了,結果俄烏戰爭一打兩年,德國DAX指數漲到17000點歷史新高,歐盟斷了俄羅斯的北溪一、二號天然氣管,照樣能吃能喝活跳跳。

2018年川普開啟美中貿易戰,把華為列入貿易黑名單,2021年拜登接棒祭出晶片戰、供應鏈脫鉤,以為中國沒了高端晶片就躺平了,結果華為推出5G手機Mate 60,達到七奈米製程的傳輸速度,iPhone在中國市占率下滑,本以為供應鏈脫鉤是制裁中國,哪知華為推出鴻蒙作業系統4.0版,正式完全擺脫安卓作業系統,從此安卓系統將逐步失去中國市場,不知道誰脫鉤誰。

而同時間,中國本以為美國少了中國的供應鏈就得遭受高通膨之苦,結果聯準會暴力升息一整年,美國人照樣花錢不手軟,活的滋潤的很。

2023年很多預測都失準

華爾街在2023年初高喊史上預測經濟衰退最準的指標─美債殖利率倒掛來了,美國2023年將在高利率之下迎來經濟衰退,結果呢?美債殖利率倒掛一整年,美國GDP年增率從2022年第三季的2.7%,逐季下滑到2023年第二季,分別是2.6%、2.2%、2.1%,怎知第三季強勁的4.9%打臉市場,十月份美國失業率來到年內最高的3.9%,沒突破4%,十一月下滑到3.7%,缺工依舊,說好的經濟衰退呢?

曾經有人問巴菲特:「怎麼看待華爾街專家的預測?」巴菲特說:「跟擲硬幣猜正反面一樣。」從這個角度來看,每個人都可以當股市專家了。這不,2023/12/27加權指數收盤17891點,年初站在14137點時,有幾個財經專家能預見到年漲3754點、+26.55%漲幅,反倒是技術派專家頻頻喊出:「提防C波大回檔」,不知道這些技術派專家後來都是怎麼圓過C波回檔這關。

2024華爾街投行看多居多

儘管歷史多次的驗證,所謂新的一年十大展望聽聽就好,認真你就輸,但是該有的儀式感還是要有,畢竟江湖還是要混下去。面對2024年聯準會何時降息、美國經濟軟著陸能否成功、美國總統大選結果等議題,華爾街投行最新的立場,看多:高盛、花旗、滙豐、德銀、美國銀行和加拿大皇家銀行(RBC)。看空:摩根大通。中立:摩根士丹利、富國銀行和巴克萊。

如果站在二八法則的贏家角度,看空陣營好像看對的機率比較高,不過,在財經的領域,唱多是主流,所以先來看看多頭的觀點。

樂觀的多頭派認為聯準會如果能夠實現軟著陸的話,那麼降息將推升標普500指數上5000~5100點,歷史經驗發現,在避免經濟衰退的情況下,標普500指數在升息循環結束後的六個月期間平均報酬率達到22%,只不過,美國銀行認為在大漲之前,先經歷一段恐慌階段,先跌後漲。

悲觀的摩根大通首席市場策略師Marko Kolanovic堅持看空,在2023年有另一個大空頭摩根士丹利的Mike Wilson一同走過孤獨的看空旅途,但到了2024年Mike Wilson口風放軟,不那麼鐵齒看空,改為中立,不知道Marko Kolanovic獨自走在2024年的空頭路上會不會感到孤單。

落後補漲股的啟示

看空的Kolanovic認為到2024年第四季,美國經濟成長率將從2023年第四季的2.8%降至0.7%,在通膨依舊頑固的情況下,聯準會不太可能大幅降息,因此市場預期2024年美企每股收益大幅成長的共識是不現實的。

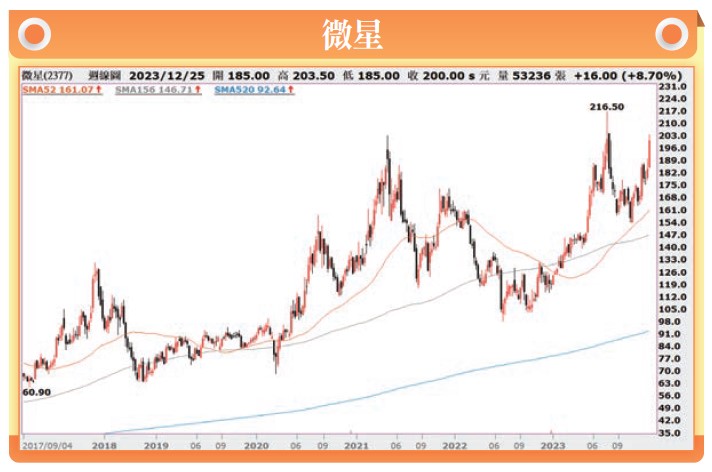

持中立的Wilson認為聯準會由鷹轉鴿是看多的關鍵,意味著軟著陸有機會實現,這對於2023年72%的標普成分股表現落後指數的中小型股將迎來補漲行情。對照2023年在AI伺服器上漲行情漲幅落後的仁寶、宏碁、微星等電腦股近來漲勢加速,頗有啟示。