以往選後都期待慶祝行情,這次三腳督選戰結果沒有一家滿意,改口說「謝票行情」,筆者乍看時還納悶著,謝票~要怎麼個謝法,經過三個交易日,加權指數下跌-1.63%,原來所謂的謝票行情就是迴光返照的一日反彈,這行銷包裝的手法倒是給滿分。

選後失望性賣壓出籠

傳產股算是重災區,市場預期中國將會對ECFA採香腸式的縮減,保留架構以利將來復談,但形勢比人強,誰知道還要等多久,失望性的賣壓宣洩,反映的是選舉結果雖然有六成以上的選民支持跟對岸保持接觸,同時間也有六成以上的選民不支持深藍的統一路線。

從這個角度就不難理解為什麼傳產股,例如塑化、紡織、鋼鐵、工具機等族群的股價大量下跌之後又續跌,停損式的以跌止跌都止不住失望性賣壓,由此可見市場對ECFA相關概念股的展望有多悲觀。

ECFA切香腸式縮減 重傷台股

2022年ECFA貨貿早收清單占台灣出口中國比重16.9%,占台灣總出口比重4.2%,主要在農業、製造業、服務業。製造業方面,中國同意納入早收品項539項,包含石化塑膠、機械設備、運輸及紡織業,而台灣同意納入早收品項計267項。

2022年台灣ECFA早收貨品扣除電子及資通訊產品,其餘按金額依序為機械設備(扣件、工具機及零組件)、塑橡膠產品、化學品、金屬與玻璃、紡織,占比分別是30.3%、22%、16.7%、12.4%、5.1%。

傳產首當其衝 金融股跟著跌

根據台灣證券交易所2023年12月29日公布的成分股暨市值比重,台塑化1.3649%、南亞0.9364%、台塑0.8951%、台化0.6483%,中鋼0.7543%、統一0.7516%、和泰車0.7013%、台泥0.4672%、亞泥0.261%,合計共6.7801%。

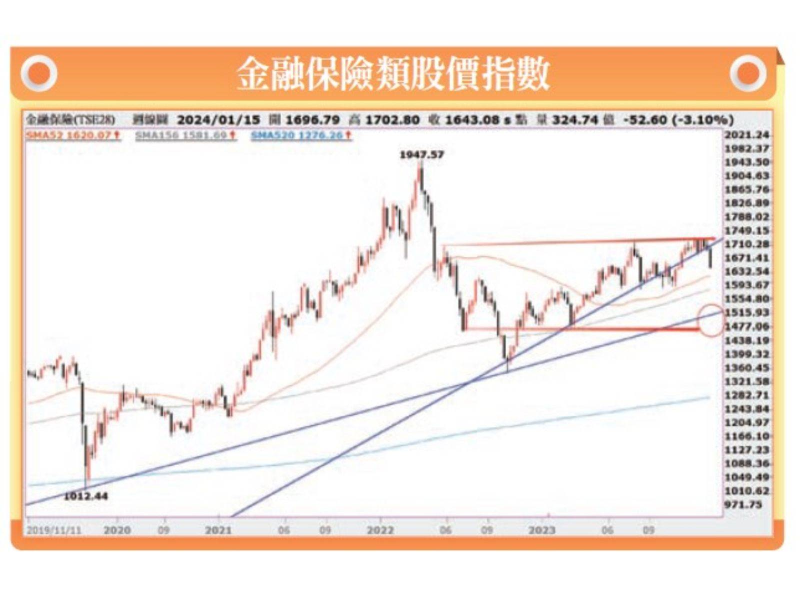

讀者或許可以認同ECFA切香腸式對傳產股的負面影響,但關金融股什麼事,金融類股本周前三個交易日跳空急跌兩根大長黑K,累積下跌-3.1%,比加權指數的-2%、櫃買指數的-0.82%都來得多,只比塑化-5.94%、觀光-5.09%、汽車-4.55%、水泥-4.02%、玻璃陶瓷-3.41%、電機機械-3.13%等類股跌少些。

根據2022年ECFA貨貿早收清單,在服務業方面,中國同意對台灣開放包括金融業在內的十一項服務業,台灣也同意對中國包括金融業在內的九項服務業。雖然ECFA第四條服務貿易規定在2015年的太陽花抗議事件中擱置多年,但金融業的確包括在ECFA條款內。

統計富邦金1.4974%、國泰金1.1915%、兆豐金1.0023%、中信金0.9857%、玉山金0.7175%、合庫金0.6973%、第一金0.6626%、元大金0.6218%、華南金0.5414%、永豐金0.4329%、上海商銀0.404%、台新金0.401%、開發金0.3751%、彰銀0.3451%、遠東銀0.2965%、新光金0.2433%、臺企銀0.2%等權值股合計10.6154%。

把上列傳產加金融合計佔總市值比重達17.3955%,相當於聯發科2.8827%、鴻海2.5721%、中華電1.6528%、廣達1.5396%、台達電1.4458%、聯電1.1701%、日月光投控1.0499%、大立光0.6801%、台灣大0.6518%、華碩0.6455%、緯穎0.5665%、研華0.5658%、聯詠0.5586%、中租-KY 0.5533%、長榮0.5392%、智邦0.5201%等權值股的合計17.5939%,只有台積電的27.3025%可以單一抵抗。也就是說,如果1月18日的台積電法說會無法釋出利多,獲得市場的認同,那麼預期ECFA切香腸式的縮減對於股市的殺傷力,將難以抵銷。

此次大選結果對外資衝擊性 相當於次貸風暴

782.22億元!1月16日外資才剛創下史上第十三大單日賣超金額451.07億元之後,1月17日就以782.22億元改寫史上單日第三大單日賣超金額,觀察外資史上單日賣超金額排序榜發現,前十五大單日賣超金額發生的時間,大多集中在2020-2021年COVID-19疫情爆發年,例如2020年3月9日賣超545.58億元、2021年2月26日944.17億元、2021年3月4日賣超525.15億元、2021年8月19日賣超496.84億元,以及2022年俄烏戰爭爆發的第一季,例如2022年1月25日賣超473.44億元、2022年2月24日賣超534.47億元、2022年2月25日賣超510.29億元、2022年3月7日賣超823.71億元、2022年3月15日賣超538.42億元。

另外還有三次大賣超是2007年的次貸風暴引起的,例如2007年3月12日賣超549.37億元、2007年7月27日賣超623.98億元、2007年8月1日賣超489.92億元。換言之,從外資史上單日賣超台股的排行榜來看,第十六任中華民國總統副總統大選結果對外資的衝擊性,相當於次貸風暴、COVID-19疫情與俄烏戰爭。

兩岸三地股市 空頭發威

1月17日的恒生指數跌-3.71%,創2023年以來新低15276.9點,上證指數跌-2.09%,創2022年4月以來新低2970.97點,空頭一統了兩岸三地的股市,不過自由民主的台股還是比恒生與滬深股市強很多。

從2018年川普開啟美中貿易戰之後,剛開始,市場普遍都認為美國出手,中國就沒戲了,經過五年的針鋒相對,美國贏得了壓倒性的勝利了嗎?從華為的Mate 60的發表,市場認知到一點,美國「有限制的競爭手段」只能拖延中國的進步時間,不能完全讓中國停下來,關鍵是美國並不想跟中國開戰,至少民主黨人是這麼想。

今年最大風險 川普回鍋美國總統選舉

所以當川普贏得愛荷華州初選首勝,其實今年最大的風險就在於川普回鍋美國總統選舉。因為那代表美國政策大轉變,特別是川普對於中國的政見,他打算加徵達數十億美元的關稅,而談到台海議題,明確表態一旦當選,不會承諾協防台灣。

關於這點,筆者相信台灣的股民並不認為兩岸會真的發生軍事衝突,這點在裴洛西訪台時已經經歷過,但對於外資來說,地緣政治風險是個很好的炒作議題,會影響外資的動向,這才是股民的重點,畢竟外資的買賣超會影響指數的趨勢方向。

落底時間可能是清明節前後

目前外資的方向偏空,1月17日一月份台指期最後結算日之後,外資在二月台指期留下14532口未平倉空單,以及7756口未平倉小台指,外資在股票與期指同步賣超,這就表示外資又重新回到以前用「股票打壓指數、靠期指大賺」的模式。目前外資手上可賣超的股票部位是去年十一、十二月累積的4200.93億元,本周已經賣超1324.42億元,估計至少還有2876.51億元的股票部位可以拋售。

國安基金已經逢高出場,勞退基金也結算過,選前政府委外投信代操的部位也已經進場,選後投信依舊買超,但不會跟外資硬碰硬,所以選前護盤的底線是將加權指數維持在萬七之上,那麼過去護盤的手法都是以千點為級距,所以年線的萬六與去年農曆春節後的開紅盤當天留下的多方缺口(萬五),是未來多方的重要防線。

參考2023年7月31日的17463高點修正到10月31日的15975低點,整理時間三個月,從這角度來看,1月2日見17956高點,那麼落底的時間可能是清明節前後。