嘉澤端子股份有限公司(股票代號3533,以下簡稱嘉澤或LOTES)於1986年成立,不斷研究、持續改善是LOTES發展的基石;依著這樣的信念,LOTES已成為世界級連接器/連接線的供應商。全球擁有超過3,200件連接器/連接線專利,是一家專業設計及製造連接器/連接線給伺服器、個人電腦、汽車、工控及醫療的廠商。

全球前三大中央處理器插座供應商,客戶多會以嘉澤為策略合作供應商,因此有機會與客戶共同開發新一代產品,並挑選為產品出貨。

做為伺服器及個人電腦連接器與插槽的領導廠商,LOTES在新一代機型上取得佷多機會。

技術優勢

●製程高度整合,包括產品設計、模治具及自動化設備開發、射出成型、金屬沖壓、電鍍、組裝等, 能更有彈性的服務客戶。

●依Bishop統計,在電腦暨週邊連接器廠商中全球排名第四,不分行業別排名全球排名第十九。

●已取得ISO 17025認證的信賴性實驗室,可出具行業標準報告,可依客戶規範進行測試,縮短產品驗證時間,降低驗證費用。

●取得 ISO 9001、IATF 16949、ISO 13485、AS 9100、ISO 14001、OHSAS 18001、QC 080000及ISO 14064等品質系統認證。

主要廠區與銷售據點

●主要廠區

現有廠區在中國廣州1993年設立、蘇州廠2004年設立、湖南廠2010年設立,以及台灣新北市廠區2011年設立。

興建中新廠房在越南已完工A棟、B棟加入生產中;第二階段C棟興建中;另一棟規劃為辦公室。

●越南新廠房布局

越南新廠房在2023年10月開始生產,以生產Server為主,新品都會在越南生產,今年第三季、第四季產能比較會明確。終端客戶大多已經看過越南廠,未來只要新品開出就會在越南廠生產。

越南廠房與中國中山廠房面積相近,只蓋好一半,目前使用到約二分之一的產能,這一半產能如果全開,營收佔比約佔總營收15%~18%。

●銷售與營運據點

銷售據點包括新加坡、美國休士頓、聖荷西、奧瑞岡、德國斯圖加特。

總公司在台灣基隆市1986年設立,主要為財務、研發、銷售等辦公室。

2023年庫存出貨狀況

2023年產品出貨狀況:「出貨量」大於「生產量」,係因為過去存貨多,優先消化庫存,不足部分再以生產補足。

經過一年的調整,庫存消化已經差不多,預估2024年生產量將會與出貨量相近,生產量乘上銷貨價格等於營收。

主力客戶及新產品

主要客戶英特爾(Intel)、超微(AMD),在Server、Desktop分別有不同發展。

在Desktop,平均每年下滑1~3%。

●Intel滲透率已達到80%,再成長空間有限。

●AMD滲透率25%~30%,2024年有機會成長到50%。

●Server&Desktop

在Server英特爾與超微都有新產品推出。

英特爾在Server高階的Socket部分,2024年會有BR 7529推出,低階部分推出E2 4710取代E1 4677。

超微在Server高階的Socket部分,2024年會有SP5 6096 Genoa推出,低階部分推出SP6 4844取代SP3 4094米蘭。

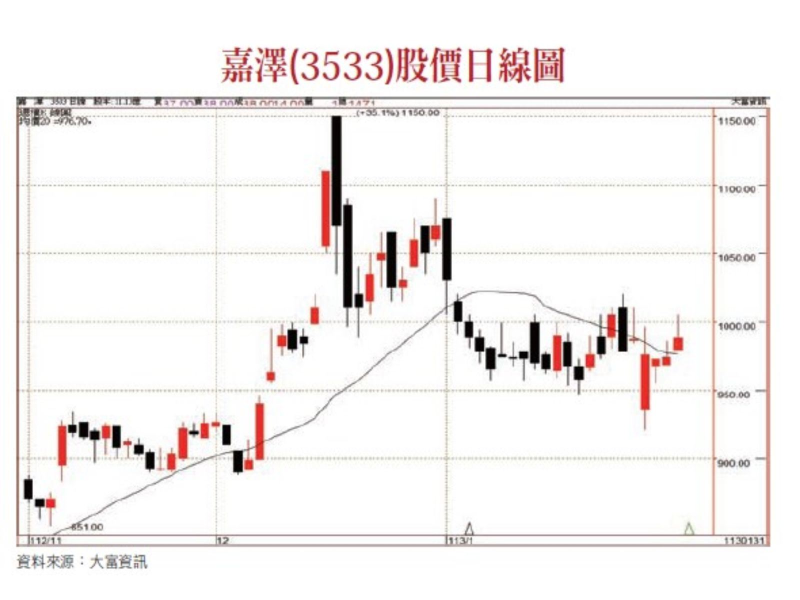

2023年營收、毛利率、營業利益、EPS成長狀況

●營收逐季成長

從2023年第二季起營收逐季成長,第一、二季營收都維持在57億元,第三季營收64.6億元,第四季成長到65.4億元。

●毛利率逐季成長

原物料包括銅與塑膠,約佔成本25%,因為銅與塑膠價格穩定,原料價格穩定是毛利穩定提高的原因之一。

Q3毛利率從Q2的45.25%提高到47.54%,Q2、Q1都維持在45%~45.5%,Q3則提高到47%以上。

毛利率提高係因為產品組合,嘉基的毛利率提高(從30%提高到41%)、匯率波動,Q3毛利率提高最大比例是來自於匯率變動。

Q3毛利率較高也受到稼動率比較高的影響而提高。

●2024年毛利率增長仍為主要目標

2024年提高毛利率是企業的目標,將產品組合品質提高,以品質比較好的產品取代舊的產品。另外匯率可能因為美國降息而走貶,但降息幅度預期不會太大,影響幅度也不會太大,毛利率提升還是以產品組合為主。

●營業利益率逐季成長

第一季、第二季營業利益率都維持在26 %多,第三季成長到29.76%,逐季成長。

●每股盈餘(EPS)逐季成長

每股盈餘從第一季10.96元,到第二季11.56元,第三季則成長到16.77元。預估第四季在營收比第三季成長狀況下,EPS將會更高。

調降存貨、提高現金流動性

●庫存逐步降低

因應營收減緩,客戶庫存調整,存貨政策保守因應,將存貨從2022年第三季35億元調降到2023年第三季26億元。

惟在通膨影響的考量可能增加庫存,只要原物料價格穩定,衡酌市場需求並未提高,就不必增加庫存,甚至逐步降低庫存量。

●銅價相對穩定庫存減少

中國是全球原物料需求相對大的國家,近年經濟狀況減緩,原物料價格穩定,銅需求價格穩定,故準備庫存不多,原則上是以滿足一個採購周期,就是一個月到一個半月的庫存備料。

以銅的價格來看,2023上半年大致維持在8500~8300元之間,一度跌落到8000元,價格相對穩定;如果銅價跌落8000元以下到7800元,就可能增加原料庫存準備,主要考量是降低存貨成本。

庫存減少,流動現金就增加,景氣來臨時可以增購原料、擴充生產。

●流動比率、速動比率高達300%以上

2023年Q3流動比率、速動比率分別為355%、316%,高於第二季的304%、268%,顯示公司在景氣減緩下保留較多現金(125億元),遠高於2022年底的70億元,以因應景氣波動需要。因為庫存降低、現金水位提高,相對負債比率也降低。

2024年四大成長動能

整體而言,預估2024年呈現雙位數(10%或以上)成長,主要成長動能來自以下四個產品面向。

●Server

2023年Q1大約900萬,第二季950萬,第三、四季已經接近一億元。

2023年英特爾在eagle與超微滲透率大概在15%上下,2024年AI需求上升會刺激新平台的轉換,新平台滲透率有機會超過30%。如此則每個月都會成長,2024年預估每月1.1億元。

Server呈現低個位數成長,未來產品規劃以CPU Socket及HSIO & Cable為主。

●LapTop:筆電滲透率2024年將會從15%提高到30%。Laptop的成長以SODDR5、USB4、M.2 Gen 5.0為未來產品規劃。

●工控部分,主要著眼在庫存調整,預計2024年Q1庫存已經清理完成,2024年將呈現成長狀況。

●子公司嘉基科技的成長

目前主要產品Docking Cable與AOC,未來將以High Speed Cable為主要產品,2024年將是成長的一年。

嘉基2024年在NB產量增加情況下,對應High end docking cable與AOC,主動式光纖(AOC)佔5~6%,2024年銷售目標是10 %左右;這兩項產品帶動嘉基的成長。

其他如車用持平、DeskTop預估持平或小幅下滑。

●車用

車用部分,從2022年到2023年成長速度很快,佔營收6%,其中50%來自中國地區,是翻倍成長。

但2024年中國的成長預估是減緩,由於營收來自中國佔比(50%)較大,所以2024年雖然美國跟歐洲案子基本上是往上增加,但仍無法填補中國地區的減緩,2024年在車用的整體是持平或小幅下滑。

打入全球知名汽車一階大廠供應鏈,持續取得各式車用連接器/連接線的詢單,車用市場未來數年將有更顯著的貢獻。

●Desktop預估持平或下滑

Desktop預估1~3%下滑,目前Intel 有80%滲透率,未來仰賴AMD的滲透率,如果AMD滲透率能從25%~30%提高到50%,如此在Desktop可望持平。

在PC部分爭取的是連接器板上的連接器,市佔率大概6~7%,有信心努力讓市佔率達到15%。

●CPU Socket 估計15%以上成長

保守估計,CPU Socket的量成長在15%以上,在客戶端提出更高(甚至倍數)的成長比例。

終端客戶GPU取得量取決於成長率(15%)大小,嘉澤認為這是極端保守的估計,終端客戶的需求估計更樂觀。

AI布局

●營收佔比

嘉澤產品出貨並未明確區分是用在AI或非AI,所以無法明確統計出AI產品營收佔比。有明確可以統計的數字是介於0.5%~1.0%之間。第一季、第二季AI營收佔比小於0.5%,第三季AI營收佔比提高到1%。這項數字不含CPU的AI,如果加上CPU的AI大約可達2%。

AI的需求大多是比較高階、新的平台,對嘉澤競爭比較有利。2024年在CPU的Socket預估15%以上增長。

●AI品項多、OEM為主

在Server產品中連接器佔比27%、Cable佔比1%。

●AI需求以高階產品為主

目前需求的AI相關訂單大多是高階產品,如一顆4U,二顆一組。

●AI滲透率

英特爾在2024下半年會推出V1(1851),加上現在的V0(1700),這兩個產品都支持DDR與PC,相關貢獻啟動之後,AI滲透率可達50%。英特爾產品如果順利推出,相對的也讓Desktop營收從下滑轉為持平或小幅增長。

●AI在GPU

AI布局在GPU,主要是提供電源類產品,包括電源的連接器,以及電線電纜。另外一些PC相關的連接器,目前案子還在進行中,預計2024年量產。

如果把CPU在AI的營收加進去,2023年AI營收佔比是高於1%。