雙鴻科技股份有限公司(股票代號3324,以下簡稱雙鴻)是一家散熱供應商,成立於1998年,設立初期原專營筆電(NB)散熱器設計、加工製造及販售,後因電子系統散熱需求日益增加,於1999年11月起正式轉型為專業全方位熱流方案提供廠商,與Intel熱流技術合作,是國際各大型電腦製造公司的合格供應商,提供各種電子散熱之解決方案。

廠區現況及未來

台灣為營運總部,主要廠區在中國,包括重慶、廣州、合肥、昆山四個廠區。

2020年評估泰國設廠,2021年泰國廠區開始量產,水冷相關的產品在泰國廠區生產。

產品發展歷程

公司過去25年來都是以氣冷為主要散熱解決方案,2012年開始研發技轉水冷散熱解決方案,直到2023年第二季才開始出貨水冷散熱,2023年可以說是「水冷元年」。公司主要的發展歷程如下:

1998年投入NB相關產品市場。

1999年成立現在的雙鴻公司。

2005年投入VGA與電競市場。

2015年切入智慧型手機市場。

2019年切入伺服器、高速運算市場;切入伺服器市場,主要生產地在中國及泰國兩地,客戶為歐美CSP客戶;應部分客戶要求伺服器產品生產基地在非China地區,2020年評估泰國設廠。

2022年出貨車用市場。

2023年切入水冷市場。

季度別產品組合NB仍是最高

從表一可以看出,早期進入的NB產品仍然是營收占比最高,維持在30~40%之間;VGA產品的占比波動比較大,Server則是穩定成長,DT維持在9~11%,10%上下。

.2023年第三季產品營收占比

2023年第三季的產品營收占比,伺服器成長到25%,其中60%是歐美CSP客戶,40%來自品牌廠客戶。

VGA營收占比23%,比第二季21%略高。

NB占39%,主要是電競與商用,持平第二季。

.2024年產品營收占比預估

預估2024年各項產品的營收占比如表二。從附表可以看出,伺服器占比估計30%(含水冷),呈現逐年穩定上漲。

VGA營收占比估計22%,占比逐年在降低。

NB包括電競、商業營收占比32%,維持在30 %以上。

DT營收占比7%,占比在個位數,與各年度差異不大。

氣冷與水冷 散熱解決方案差異比較

氣冷與水冷的技術差異

.氣冷解決方案

CPU散熱以傳統氣冷為主;4U的規格。

提供3D VC是一種熱管加VC的結合,導熱比較好,屬於高階用的產品。Loop VC是一般使用。

GPU瓦數比較高屬於高階產品,需要導熱管VC傳熱。

客戶開出需求規格,規格包括瓦數、晶片、熱阻以及風扇等等,依據客戶的規格需求提供產品,雖然沒有生產風扇,仍然可以應客戶規格需求外購風扇組合,提供給客戶。

.水冷解決方案

水冷需要1U即可,可以提高算力的密度,解決方案有兩種:

Air to liquid:由伺服器中水管吸收升溫中的伺服器溫度,再由內建的風扇將水溫吹散降溫,這樣的解決方案需要改變原來伺服器的構造比較少,適合用於傳統的設備散熱用。

Liquid to liquid:在水管中供應冷水,循著水管進入升溫中的伺服器,吸收伺服器產生的熱溫,水管中的冷水逐漸變成溫水或熱水,溫/熱水順著水管流出伺服器外,再由水管供應冷水進入伺服器區吸收溫度,如此循環運轉需要持續供應冷水,通常與建築物大樓水管連結,提供新水源進入系統,這樣的改變構造比較大,適用於新的資料中心在大樓建置時一併考慮相關設施與管道。

以水冷散熱方案如果是提供給終端客戶使用需要先驗證,如果是ODM廠商則可以直接開案。水冷相關案件,2023年第二季開始出貨,第四季是延續第三季案件進行。

水冷有新技術,例如瓦數提高,需要較多的熱管,也需要較多的VC,如此價格相對比較高,平均單價高,毛利高。

經營實績概況

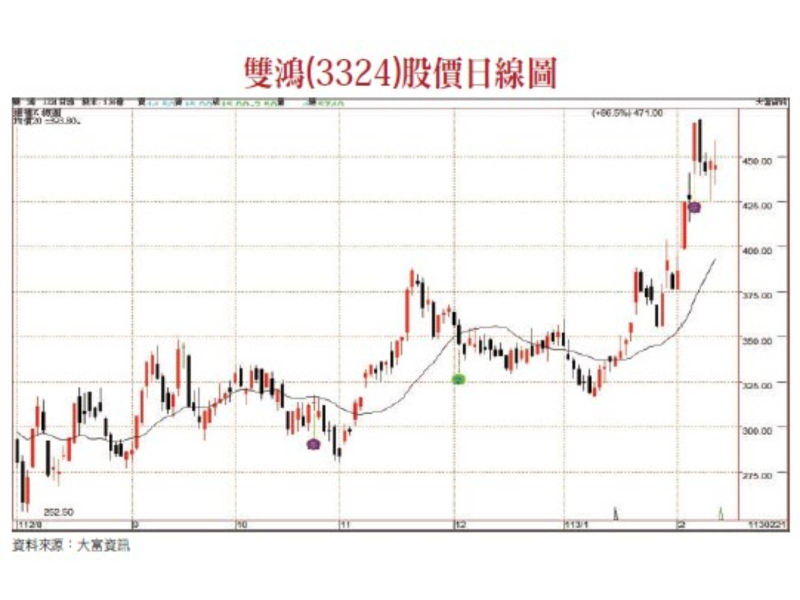

.2024年一月份營收已創近期新高

2023年下半年成長趨勢帶動2024年一月份營收1,277,332千元,月增26.15%且年增38.29%。

.2023年YoY累積減緩收斂

2023年第四季營收成長高於第三季,全年YoY累積收斂。

2023年第三季營收相對於第二季QoQ增長34.5%,相對於2022年第三季YoY成長4.72%(表三);第三季YoY成長是歷史新高,毛利率也是歷史新高。

.2023年12月受客戶盤點影響

第四季不論是筆電、顯示卡、伺服器等相關產品的出貨動能都優於前一年同期,帶動營運表現持穩向上。

2023年第四季NB成長到11月,12月因客戶的庫存盤點營收下降。

VGA因顯卡需求,AMD產品需求,VGA營收訂單能見度到12月。

.毛利率成長狀況

2023年第三季毛利率26.5 %高於第二季20.6%,也高於2022年第三季20.6%,都是成長5.9%。

毛利率成長5.9%,其中一個原因是來自匯兌損益,另外是由於技術的提升,促進毛利率提升。因為AI相關產品複雜度比較高,平均單價高,毛利因此比較高,AI產品的銷售提升整體毛利率。

2023年累積一到三季毛利率成長9.5%,成長係因為產品難度變高,加上製程優化,所以毛利率提高。

.產品別毛利率的高低順序

各項產品的毛利率不同,高低依序如下:水冷、伺服器、筆電、商業、其他。

.營益率成長狀況

營業利益率2023年第三季是13.7%,相對於第二季5.7%,QoQ增長8%;相對於2022年第三季8.1%,YoY成長5.6%。

營業費用第三季是8900萬,第二季是1.2億。

所得稅17%;在大陸的廠區因為是高新企業,稅率從25%調降到15%;泰國廠區是零稅率。

.EPS成長狀況

從2023年第三季毛利率、每股盈餘(EPS)都創新高。

每股盈餘2023年第三季5.71元,高於第二季的2.78元;相對於2022年第三季4.74元,仍是比較高。累積到第三季每股盈餘已經超過一個股本。

AI布局及營收貢獻

AI的相關布局是在伺服器散熱的解決方案,水冷的解決方案在第二季開始出貨,伺服器在泰國廠生產約占營收的5~10%。

水冷板是在中國廣州生產;未來泰國工廠將布建水冷生產設備。

泰國廠房還沒有做車用,車用是在中國生產。

NB沒有做風扇,可以代客戶購買,看客戶規格需求而定,規格有開出需求就會代購配件。

從去年第四季到2024年開案的狀況,AI PC或是NB還沒有案件,2024年才會知道。

2024成長動能

2024年主要成長動能在伺服器與新平台,新平台AI比重滲透力將提高。

新事業是在伺服器相關,正在與客戶共同研發中,產品尚未明確到可以公開。

.AI成長動能

AI占比仍在低個位數比例。

氣冷屬於前一代平台,水冷有出貨AI,預期超微的MI300在2024年發酵,相關AI需求將會增加,AI營收貢獻可望提高比例。

AI需求的瓦數將會提高,現在是700瓦,未來將會提升。

上半年依個案數堆疊增加營收,下半年則會有明顯提升;預計2024年第四季水冷散熱整體大幅提升5%到10 %。

水冷有助於提升平均單價。

.2024年資本支出

主要資本支出在泰國廠房,已經有簽下土地,擴充興建不是一次到位,是逐漸擴充,未來預估還需要再投入3000萬美元在泰國廠區。

.車用散熱部分

車用仍然使用氣冷,2%營收;安全法規完善以後才會導入水冷。

先切入氣冷,以後再切入水冷;車用規模還不大,目前先布局,法規完善後就可以切入水冷。