為什麼高股息ETF在台灣這麼受歡迎,當然長年的低利率環境是一個重要的因素,再者,新制退休金公司與個人最多提繳合計12%,再加上勞保年金不知道會不會越繳越久,卻越領越少。

存股領息 台灣股民趨之若鶩

所以為了退休生活有依靠,以前金融業者只要推出年利率4%的商品就能熱賣,例如儲蓄險與高股息ETF 。

在2020年COVID-19疫情爆發之後,聯準會零利率救市,全球股市大反彈,投信業者趁著牛市推出高股息ETF,例如00878、00919、00929…等,從過去的年配息、半年配息,發展到現在的季配息與月配息。

這次加權指數登上二萬點,元大投信趁勢發行的00940,宣稱年息化率達8%,如果搭配00713與0056的話,甚至可以做到雙周配息,的確有抓到台灣股民的喜好。

當然現在的人不結婚,少子化,甚至離婚,「逗陣」也靠不著,ETF就是很好的靠山,甚至比買房來出租還更省事,長期持有一樣有資本利得,但不用被房客打電話報修漏水、熱水器不熱,甚至遇到惡搞房客的收尾,省心很多。

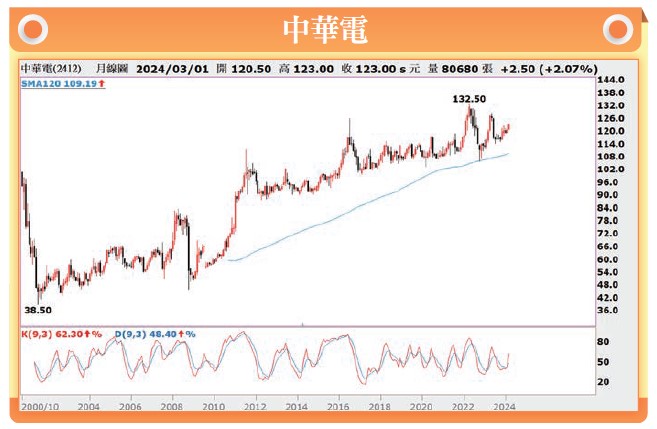

超低波動率 連27年配發股利

中華電連續二十七年配息合計達128元,3月15日收盤價122.5元,不考慮複利的情況下,單靠股息就賺一倍了。

中華電2000年掛牌正好遇上網路泡沫危機,加權指數從10393高點跌到4555低點,二十三年過去,加權指數已經見到20112高點,可以說至少翻了一倍,但是中華電的股價長年都在100-120元震盪,以掛牌的開盤價100.5元來看,屬於超低波動率個股,如果換成2017年掛牌的00713,連續七年配息合計達14.82元,3月15日收盤價54.35元,不考慮複利的情況下,獲利率達27.26%,但從掛牌的29.7元開盤價到3月15日的54.45元收盤價,54.54%的價差。

熊市價跌 股息殖利率提高 持續定期定額買進攤平成本

經過二十年的時間磨練,現在的投信對於高股息的選股與替換算是相當成熟,高股息+複利+資本利得,時間夠長的話,應該可以填補勞工退休金個人與企業合計僅提撥12%的缺憾。

當然,遇到大熊市行情時,一般是十三至十八個月,這段期間再怎麼強的ETF也會受到大盤系統性風險的拖累而下跌,這時候持有的ETF會有損失,但此時的股息殖利率也會提高到8%左右,靠股息過日子,並持續定期定額買進攤平成本,一旦撐過熊市,就會贏得人生的財富自由。

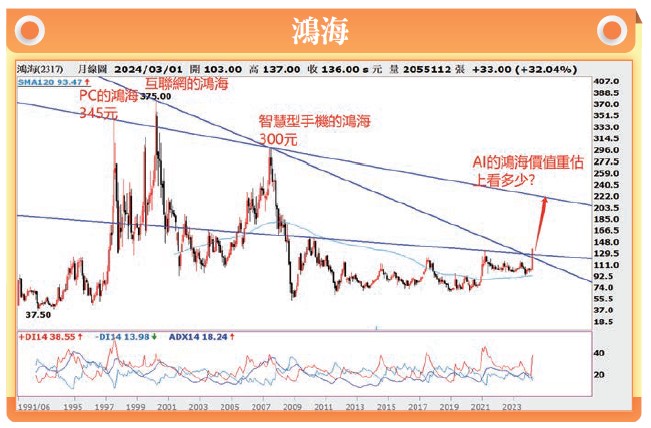

完成13年底部型態 開始價值重估行情

鴻海掛牌上市以來市值最高是2017年8月7日的2兆1054.4億元,當天股價盤中最高122.5元,現在2024年3月18日收盤價136元,市值1兆8853.7億元,相差2200.7億元,目前股本1386.3億元,也就是說,當收盤價來到152元時,鴻海的市值就創掛牌以來新高,152元正好突破2009年12月的收盤價151.5元,而當時的最高價是155.5元,換言之,鴻海法說會之後,外資圈普遍給予150-168元的目標價是有機會達成。

3月18日的136元收盤價所代表的最大的意義是,完成十三年的底部型態,開始價值重估行情。2021年到2023年的EPS分別為10.05元、10.21元、10.25元,連續三年賺一個股本,三年均價成本106.43元,過去三年平均本益比十一倍不到,相對於廣達最近三年EPS分別為8.73元、7.51元、10.29元,以2023年底收盤價224.5元計算,本益比21.87倍。

連三年賺一個股本

如果站在輝達的GPU基板只有緯創跟鴻海有做,緯創過去三年的EPS分別為3.76元、4.01元、4.08元,同樣以2023年底收盤價98.6元計算,本益比24.16倍,如果以去年的最高價161.5元來計算,本益比達39.58倍。

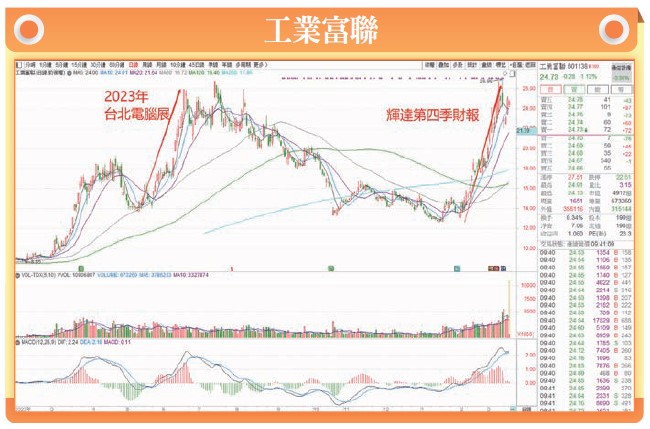

所以當承接輝達AI伺服器的工業富聯以26.98元人民幣創掛牌新高後,從去年到今年走了兩大波多頭行情的工業富聯都有如此強勢的漲勢,當鴻海的劉揚偉在法說會後調漲展望,並以「鴻海是唯一可以提供AI資料中心全方位解決方案的公司。」為理由說服法人聚焦鴻海在AI努力,過去以新能源車轉型為訴求的鴻海,搖身一變,搭上輝達AI概念股,本益比的重估行情就此展開,因為劉董表示2024年GPU模組將有超過三位數的年增幅度,整體AI伺服器營收成長預計超過四成,且AI伺服器產品在整體伺服器營收佔比也將超過四成。

三大法人持續加碼

鴻海漲到136元,上周三大法人的成本是111元左右,但經過一周的連續加碼,相信動態成本也隨之提高,以五日均價的動態成本概念來看,不精準的粗估三大法人的成本提高到125.7元附近。

也就是說,帳面獲利依舊約13.24%左右,但持股增加,所以獲利擴大,六個交易日內出現五個交易日創新高,代表三大法人持續加碼鴻海,所以動態成本的提高,暗示剛擺脫底部震盪的鴻海,三大法人初期建倉部位還不夠。

市場要思考的是,鴻海的本益比有沒有條件從2023年底的十倍往上翻一倍,超越廣達?甚至以緯創的24-39倍本益比作為追趕的目標?

「AI的鴻海」乘著風口飛

鴻海歷史最高近四季本益比出現在1997年8月25日的67.2倍,2012年3月29日近四季本益比為18.2倍,2017年到2020年之間近四季本益比最高僅14倍多一點,。

從1997年到2017年這二十年期間,鴻海飽受蘋果壓低成本之苦,本益比逐漸下降。但3月18日收盤最近四季本益比為14.6倍,已經超越了「轉型新能源車的鴻海」,暗示著新能源車的價格戰已經不會影響鴻海的投資評價,接下來「AI的鴻海」會乘著風口飛多遠,就看市場願意給鴻海多少倍的本益比。

如果是三十倍,那就是繼1997年個人電腦、2000年互聯網、2007年iPhone之後,第四次挑戰300元歷史壓力區,在台積電與緯創分別創796元、161.5元歷史新高,技嘉逼近400元歷史高價壓力區,鴻海少了郭董再選總統的政治困擾之後,報復性的反彈已經漲在路上。

有了鴻海接棒控盤工具,季底的作帳吃了定心丸。3月18日台積電證實CoWoS廠將進駐嘉義科學園區,年底上看月產3~3.2萬片。

散熱與重電 雙重題材共振效應

CoWoS設備概念股大漲,弘塑、易發、志聖、均華、牧德等漲停板,日月光投控漲+3.27%,CoWoS測試大廠京元電漲+3.26%,TSV的力成漲+3.95%。

市場除了認同CoWoS題材外,散熱與重電題材也是人氣不退,除了輝達的GPU迭代更新的過程,算力提升的同時,功耗也增加,目前輝達已公布的晶片,除了B100,還有GH200,當然還有未公布的晶片,可以想見AI晶片所需的電力只會越來越多,並且AI吃電的同時也需要液冷散熱,偏偏又遇上政府準備漲價電價,2025年又有非核家園議題,美國進口降壓變壓器要排隊一年半,馬斯克說今年缺GPU、明年缺變壓器,散熱與重電的雙重題材共振效應下,季底的作帳行情有看頭。