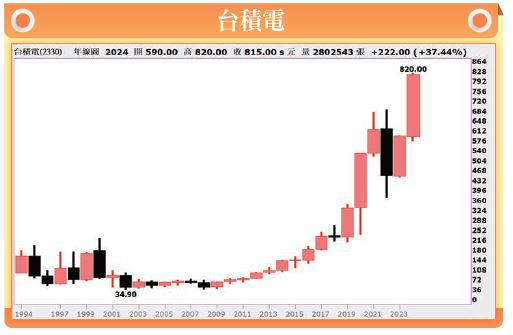

20883.69,加權指數的新高點,今年累積漲了15.8%,台積電更狠,累計37.44%漲幅,根據台積電第一季法說會釋出的展望,今年全年營收成長21-26%,股價漲幅已經超越營收成長率,台積電三月營收月增7.5%、年增34.3%,第一季營收季減5.3%、年增16.5%,單月及單季營收均創歷年同期新高。外資陸續調高目標價,撇開千元目標價不說,最近的目標價850元、860元跟890元應該是4月18日法說會後的參考價。

影響多頭持股信心的關鍵

要思考的是,法說會後會出現「拉積盤」嗎?不排除有這個可能性,因為最近市場很有效率,股價有提前反映利多的跡象,例如CoWoS概念股的弘塑、辛耘、萬潤的股價在三月營收利多公布前後下跌,弘塑月增8.45%、年減4.73%,股價是三者之前最弱勢的一個,沒能創新高之外,還出現增量長紅K突破均線壓力後的連續量縮緩步下跌,短線很容易追高被套。

如果說弘塑是月營收表現不夠好而下跌,那麼辛耘月增2.03%、年增29.51%,累計營收年增率38.64%,這成績不錯吧!所以四月漲了兩根長紅K,從302元漲到386.5元,漲幅達27.98%,但營收公布後就跌,顯然股價領先反應。

萬潤也是,月增19.93%、年增281.03%,累計營收年增率217.51%,可是股價沒能再創歷史新高,類似弘塑一般的紅K之後接著連續拉回,影響多頭持股信心的關鍵就是資本支出,清明連假期間一度傳出台積電ADR大漲是因為外資圈研判台積電將調高資本支出7%,後來媒體刊登了一篇文章關於台積電的資本支出可能不會調高,一來一往的大洗三溫暖,自然影響了做多的意願,甚至有些老江湖還會認為這是個出貨的警訊。

AI概念股 看六月台北電腦展

無獨有偶,營收利多公布後反跌的還有技嘉,月增74%、年增149%,第一季季增21%,年增97%,但一月下旬股價從270元漲到394.5元提前反映一月營收利多後,二、三月營收公布後都是下跌,廣達、緯穎、緯創、英業達、奇鋐、健策、鴻海等都是月營收不差,而且下半年業績成長可期,但市場就是不買單。

AI概念股的機會在六月的台北電腦展,屆時也是驗收廣達表示的缺料問題將在五、六月開始舒緩,下半年營收放量。依照本益比的角度,上述的AI概念股算是合理,要靠下半年的業績成長幅度讓本益比回到低估的投資價值,資金轉戰其他族群。

美國呼籲中國 減少對出口依賴

葉倫訪中的第一天就表達了美中供應鏈不脫鉤的立場,但這話是接在美國要求荷蘭ASML不要提供維修服務之後說的,意思是「科技制裁仍會繼續,但這不算供應鏈脫鉤。」哈!美國真有意思,逼著中國半導體產業自主,然後說這是競爭,不是供應鏈脫鉤。

葉倫訪中的最後一天演講明確表達了美方對中國產能過剩的擔憂,並積極呼籲中國採取行動減少對出口的依賴,轉而注重提振國內消費,特別是針對清潔能源等領域的過剩產能問題。

中國官方對此也給了軟釘子,以產能過剩是市場機制、是常態,間接的表達了不配合的態度,並且準備向世界貿易組織(WTO)申訴,於是美國正為提高電動車等中國商品的關稅做準備。

太陽能族群 有望搭葉倫中國產能過剩題材

從4月10日的台股來看,市場對於電動車的轉單效應反應較平淡,也或許是之前有些汽車零組件概念股已經先漲了,例如帝寶、堤維西、東陽、耿鼎、劍麟、永彰、朋程等,反倒是太陽能族群搭上葉倫的中國產能過剩題材,頗有鹹魚翻身的可能。

儘管COVID-19疫情期間就傳出中國太陽能企業利用東南亞國家洗產地避開關稅制裁,當時也因為美國本土企業的產能不足,無法支撐拜登的節能減碳的政策目標,所以美國的「雙反」關稅大棒並沒有重重落下,台股的太陽能族群也白歡喜一場。

後來台灣的總統大選前間,台南的農地種電風波又讓太陽能族群蟄伏了好一陣子,再加上相關台廠的產能也比不上對岸,所以多數的太陽能股的獲利都不怎麼亮眼,太極、達能、國碩、聯合再生與碩禾分別每股虧損0.13元、0.38元、0.99元、2.39元、8.82元,有賺錢的茂迪去年EPS 0.56元,元晶EPS 1.07元,安集EPS 1.21元。

轉機股講究籌碼穩定 可別隨意融券放空

市場邏輯也很有意思,既然這個族群大多是績差股,4月10日盤面呈現虧錢的漲停,例如國碩、聯合再生、達能等,而賺錢的衝高留上影線,例如元晶、安集與茂迪。

顯然這種轉機股講究籌碼穩定,因為虧錢股大多比較少人敢碰,所以一旦題材來時就很容易拉抬,就像是連續幾天跳空漲停的矽統,去年下半年每股虧0.27元,一個關係企業的買賣,股價就一飛沖天,轉機股的魅力就在這,搞不清楚緣由的投資人,如果誤判的話,說不定還會看不順眼去融券放空。

就像是矽統4月9日的融券大增2100張,別忘了這股票有配息0.3元,而且還要擬辦理現金減資退還股款,預計每股退還現金3.5元,減資之後,股本將降到48.72億元,籌碼更少、更容易拉抬。希望有緣看到這篇稿子的投資人別頭腦發熱去融券放空,說不準是安國軋空的翻版。

半導體科技戰後 下一個經濟制裁焦點

就在葉倫離中後,歐盟出手了,4月9日宣布對涉嫌通過外國補貼在歐洲市場獲得不公平優勢的中國風力渦輪機供應商展開調查,顯然這是繼半導體科技戰之後,綠能環保產業是下一個經濟制裁的焦點。

去年歐盟通過《外國補貼條例》,已經對中國的太陽能電池、電動車與高鐵補貼展開類似的調查,即將在六月舉行選舉的歐洲議會,似乎對中國的立場越來越強硬。

換言之,這次太陽能族群可能不是一日遊,一旦美國真的祭出雙反關稅,屆時全市場幾乎是低持股的太陽能族群會湧入多少資金卡位,甚至引來融券放空,那麼這場籌碼戰就很有看頭。

低位築底起漲 法人先行卡位

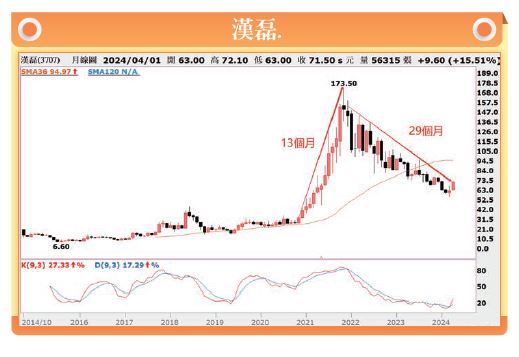

低位築底起漲的股票還有漢磊與嘉晶,這是摩爾定律可能走到盡頭的受惠股,媒體最新報導台積電的二奈米量產延後到2026年,朝一兆電晶體晶片發展的難度越來越高,也是第三代化合物半導體的機會越來越近。

儘管還有五至六年的時間,但漢磊的外資與自營商的籌碼已經卡位,53.5~64.2元已成為小底部區,4月10日的站穩半年線壓力是個重要的築底訊號,面對下彎的年線壓力73.1元,或許需要點時間震盪克服,但是從173.5元高點拉回修正已經二十九個月,距離時間轉折的三十四個月剩下五個月,應該是進入到築底震盪期。