美國勞工部8月2日表示,7月新增非農就業只有11.4萬人,較6月修正值17.9萬人大幅下滑,也遠低於市場預期的17.6萬人。7月失業率上升至4.3%,為三年來最高水平,加重了市場對美國經濟衰退的擔憂,雖後續美國初請失業金人數降幅大於預期,但市場憂慮已形成。

根據芝加哥商業交易所(CME)的FedWatch工具,聯邦基金期貨投資人預測,Fed在9月會議降息機率攀升至100%,並有52.5%的機率一口氣降息兩碼,47.5%的機率只降一碼。

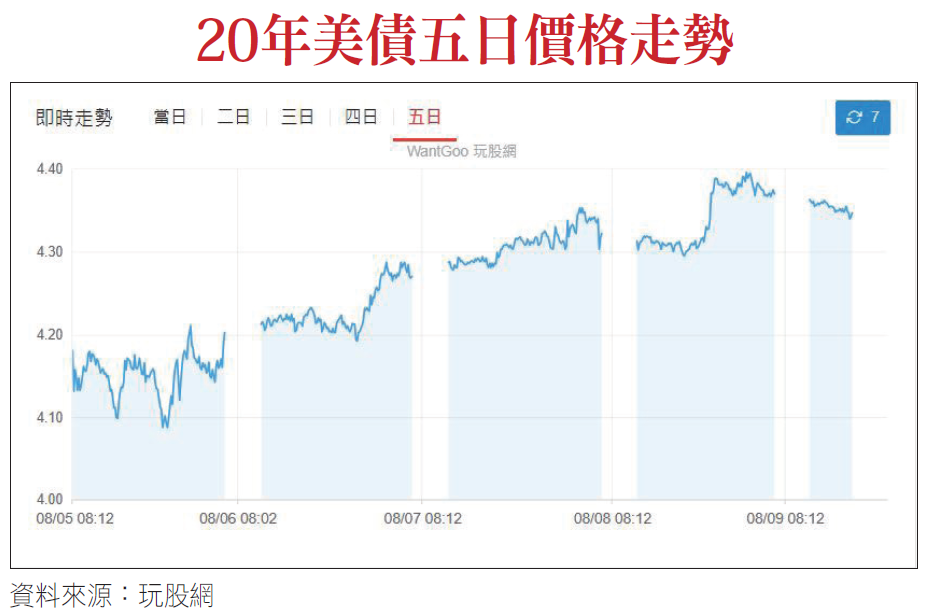

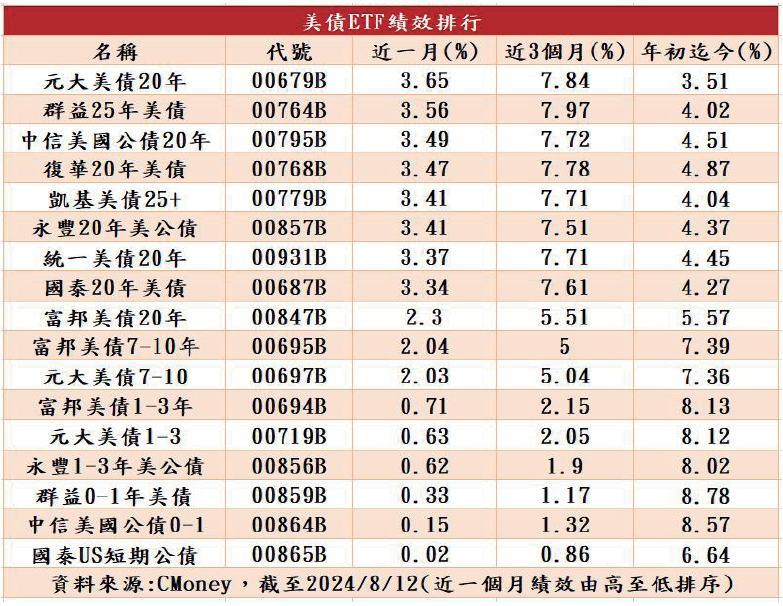

中東衝突升溫、日本升息日幣上漲、美國財報表現不佳造成股市動盪,資金湧入債券避險,加上降息預期行情,首當其衝的就是對利率敏感度較高的長天期債券,資金一窩蜂湧入美國長天期公債避險,美國20年期公債價格連日上漲,多檔美債ETF同步受惠,成交量暴增,ETF績效排行榜上除去槓桿型、反向型等短期操作標的,就屬長天期美債ETF最亮眼,其中又以元大美債20年(00679B)、群益25年美債(00764B)、中信美國公債20年(00795B)表現突出。

元大美債20年(00679B)

00679B於2017年成立,為三檔裡成立時間最久,資產規模達2648.51億元,是台灣唯二資產規模破千億的美國公債ETF(另一檔為國泰20年美債00687B,資產規模1754.53億元),追蹤「ICE美國政府20+年期債券指數」,旨在提供投資者投資美國長期公債市場的機會。

ICE美國政府20+年期債券指數篩選標的有四點:

(1)美國財政部所發行之公債。

(2)債券最小流通在外面額須大於3億美元。

(3)債券距到期日須大於20年。

(4)僅納入固定利率債券。

00679B由於投資標的皆為政府公債,債信皆為AAA,為債信評比的最高等級,適合穩健保守的投資人。

群益25年美債(00764B)

群益25年美債(00764B)於2018年成立,資產規模401.76億元,追蹤「ICE 25年期以上美國政府債券指數」,其指數主要為在美國市場發行之25年期以上美國政府債券指數,為美國財政部發行之公債,信用品質佳,是風險性相對較小的債券指數。

00764B成分債券天期較長,對於利率敏感度較大,價格波動也會相對較大,因此相較於20年期美國政府公債指數可能有價格波動較大的風險。

中信美國公債20年(00795B)

中信美國公債20年(00795B)成立於2019年,資產規模496.84億元,追蹤「彭博20年期(以上)美國公債指數」,主要投資美國政府發行的20年期以上公債,並篩選流通在外面額超過3億美元的固定利率債券。

00795B規定需至少70%追蹤標的指數,使投資組合整體曝險盡可能貼近基金淨資產規模的100%,其餘30%則可投資其他證券相關商品。

美國公債ETF優缺點

概論美國公債ETF的優點,在於其保留了美國公債的所有優點,美國債券市場有最大的市占率,美國公債流動性好,信用評等佳,違約機率低,具高度抗風險特質,且沒有傳統債券到期償還的問題。

不過,也同樣會面臨市場利率風險,2022年聯準會為抗通膨暴力升息,股市與債市大傷元氣,債券於2023年年底才開始逐漸回溫。然而,時序接近9月,高利率環境進入尾聲與美國總統大選政策等種種因素,市場上降息的聲浪增大,也將迎來債券的天下!