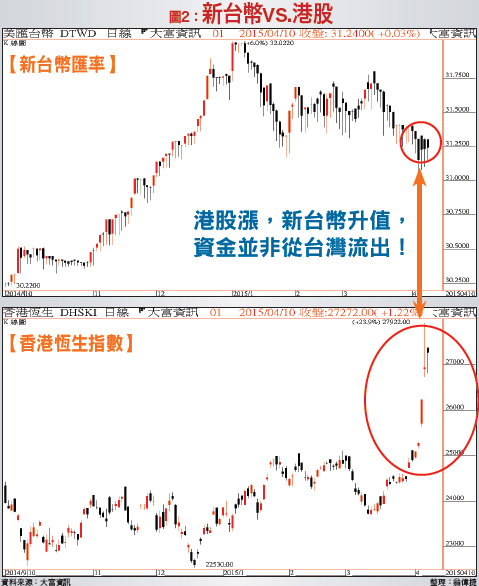

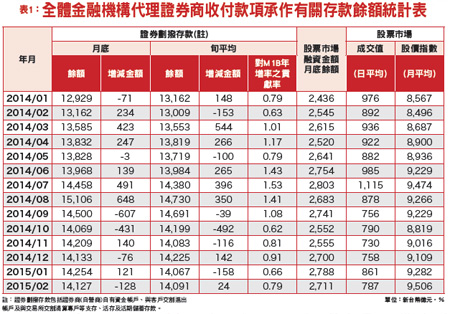

正當全球股市都受惠於利率寬鬆而出現大漲時,唯有美國與台灣有如「悶燒鍋」,在這悶鍋行情中怎麼操作才有勝算?理周投研部將為讀者一探究竟!近期國際股市持續震盪,仔細觀察,會發現歐美大不同,歐元區的法國股市已經創下七年來新高,德國與英國股市也同樣都持續創高步調之中,雖然目前還有希臘債務問題揮之不去,在希臘已經開始償還國際貨幣基金(IMF)債務展現出誠意後,為希臘債務違約疑慮做出化解,但是基本上在歐洲央行量化寬鬆(QE)之後,初步看得到經濟數據快速的改善。反觀美國目前的狀況,面臨著升息與否的進退兩難局面,美元指數的轉強雖反映了美國升息的訊息,但當美元走勢已強,卻沒有看到聯準會(Fed)升息時,就會發生侵蝕企業獲利的窘境。以歐盟來說,英國又再次發現巨量石油蘊藏,初步估計約有一千億桶的蘊藏量,這比過去四十年各家石油公司在北海所開採出來的石油產量(四五○億桶),高出超過兩倍以上,當然帶動相關企業在股價上有所表現,也推升英國股市指數向上表態。近期國際資金持續流入歐洲,截至上周為止,已有超過五○三億美元流進歐股,同時卻有五九○億美元流出美股。歐股持續創下歷史高點,早在《理財周刊》預料之中,只是當時本刊是以貨幣貶值換算股市漲幅的滿足點,來說明歐股能持續創高的機率大。聯準會利率決策 「捏怕死,放怕飛」現在問題比較大的是在美國,原因在於聯準會對於升息與否處於進退維谷的狀況,目前聯邦利率(effective federal funds rate,為美國銀行間的準備金借貸利率)已經是歷史上超低水準,並且已經持續相當長的一段時間(圖一),搭配上量化寬鬆,使美國景氣在去年開始有了較為明顯的復甦跡象。但是在量化寬鬆停止之後,美國經濟卻又開始停滯不前,雖然有效緩解了失業率問題,成功將其降至五.五%,但是過強的美元以及石油價格的低水平,讓原先維持微幅通膨的核心物價指數頓時化為泡影,面臨著通縮危機,眼看離聯準會二%的通膨率目標越來越遠,美國投資人信心開始動搖,影響指數出現高檔震盪格局,再加上美國企業財報表現不佳,預料美股將面臨一段不小的修正行情。美股若出現動盪,台股當然就有可能會間接受到影響,原因是外資可能會因為美股不佳而趁機調節台股,使台股出現跌勢;但是,就算有調節,外資也並沒有如市場所傳言的,有資金外流的現象,觀察新台幣近期的匯率,是呈現微幅升值走勢。簡單地說,若是外資賣超台股後將資金匯出,那麼新台幣應該會出現貶值,而不是升值,甚至市場說資金因為中國政策開始作多港股,所以在台灣的外資會把錢匯出轉往港股。然而,現實並非如此,港股大漲的那幾天,新台幣反而都處在升勢之中(見下頁圖二)。 議題操作 打壓台股表現台股近期表現相較於其他亞股可謂是悶透了,原因是台灣籠罩在一片缺水又可能缺電的環境之中,目前全台各地都已經開始進入限水的窘境,老百姓開始出現生活不便,反映到交易市場面,就是一般投資人退出市場觀望。其實,台灣經濟發展以電子產業為主,用水量自然也不小,記得十幾年前限水時,就聽聞過科技園區開始大量購買水車,但仍然還是無法解決;十幾年後的現在,以高科技產業技術聞名全球的台灣,這些年來企業多少都有一些預防措施。先不要說限水問題,光是廢水處理再利用就很盛行,更何況台灣是個海島,水源全靠老天爺,一旦出現氣候異常,缺水就將嚴重影響台灣經濟命脈,聰明的企業老早就防範於未然。以台積電(2330)為例,一滴水要用三.五次,如此的效率較日本同業強上二倍,更比美國同業強上三倍,畢竟以台積電的立場來說,晶圓就等於「金」圓!再回到缺電的問題,雖然近期傳出要在二○二五年之前打造非核家園的相關草案有通過審議,但還需要點時間才能成行;再說,核能發電廠這麼多個,也不過涵蓋發電占比不到兩成,而現在政府正在推行風力與太陽能發電,成效應指日可待。按照今年太陽能與風能的全球需求量,並沒有受到油價下跌而有所減緩的現象,在這樣的風潮之下,政府應該要再加把勁,推動新能源產業,至少要有達到替代核能發電的產能,否則,動輒以發電價格便宜以及缺電來威脅人民,實在不可取。若是如此,天然氣與燃煤價格的狀況是否也該揭露呢?不管如何,去年第四季政府也計畫與國內風電廠合作,在苗栗外海興建離岸風機,預估對台灣的電力缺口將有彌補作用!資金沒有退潮 只是轉移目標所以,按照這樣的趨勢看來,那隻隱藏在台股幕後的手,並不希望台股的漲勢這麼快就結束,因此透過議題操作主導盤面氣氛。另外,相較於陸股、港股大媽的激情,台灣菜籃族可謂是冷靜又理性,融資餘額並未在前波上漲時出現非理性增加。而且,根據二月份央行統計的證券劃撥存款餘額來看(表一),資金並沒有消失,只是持續在等待機會的到來。既然已經釐清「外資退潮」這個傳言是不正確的,讀者們可以先放心,那麼外資到底在哪裡呢?

議題操作 打壓台股表現台股近期表現相較於其他亞股可謂是悶透了,原因是台灣籠罩在一片缺水又可能缺電的環境之中,目前全台各地都已經開始進入限水的窘境,老百姓開始出現生活不便,反映到交易市場面,就是一般投資人退出市場觀望。其實,台灣經濟發展以電子產業為主,用水量自然也不小,記得十幾年前限水時,就聽聞過科技園區開始大量購買水車,但仍然還是無法解決;十幾年後的現在,以高科技產業技術聞名全球的台灣,這些年來企業多少都有一些預防措施。先不要說限水問題,光是廢水處理再利用就很盛行,更何況台灣是個海島,水源全靠老天爺,一旦出現氣候異常,缺水就將嚴重影響台灣經濟命脈,聰明的企業老早就防範於未然。以台積電(2330)為例,一滴水要用三.五次,如此的效率較日本同業強上二倍,更比美國同業強上三倍,畢竟以台積電的立場來說,晶圓就等於「金」圓!再回到缺電的問題,雖然近期傳出要在二○二五年之前打造非核家園的相關草案有通過審議,但還需要點時間才能成行;再說,核能發電廠這麼多個,也不過涵蓋發電占比不到兩成,而現在政府正在推行風力與太陽能發電,成效應指日可待。按照今年太陽能與風能的全球需求量,並沒有受到油價下跌而有所減緩的現象,在這樣的風潮之下,政府應該要再加把勁,推動新能源產業,至少要有達到替代核能發電的產能,否則,動輒以發電價格便宜以及缺電來威脅人民,實在不可取。若是如此,天然氣與燃煤價格的狀況是否也該揭露呢?不管如何,去年第四季政府也計畫與國內風電廠合作,在苗栗外海興建離岸風機,預估對台灣的電力缺口將有彌補作用!資金沒有退潮 只是轉移目標所以,按照這樣的趨勢看來,那隻隱藏在台股幕後的手,並不希望台股的漲勢這麼快就結束,因此透過議題操作主導盤面氣氛。另外,相較於陸股、港股大媽的激情,台灣菜籃族可謂是冷靜又理性,融資餘額並未在前波上漲時出現非理性增加。而且,根據二月份央行統計的證券劃撥存款餘額來看(表一),資金並沒有消失,只是持續在等待機會的到來。既然已經釐清「外資退潮」這個傳言是不正確的,讀者們可以先放心,那麼外資到底在哪裡呢? 首先,上半年基本上不是電子業的傳統旺季,通常電子業旺季會在第二季底才開始逐漸顯現拉貨潮,所以到目前為止,外資除了少數的其他類電子有零星的題材之外,開始有資金暫時轉移到金融、營建、紡織、塑化以及運輸等傳統產業的現象,其他電子類股則是少數外資持續看好的個股或是防禦性個股,例如:中華電(2412)等,就是外資資金在股市防守時屬意的標的,其他電子則會偏向於個股選擇,例如因為產業相關性的深淺,而出現外資青睞與否的差別。布局旺季族群 進可攻退可守傳產一向都是上半年表現最佳的族群,以今年為例,油價在強勢美元的壓抑以及全球石油出現供過於求的現象之下,持續維持在每桶四十五美元到六十美元的區間,當然穩定而低廉的成本就成為國內相關原物料的受惠條件之一,其中又以紡織及塑化在近期表現最為明顯,其他則如航運等在今年都將受惠於燃油價格較過去低而能提高獲利之功。因此,就現階段來看,建議讀者可以採取兩種操作模式:一、選擇第三季將進入旺季的族群,在淡季領先卡位布局;二、選擇現在正處於有利條件的旺季族群,跟隨法人腳步借力使力。這兩種都可以讓投資人在資金移轉的過程中受惠,就看你如何選擇!

首先,上半年基本上不是電子業的傳統旺季,通常電子業旺季會在第二季底才開始逐漸顯現拉貨潮,所以到目前為止,外資除了少數的其他類電子有零星的題材之外,開始有資金暫時轉移到金融、營建、紡織、塑化以及運輸等傳統產業的現象,其他電子類股則是少數外資持續看好的個股或是防禦性個股,例如:中華電(2412)等,就是外資資金在股市防守時屬意的標的,其他電子則會偏向於個股選擇,例如因為產業相關性的深淺,而出現外資青睞與否的差別。布局旺季族群 進可攻退可守傳產一向都是上半年表現最佳的族群,以今年為例,油價在強勢美元的壓抑以及全球石油出現供過於求的現象之下,持續維持在每桶四十五美元到六十美元的區間,當然穩定而低廉的成本就成為國內相關原物料的受惠條件之一,其中又以紡織及塑化在近期表現最為明顯,其他則如航運等在今年都將受惠於燃油價格較過去低而能提高獲利之功。因此,就現階段來看,建議讀者可以採取兩種操作模式:一、選擇第三季將進入旺季的族群,在淡季領先卡位布局;二、選擇現在正處於有利條件的旺季族群,跟隨法人腳步借力使力。這兩種都可以讓投資人在資金移轉的過程中受惠,就看你如何選擇!