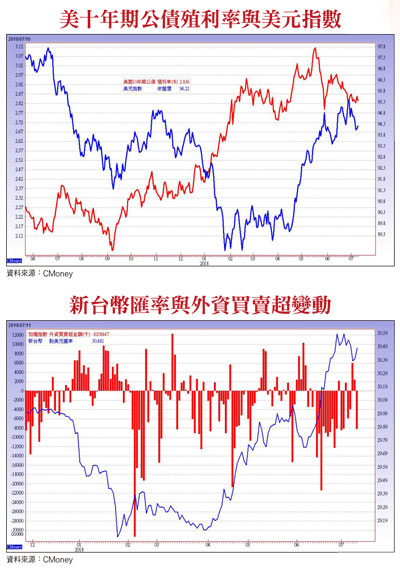

過去我們提過,人為造成的利空,隨時也可能因為想法或作法的改變而出現轉圜,持續困擾市場的中美貿易衝突,美國在首階段加徵關稅二五%正式實施之後,美國貿易代表署(USTR)也隨即公布商品豁免關稅辦法。貿易衝突成常態 台股回歸基本面美國為了保護自己業者不受傷害,這次關稅豁免作法跟前幾次比較不同,只要是有得到豁免的產品,所有的業者都可適用。相關美國公司可以在九十天內提出豁免特定商品的申請,USTR在同意豁免申請後,可追溯自七月六日生效,有效期為一年。這也說明了兩點,其一是全球化生產分工之後,你中有我,我中有你,相互依存度拉高,貿易戰不會有贏家,這只是達成某種目標的手段,不會是目的,所以最後還是可望以談判協商解決。其二是透過豁免機制,中國出口至美國被加徵關稅的額度可望下降,實質影響降低。諾貝爾經濟學獎得主克魯曼(Paul Krugman)日前表示,當今全球貿易的一大部分是中間財(用來製造最終消費財的零組件),若對中間財加徵關稅,反而增加下游廠商的成本並降低其競爭力。觀察美國對中國產品加課重稅的最終清單,中間財占整體的比重達五二%,資本財(製造其他產品的機具設備)占四三%,兩者合計比重高達九五%。至於美國新公佈的二千億美元中國輸美產品徵收一○%關稅的建議產品清單,需徵求公眾意見。這個徵求意見的過程將持續兩個月左右時間,八月三十日完成流程,美方才可能採取行動。最後是否徵稅、對哪些產品徵收,在未來兩個月的時間內還有各種不確定性。所以,目前的任何貿易衝突,未來透過談判協商逐步解決的機率仍不小,對股市的影響也可望暫時淡化。 七月台股仍是個股表現近期美股連續三日呈現收紅格局,明顯止跌反彈,除了貿易衝突影響淡化以外,主要原因就是景氣擴張之基本面強度夠大,足以抵消市場信心面的保守。繼美國六月份ISM製造業採購經理人指數(PMI)大幅優於市場預期,創下近四個月以來新高之後,新公布的六月非農就業人數經季調後增加二一.三萬人,亦優於市場預估的二十萬人,此為連續九十三個月就業人數增加,而五月份非農業就業人數從原先公布的二二.三萬人上修至二四.四萬人,顯然景氣強度超乎預期。在薪資方面,民間企業員工六月平均時薪為二六.九八美元,較五月成長0.二%,年增率為二.七%,雖小幅低於市場預期的二.八%,但仍足以支持消費市場再增長,且好處是不至於讓通膨預期過度承壓。由於基本面擴張力道的強勁,目前市場逐漸將焦點由貿易戰轉至企業將陸續發佈的第二季財報表現;從七月中旬起,時序進入美股財報密集公布期,如七月十三日即將領先公布的有花旗(C US)、摩根大通(JPM US)與富國銀行(WFC US)等皆將於盤前發佈第二季度獲利表現,另外有逾兩百家S&P500成份企業將在未來兩周公布業績表現,其中不乏受美中貿易戰波及的企業,例如Honeywell、波音、惠而浦與威騰電子等,它們的獲利情況與對未來展望格外受到市場關注。根據湯森路透的統計顯示,S&P500成份企業第二季獲利年增率估約二〇.七%,二字頭的增長率也是美股欲小不易的原因。因此,大膽研判美股波段漲勢應可延續至七月底,這段期間也將是台股表現的黃金期。營收表現佳+股價基期不高 可望出現補漲行情由於台灣四月~五月的外銷訂單皆大幅優於市場預期,加上新台幣回貶,諸多公司可望匯損回沖甚至有匯兌收益,整體上市櫃公司第二季財報將優於預期。在交易策略上,可聚焦在營收表現佳而股價尚未大幅反映的個股,容易吸引市場資金,出現財報補漲行情。例如樺漢(6414),為鴻海集團旗下的工業電腦廠,目前鴻海持股約四〇%,樺漢的優勢為其多數訂單均借用鴻海的生產基地製造,因此可享有鴻海的製造技術能力以及較低的製造成本,早期樺漢專攻於ATM及POS機,後來切入工業自動化領域,近年則積極參與併購及投資,目前佔營收比重較大的子公司包括專攻物聯網裝置的沅聖科技(6638)、網通設備廠瑞祺電通(6416)及歐洲的SI、工業電腦廠商S&T(SANT GR),由於鴻海集團擁有龐大的客戶群,加上採購、製造及物流成本相對便宜的優勢,使樺漢在子公司併購後的整合及綜效的提升上均優於同業。樺漢目前約持有S&T約二五%股權,並於二〇一七年下半開始將S&T認列進合併營收,法人預估二〇一八年S&T營收將佔樺漢整體營收約六四%,貢獻樺漢獲利佔比約三二%。

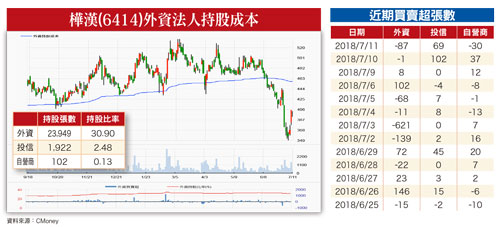

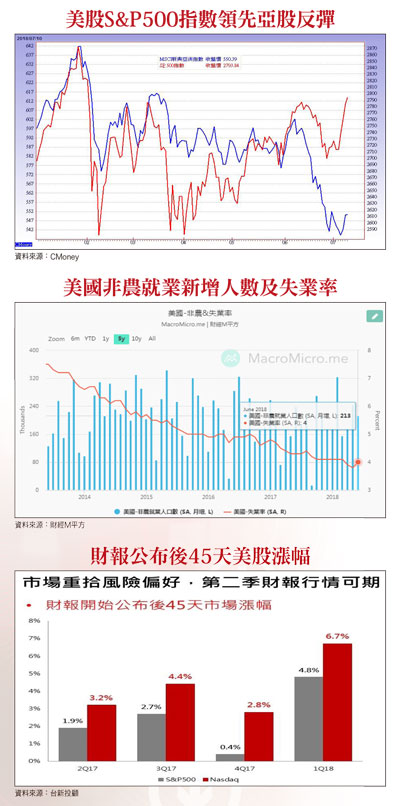

七月台股仍是個股表現近期美股連續三日呈現收紅格局,明顯止跌反彈,除了貿易衝突影響淡化以外,主要原因就是景氣擴張之基本面強度夠大,足以抵消市場信心面的保守。繼美國六月份ISM製造業採購經理人指數(PMI)大幅優於市場預期,創下近四個月以來新高之後,新公布的六月非農就業人數經季調後增加二一.三萬人,亦優於市場預估的二十萬人,此為連續九十三個月就業人數增加,而五月份非農業就業人數從原先公布的二二.三萬人上修至二四.四萬人,顯然景氣強度超乎預期。在薪資方面,民間企業員工六月平均時薪為二六.九八美元,較五月成長0.二%,年增率為二.七%,雖小幅低於市場預期的二.八%,但仍足以支持消費市場再增長,且好處是不至於讓通膨預期過度承壓。由於基本面擴張力道的強勁,目前市場逐漸將焦點由貿易戰轉至企業將陸續發佈的第二季財報表現;從七月中旬起,時序進入美股財報密集公布期,如七月十三日即將領先公布的有花旗(C US)、摩根大通(JPM US)與富國銀行(WFC US)等皆將於盤前發佈第二季度獲利表現,另外有逾兩百家S&P500成份企業將在未來兩周公布業績表現,其中不乏受美中貿易戰波及的企業,例如Honeywell、波音、惠而浦與威騰電子等,它們的獲利情況與對未來展望格外受到市場關注。根據湯森路透的統計顯示,S&P500成份企業第二季獲利年增率估約二〇.七%,二字頭的增長率也是美股欲小不易的原因。因此,大膽研判美股波段漲勢應可延續至七月底,這段期間也將是台股表現的黃金期。營收表現佳+股價基期不高 可望出現補漲行情由於台灣四月~五月的外銷訂單皆大幅優於市場預期,加上新台幣回貶,諸多公司可望匯損回沖甚至有匯兌收益,整體上市櫃公司第二季財報將優於預期。在交易策略上,可聚焦在營收表現佳而股價尚未大幅反映的個股,容易吸引市場資金,出現財報補漲行情。例如樺漢(6414),為鴻海集團旗下的工業電腦廠,目前鴻海持股約四〇%,樺漢的優勢為其多數訂單均借用鴻海的生產基地製造,因此可享有鴻海的製造技術能力以及較低的製造成本,早期樺漢專攻於ATM及POS機,後來切入工業自動化領域,近年則積極參與併購及投資,目前佔營收比重較大的子公司包括專攻物聯網裝置的沅聖科技(6638)、網通設備廠瑞祺電通(6416)及歐洲的SI、工業電腦廠商S&T(SANT GR),由於鴻海集團擁有龐大的客戶群,加上採購、製造及物流成本相對便宜的優勢,使樺漢在子公司併購後的整合及綜效的提升上均優於同業。樺漢目前約持有S&T約二五%股權,並於二〇一七年下半開始將S&T認列進合併營收,法人預估二〇一八年S&T營收將佔樺漢整體營收約六四%,貢獻樺漢獲利佔比約三二%。 S&T為歐洲的SI廠商,總部在奧地利並於德國掛牌,其營收比重可區分為IT服務約占四四%、IOT相關約三六%、嵌入式系統則約為二〇%,其中在IT服務的部分,S&T專注於東歐市場並提供完整的IT軟硬體解決方案,而地理環境及政治因素提高東歐市場的進入障礙,使得S&T在東歐各國的市占率都有不錯的水準。樺漢六月營收創新高 首季EPS二.六七元樺漢首季稅後EPS為二.六七元,低於預期主因為美國大客戶由純硬體供應商轉為軟體服務商,拉貨下滑使得樺漢營收拉回幅度較大,加上業外認列匯損六千萬元所致。不過,新公布的六月營收達六七.五三億元,創歷史新高,月增率九二.四%,年增率二九八.六五%,重拾驚人的成長動能。第二季毛利率估約二七.二%與首季相當,因新台幣貶值,第一季業外認列匯損有機會全數回沖,故法人預估第二季單季EPS有基會達四.五六元,累計上半年稅後EPS預估為七.二三元。觀察轉投資方面,S&T及Kontron對樺漢一年營收貢達新台幣三百億元以上,合併後樺漢未來會著重調整毛利率、營益率、淨利率,進一步結合鴻海與樺漢資源,將以提升S&T淨利率為主,只要提升一~二%對樺漢獲利貢獻就會很大。另外,帆宣營收及獲利下半年起將併入樺漢,且下半年北美的博弈專案大單出貨重新啟動,法人預估第四季合併營收將挑戰二百億元的新里程碑。綜合上述,法人預估樺漢二〇一八年營收可望達六一〇.二億元,年增率七四.八%,預估全年毛利率約為二四.四%,營益率約六.〇%,皆較二〇一七年明顯提升,稅後EPS預估為二二.一六元,年增率呈現大幅成長五二.九%。未來成長動能將來自於中國大陸,據估計中國二〇二五工業電腦的商機約五千億人民幣,樺漢可藉由鴻海及FII 的資源及關係吃到這塊大餅不少商機,值得投資人長線追蹤。

S&T為歐洲的SI廠商,總部在奧地利並於德國掛牌,其營收比重可區分為IT服務約占四四%、IOT相關約三六%、嵌入式系統則約為二〇%,其中在IT服務的部分,S&T專注於東歐市場並提供完整的IT軟硬體解決方案,而地理環境及政治因素提高東歐市場的進入障礙,使得S&T在東歐各國的市占率都有不錯的水準。樺漢六月營收創新高 首季EPS二.六七元樺漢首季稅後EPS為二.六七元,低於預期主因為美國大客戶由純硬體供應商轉為軟體服務商,拉貨下滑使得樺漢營收拉回幅度較大,加上業外認列匯損六千萬元所致。不過,新公布的六月營收達六七.五三億元,創歷史新高,月增率九二.四%,年增率二九八.六五%,重拾驚人的成長動能。第二季毛利率估約二七.二%與首季相當,因新台幣貶值,第一季業外認列匯損有機會全數回沖,故法人預估第二季單季EPS有基會達四.五六元,累計上半年稅後EPS預估為七.二三元。觀察轉投資方面,S&T及Kontron對樺漢一年營收貢達新台幣三百億元以上,合併後樺漢未來會著重調整毛利率、營益率、淨利率,進一步結合鴻海與樺漢資源,將以提升S&T淨利率為主,只要提升一~二%對樺漢獲利貢獻就會很大。另外,帆宣營收及獲利下半年起將併入樺漢,且下半年北美的博弈專案大單出貨重新啟動,法人預估第四季合併營收將挑戰二百億元的新里程碑。綜合上述,法人預估樺漢二〇一八年營收可望達六一〇.二億元,年增率七四.八%,預估全年毛利率約為二四.四%,營益率約六.〇%,皆較二〇一七年明顯提升,稅後EPS預估為二二.一六元,年增率呈現大幅成長五二.九%。未來成長動能將來自於中國大陸,據估計中國二〇二五工業電腦的商機約五千億人民幣,樺漢可藉由鴻海及FII 的資源及關係吃到這塊大餅不少商機,值得投資人長線追蹤。