美國公債殖利率飆高,血洗全球股債市戲碼再次上演,偏偏台股遇上九月電子出口衰退的利空,導致加權指數修正一波到底,直接摜破萬點。不過,就ETF市場觀察,此次資金移動似乎更為理性,並未全面撤出股市,且經過二月的教訓後,在債市走空趨勢確立下,從股市流出的資金也未如過去轉進債市避險。隨著公債殖利率回弱,時序進入美股超級財報周,資金再度回流股市,目前資金移動順序與二月十分相似,考量標普五百成分股第三季財報仍有望維持二○%的高成長,美股仍有向上反攻的機會,對全球股市也會有母雞帶小雞的效果。唯受減稅效應遞減影響,未來美國企業獲利成長動能將明顯減弱,美股要再創高的難度將大增,因此只能先以反彈行情視之。市場情緒轉空 資金卻未大舉撤離股市近一周(十月四日至十月十日)美國散戶情緒指數(圖一),如預期的出現大逆轉,看多者比例大減十五‧一個百分點,降至三○‧六%,低於歷史平均值的三八‧五%;看空者比例持續則大增十‧三個百分點升至三五‧五%,高於歷史平均值的三○‧五%;中立者比例增加四‧七個百分點,升至三三‧九%,高於歷史均值的三一%。從前一周的大翻多到近一周的大翻空,可看出市場情緒猶如在坐雲霄飛車,引發多殺多的恐慌賣壓也是必然的結果。但也因悲觀程度高於歷史均值,未來在情緒恢復的過程中,資金又會回頭尋找風險性資產的投資機會。觀察同期間的ETF資金流向(圖二),股票型ETF呈現淨賣超,符合市場情緒反轉後的操作邏輯。唯追蹤標普五百指數的SPY持續在買超排行中,顯示資金近期的偏好程度相當高,反觀舊愛追蹤那斯達克指數的QQQ,仍在被資金調節名單中,但來到十月十一日,又重新回到買超第二名,顯示市場情緒又出現轉變,願意買進本益比較高的科技股。根據EPFR數據顯示截至十月十日的近一周,全球股票型基金僅淨流出十四億美元,遠低於前一周凈流入三一‧九億美元。 值得注意的是,即使市場情緒大翻空,近一周資金也未積極轉進債市,買超排行前十名僅一檔是債券型ETF,EPFR也數據顯示全球債券型基金凈大幅流出一四○‧八億美元,遠高於前一周淨流出十.二億美元,不僅減少壓低公債殖利率的力量,也降低未來債轉股的潛在股市買盤力量。外資逆勢布局腰斬股 被動元件最具漲相由於美台政府均以股市位置當作政績之一,推測在下個月選舉前應有做多的意圖,已先大幅修正的股市接下來反彈機會將會大增。就台股盤面觀察,部分跌深指標股已率先出現利空不跌後的反彈,例如前一周提到的大立光(3008)及南亞科(2408),到近一周華新科(2492)及國巨(2327),將逐步提振市場信心,進而提高買盤進場的意願。國巨利空不跌 醞釀族群反攻預期在指標股領漲之下,將吸引資金轉向同樣條件的族群或個股,在加權指數十月自一萬一千點回檔以來,外資賣超逾千億元,卻逆勢布局近一季股價腰斬股,又以被動元件最為明顯,包括國巨(2327)、禾伸堂(3026)、九豪(6127)、信昌電(6173)、鈞寶(6155)、智寶(2375)等等,應有機會成為反彈行情最整齊的族群之一,將會是重要的觀察指標。尤其國巨一改過去樂觀態度在法說釋出第四季謹慎保守的看法後,即使經歷全球股災的衝擊,國巨股價仍可利空不跌,短線似乎已有利空出盡的味道,空頭的追空力道將會減弱。另根據電子時報分析,日本村田將於明年三月停止供應約七千種的標準型MLCC,恐將造成單月約三百億顆的供給短缺,已漲上去的價格應還能維持一段時間,加上國巨等台廠積極與OEM、EMS、直銷客戶簽長約,長約客戶比重持續增加,未來標準型產品現貨市場的漲跌,對合約價格造成立即性的影響降低,獲利衰退幅度可能會低於市場悲觀的預期。

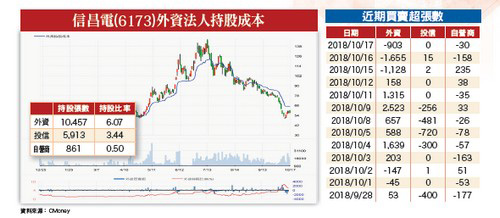

值得注意的是,即使市場情緒大翻空,近一周資金也未積極轉進債市,買超排行前十名僅一檔是債券型ETF,EPFR也數據顯示全球債券型基金凈大幅流出一四○‧八億美元,遠高於前一周淨流出十.二億美元,不僅減少壓低公債殖利率的力量,也降低未來債轉股的潛在股市買盤力量。外資逆勢布局腰斬股 被動元件最具漲相由於美台政府均以股市位置當作政績之一,推測在下個月選舉前應有做多的意圖,已先大幅修正的股市接下來反彈機會將會大增。就台股盤面觀察,部分跌深指標股已率先出現利空不跌後的反彈,例如前一周提到的大立光(3008)及南亞科(2408),到近一周華新科(2492)及國巨(2327),將逐步提振市場信心,進而提高買盤進場的意願。國巨利空不跌 醞釀族群反攻預期在指標股領漲之下,將吸引資金轉向同樣條件的族群或個股,在加權指數十月自一萬一千點回檔以來,外資賣超逾千億元,卻逆勢布局近一季股價腰斬股,又以被動元件最為明顯,包括國巨(2327)、禾伸堂(3026)、九豪(6127)、信昌電(6173)、鈞寶(6155)、智寶(2375)等等,應有機會成為反彈行情最整齊的族群之一,將會是重要的觀察指標。尤其國巨一改過去樂觀態度在法說釋出第四季謹慎保守的看法後,即使經歷全球股災的衝擊,國巨股價仍可利空不跌,短線似乎已有利空出盡的味道,空頭的追空力道將會減弱。另根據電子時報分析,日本村田將於明年三月停止供應約七千種的標準型MLCC,恐將造成單月約三百億顆的供給短缺,已漲上去的價格應還能維持一段時間,加上國巨等台廠積極與OEM、EMS、直銷客戶簽長約,長約客戶比重持續增加,未來標準型產品現貨市場的漲跌,對合約價格造成立即性的影響降低,獲利衰退幅度可能會低於市場悲觀的預期。 以國巨本波股價修正至三七八元來看,似乎已提前反應市場對明年EPS降至五○~六○元的預期(本益比六倍),若未來報價跌幅不如預期,市場需求又重新轉強(英特爾晶片缺貨問題改善),市場勢必又將上修明年的獲利預估,擴大未來股價反彈的潛在空間。不過,就近期族群股價表現觀察,二線股的反彈力道反而較強,可能與當沖客集中在一線股導致籌碼較亂有關。中國將自力更生 矽晶圓需求恐有增無減股價腰斬的被動元件率先反攻後,下一個應該會輪到外資近期也開始回補的矽晶圓。由於全球半導體矽晶圓第三大廠的環球晶(6488),目前所掌握自二○二○年起,每月可新增出貨達十五萬片十二吋矽晶圓,已由IC晶圓製造廠客戶簽定長約(LTA)包下產能,顯示客戶仍看好產業的長期成長趨勢。台勝科(3532)日前也指出,外資對於半導體矽晶圓市場的供給假設基礎有所誤差(預估二○一九、二○二○年供給量將分別達七○○、七三○萬片),根據產業實際市況而言,二○一九年全球半導體矽晶圓整體產出(量),不可能達標七○○萬片水準。另一方面,目前已有中資客戶獲得政府補助,所下單拉貨矽晶圓片數量,已大幅增加達原來三倍水準,符合我們先前對中國市場需求會應政策扶植而增強的預期。尤其是在習近平喊出「自力更生」口號後,被美國壓著打的半導體產業,中國政府勢必會有更大的扶植力度,即將陸續投產的晶圓廠也將會更積極練兵,對本土廠良率仍不佳的矽晶圓需求應是有增無減。獲利有望再成長兩年 本益比卻僅有六倍?富邦投顧近期訪談矽晶圓公司,也認為全球十二吋及八吋矽晶圓供需並未反轉,後市仍是維持供不應求的局面,明年十二吋及八吋的合約價格預期還是會有高個位數以上的漲幅,與外資供過於求、報價將反轉的看法明顯不同。除非矽晶圓廠的經營層都在說謊,不然未來市場的悲觀預期勢將會有所調整。近期受貿易戰影響,半導體景氣略受衝擊,各IDM及IC設計業者對庫存管理警戒心提高,對矽晶圓的漲價預期帶來負面的影響,連帶引發族群的評價修正,目前本益比已如同被動元件一般,由原先漲價題材股的十五倍以上,打折再打折到景氣循環股的六倍。但若以族群獲利仍至少有機會再成長兩年來看,六倍本益比的確是有評價錯誤的可能,預估待未來市場情緒恢復,本益比應就會先回到十倍左右,若現貨報價漲勢高於預期,那本益比就有可能再往十五倍調整。

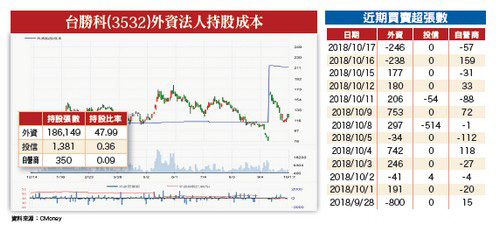

以國巨本波股價修正至三七八元來看,似乎已提前反應市場對明年EPS降至五○~六○元的預期(本益比六倍),若未來報價跌幅不如預期,市場需求又重新轉強(英特爾晶片缺貨問題改善),市場勢必又將上修明年的獲利預估,擴大未來股價反彈的潛在空間。不過,就近期族群股價表現觀察,二線股的反彈力道反而較強,可能與當沖客集中在一線股導致籌碼較亂有關。中國將自力更生 矽晶圓需求恐有增無減股價腰斬的被動元件率先反攻後,下一個應該會輪到外資近期也開始回補的矽晶圓。由於全球半導體矽晶圓第三大廠的環球晶(6488),目前所掌握自二○二○年起,每月可新增出貨達十五萬片十二吋矽晶圓,已由IC晶圓製造廠客戶簽定長約(LTA)包下產能,顯示客戶仍看好產業的長期成長趨勢。台勝科(3532)日前也指出,外資對於半導體矽晶圓市場的供給假設基礎有所誤差(預估二○一九、二○二○年供給量將分別達七○○、七三○萬片),根據產業實際市況而言,二○一九年全球半導體矽晶圓整體產出(量),不可能達標七○○萬片水準。另一方面,目前已有中資客戶獲得政府補助,所下單拉貨矽晶圓片數量,已大幅增加達原來三倍水準,符合我們先前對中國市場需求會應政策扶植而增強的預期。尤其是在習近平喊出「自力更生」口號後,被美國壓著打的半導體產業,中國政府勢必會有更大的扶植力度,即將陸續投產的晶圓廠也將會更積極練兵,對本土廠良率仍不佳的矽晶圓需求應是有增無減。獲利有望再成長兩年 本益比卻僅有六倍?富邦投顧近期訪談矽晶圓公司,也認為全球十二吋及八吋矽晶圓供需並未反轉,後市仍是維持供不應求的局面,明年十二吋及八吋的合約價格預期還是會有高個位數以上的漲幅,與外資供過於求、報價將反轉的看法明顯不同。除非矽晶圓廠的經營層都在說謊,不然未來市場的悲觀預期勢將會有所調整。近期受貿易戰影響,半導體景氣略受衝擊,各IDM及IC設計業者對庫存管理警戒心提高,對矽晶圓的漲價預期帶來負面的影響,連帶引發族群的評價修正,目前本益比已如同被動元件一般,由原先漲價題材股的十五倍以上,打折再打折到景氣循環股的六倍。但若以族群獲利仍至少有機會再成長兩年來看,六倍本益比的確是有評價錯誤的可能,預估待未來市場情緒恢復,本益比應就會先回到十倍左右,若現貨報價漲勢高於預期,那本益比就有可能再往十五倍調整。