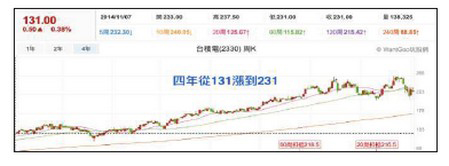

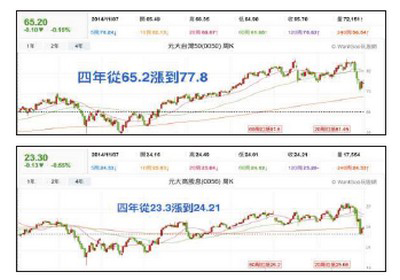

這幾年來三不五時就有讀者來問我,說我五年前寫過一篇文章,講說元大高股息比元大台灣50要好,但在網路上看到有人寫說台灣50比較好,這幾年來的投報率比較高,是我寫錯了,還是人家搞錯了呢?投報率超級比一比先看一下為何說台灣50近年投報率比較好,我們看週線,四年前的十一月七日收盤價是六十五.二元,上週五收盤價是七十七.八元。價差是十二.六元,我們再把這幾年的配息也一起加進來。12.6+2.2+1.7+2+1.55+1.35=21.4二十一.四是總價差,除以四年前的買進價六十五.二元,會得到這四年來的投資報酬率等於三二.八%。那元大高股息呢?我們用一樣的算法,先看這幾年的價差。價差是○.九一,再把這今年的配息加進來。0.91+1.45+0.95+1.3+1+0.85=6.46六.四六是總價差,除以四年前的買進價二十三.三元,會得到這四年來的投資報酬率等於二七.七%。明眼人,嗯,我的意思是只要眼睛沒問題的都看得出來,台灣50這四年來的投報率三二.八%大於高股息的二七.七%。所以是不是台灣50比高股息值得投資呢? 呃,不是!為啥?難道有我不知道的內幕嗎?咱們來探討一下為什麼這四年來台灣50的投報率比高股息要高,你就知道為啥我會這樣說了。這四年來發生了什麼事?之前我跟你說過,這幾年台北股市越來越畸形,因為台積電佔權重越來越大,我們甚至還因此弄了一個大盤扣除台積電指數,就是要避免因為台積電讓大盤指數失真。台積電這四年漲了多少?我們用同樣方法看台積電發現四年前股價是一三一,現在股價二三一,漲了整整一百塊,再加上這幾年配息共二十八.五元,總共價差是一二八.五元,相對於四年前的股價,總共漲了九八%。而台積電佔台灣50成份高達三四%,所以我們可以大略算一下台灣50因為台積電漲了九八%影響的漲幅是多少:概算就直接把98%×34%=33.32%,我們就算三三%好了。台灣50四年來漲幅為何?剛剛算過三二.八%,所以我們把三二.八%扣掉三三%(32.8%-33%=-0.2%)。台積電還能「威」多久所以我們最後得到的驚人結論是:台灣50這四年來竟然全部漲幅都是來自台積電一檔股票的漲幅,如果沒有台積電,台灣50四年來漲幅為零!所以當我考慮台灣50跟高股息,誰是更好的投資標的時,我會考慮的點首先是下一個四年,台積電還會不會這麼威?台積電在張忠謀退休+中國大陸用國家力量全力衝刺芯片產業,幾年後,是不是還能繼續稱霸呢?如果我對台積電持續有信心,覺得接下來的四年還會繼續大漲,對我來說,台灣50就比高股息優秀,反之,如果我擔心台積電就此走下坡,那我就應該買高股息,畢竟高股息成份股裡頭最多也才佔五%,沒有佔三成這種情況。假設台積電過幾年技術被追上,大跌三○%~四五%,對台灣50的影響就是跌一○%~一五%。快速結論:台灣50有沒有比高股息好,我覺得這是個偽命題,因為有時候沒有比較好跟比較不好,只有適不適合你。單純看近幾年的投資報酬率高低是不是能決定哪個ETF比較好,並不能,因為下一支台積電還不知道在哪裡,甚至不知道會不會出現。希望這篇文章能夠對你有啟發。PS:文中的數據是概算的,有些細節我沒有列進去,例如說台灣50每年的成份股權重調整比率、手續費、詳細投報率等等,但是算出來結果不會差多少。

呃,不是!為啥?難道有我不知道的內幕嗎?咱們來探討一下為什麼這四年來台灣50的投報率比高股息要高,你就知道為啥我會這樣說了。這四年來發生了什麼事?之前我跟你說過,這幾年台北股市越來越畸形,因為台積電佔權重越來越大,我們甚至還因此弄了一個大盤扣除台積電指數,就是要避免因為台積電讓大盤指數失真。台積電這四年漲了多少?我們用同樣方法看台積電發現四年前股價是一三一,現在股價二三一,漲了整整一百塊,再加上這幾年配息共二十八.五元,總共價差是一二八.五元,相對於四年前的股價,總共漲了九八%。而台積電佔台灣50成份高達三四%,所以我們可以大略算一下台灣50因為台積電漲了九八%影響的漲幅是多少:概算就直接把98%×34%=33.32%,我們就算三三%好了。台灣50四年來漲幅為何?剛剛算過三二.八%,所以我們把三二.八%扣掉三三%(32.8%-33%=-0.2%)。台積電還能「威」多久所以我們最後得到的驚人結論是:台灣50這四年來竟然全部漲幅都是來自台積電一檔股票的漲幅,如果沒有台積電,台灣50四年來漲幅為零!所以當我考慮台灣50跟高股息,誰是更好的投資標的時,我會考慮的點首先是下一個四年,台積電還會不會這麼威?台積電在張忠謀退休+中國大陸用國家力量全力衝刺芯片產業,幾年後,是不是還能繼續稱霸呢?如果我對台積電持續有信心,覺得接下來的四年還會繼續大漲,對我來說,台灣50就比高股息優秀,反之,如果我擔心台積電就此走下坡,那我就應該買高股息,畢竟高股息成份股裡頭最多也才佔五%,沒有佔三成這種情況。假設台積電過幾年技術被追上,大跌三○%~四五%,對台灣50的影響就是跌一○%~一五%。快速結論:台灣50有沒有比高股息好,我覺得這是個偽命題,因為有時候沒有比較好跟比較不好,只有適不適合你。單純看近幾年的投資報酬率高低是不是能決定哪個ETF比較好,並不能,因為下一支台積電還不知道在哪裡,甚至不知道會不會出現。希望這篇文章能夠對你有啟發。PS:文中的數據是概算的,有些細節我沒有列進去,例如說台灣50每年的成份股權重調整比率、手續費、詳細投報率等等,但是算出來結果不會差多少。