儘管美國財政部長葉倫與聯準會主席鮑爾在國會聽證會上多次的安撫市場,不擔心通膨上升,不會提前停止購買債券,可是市場聽不進去,美國十年期公債殖利率一度來到1.75%,創去(二○二○)年一月以來新高;三十年期公債殖利率升破2.5%,為二○一九年八月以來首見。

殖利率升 融資成本增 資金轉向景氣循環股

主要是疫苗大量施打後的疫情受控,認為二○二二年就會恢復到正常生活,經濟將快速復甦,加上聯準會上修二○二一年美國GDP增速為6.5%,高盛更樂觀預期達8%,將創七十年來新高。

由於市場超前的預期,導致這次美債殖利率急升,令老股民聯想到二○一二年九月聯準會祭出第三次量化寬鬆QE政策時,後來在歐債危機的惡化,希臘、義大利等國家公債殖利率飆升,導致二○一三年當時債券市場減碼風暴殺得市場措手不及,殖利率迅速大幅攀升,股票、黃金和風險資產遭到拋售。

公債殖利率走升,意味企業與個人融資成本將增加,造成投資人出脫疫情爆發以來漲幅較大、本益比較高的科技股,資金轉進有望因經濟反彈而受益的景氣循環股。

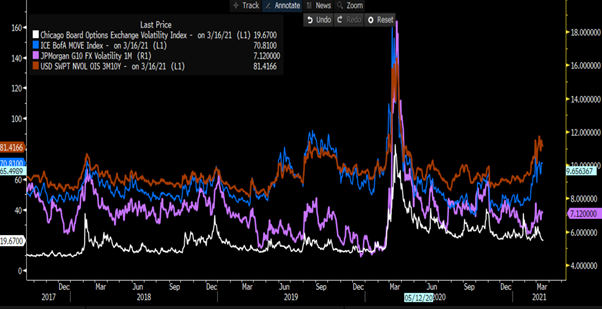

年初的投資主線的替換,讓不少認同科技股景氣成長的資金牢牢的套住而不願停損殺出,導致這波美債殖利率飆升的過程,俗稱恐慌指數的芝加哥期權交易所波動率指數(VIX)並沒有跟著上揚,這是跟二○一三年那波美債殖利率竄升、風險資產大跌的最大不同之處。

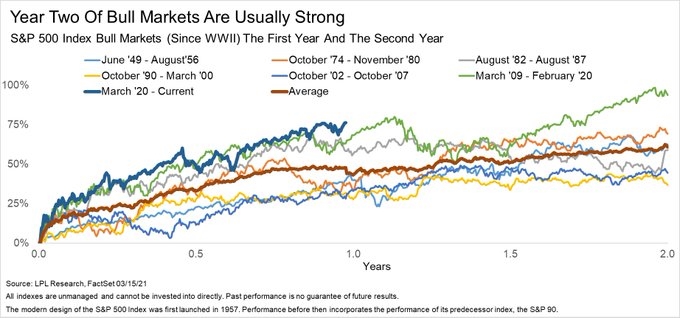

S&P500牛市首年漲幅 二戰以來最強

VIX指數三月十六日跌至新冠疫情爆發以來的新低,盤中一度到19.33點,為去年二月二十一日以來的最低水準,顯示市場並不擔心美債殖利率飆升的警訊。原因就在於拜登一.九兆美元財政刺激計畫和疫苗接種快速推進,美股受益於經濟正復甦的樂觀情緒,自去年三月探底以來的牛市行情已經歷滿一年,是二戰以來標普五百指數牛市首年漲幅最為強勁的一次,而且好消息是,之前六次股市牛市的第二年都還能進一步上漲。

二○○八年之前,實際利率的水準是2%,而二○○八年之後,實際利率長期位於0~1%之間。二○二○年疫情前,實際利率已經在0%附近。二○二一年二月以來,十年期美債殖利率從1.0~1.1%上升到1.5~1.6%,三個半月(二月至三月中)的上升幅度(~50bp)相當於之前六個月(去年八月至今年一月)的總和。

融資成本提高 壓力大於通膨預期回升

實際利率的上升的主要影響:二月以來十年期美債實際利率上升了40bp,而(盈虧平衡)通膨預期只上升了13bp,維持在2.2%附近。對於股票而言,實際利率上升意味著實際融資成本上升,壓力大於通膨預期回升。

二○○三年以來的實際驗證結果顯示,十年期美債實際利率與標普五百本益比的相關係數為-0.41。因此二月以來美債實際利率快速回升後,特別是十年期美債殖利率迅速突破1.3%後,美股的高估值類股出現明顯調整。

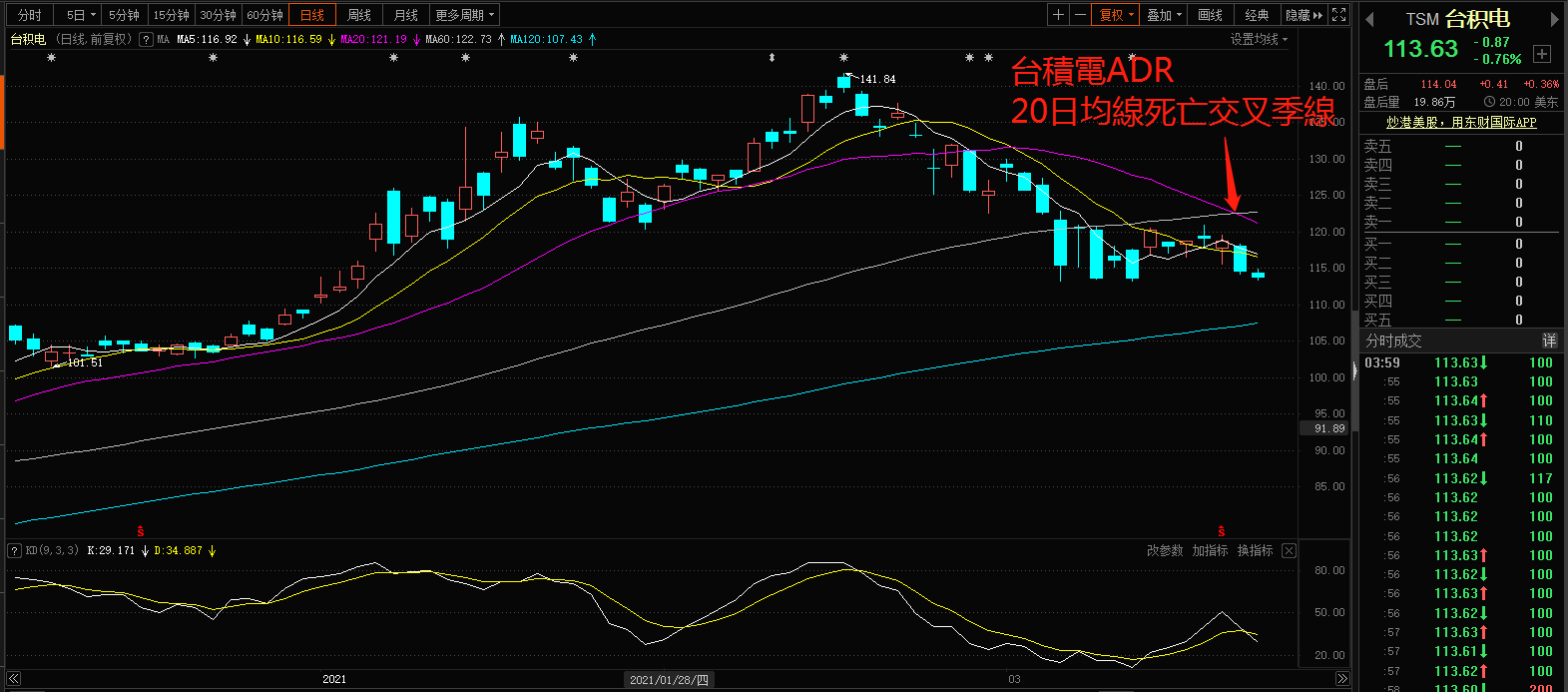

二月一日到三月十二日,道瓊指數和那斯達克指數的漲幅分別是9.3%和1.9%,可發現去年以FAANG+特斯拉等為主的巨型科技股,麻煩可能才剛剛開始,利率的上升,可能引發科技股為主的那斯達克指數跌幅將超過10%,且低迷狀況將持續數年,這也是為什麼宣布提高資本支出的台積電,在外資調高投資目標價後,股價卻從679元高點拉回已18%,需觀察當下的股價是否已經提前反映未來兩年的業績行情。

高估值類股調整 美巨型科技股恐受累

那斯達克指數截至三月十八日收盤,今年僅漲1.77%,股民感受不到多頭的氣氛,除了拜登對巨型科技公司的反壟斷態度之外,還有一部分股民在去年三月疫情爆發的股災導致VIX波動率飆升,記憶猶新。

儘管近期波動率有所下降,但新冠疫情帶來的心理創傷可能會讓股民在降低中長期波動性方面猶豫不決,這一幕與二○○八年金融危機後的情形非常相似,今年就有可能類似二○一一至二○一二年股市處在高位震盪。

SLR減免措施到期 銀行將出現資金缺口

這觀點還可以從債匯市得到佐證,近期另一個詭異的跡象是,市場隱含波動率的下降似乎只發生在股票市場,債市、匯市、利率SWAP市場的波動率反而在大幅攀升。伴隨著近期美債市場的拋售浪潮,美銀衡量美國國債波動率的MOVE指數目前已升至七十上方。

摩根大通的G10貨幣波動率指標也出現上漲,與VIX指數的下跌形成背離。在股債匯利率等諸多相關聯市場陷入動盪之際,代表資金正在尋找新的方向與平衡,股市能不能獨善其身的躲過補跌,顯然還要觀察十年期美債殖利率會不會繼續上升,挑戰1.8%,甚至2%。

三月十九日聯準會宣布,銀行補充槓桿率(SLR)的減免措施按原計畫於三月三十一日到期,這舉動驚嚇了市場,因為SLR減免措施最重要的一點是,過去幾個月來,它讓美國銀行業大幅買入美國國債,如今SLR減免措施到期未能延續,為了滿足此前SLR考核框架下資本充足率要求,美國大型銀行需要補充一級資本或降低其他類型風險資產(例如美債、信貸等),預估銀行將出現約一.六至二兆美元的資金缺口,如此一來,美債的拋售壓力到三月底都難以解除。

聯準會將動用何種工具來干預?鮑爾三月四日接受採訪時稱「當前金融市場的波動並沒有到影響聯準會目標」,也就是說美債殖利率在1.5%附近時,聯準會將放任利率繼續上升,波動不是問題。在利率上升到更高水準之前(1.75%),聯準會可能只會做點鴿派喊話,當美債上升至1.7~1.8%意味著什麼?

歷史經驗顯示當十年期美債殖利率突破1.75%時,股票市場可能將經歷下一輪拋售潮。1.75%意味著十年期美債殖利率超過了標普500的股息收益率,屆時投資人可能重新回歸債券市場,逆轉此前「別無選擇只有股票」的狀況。

十年期美債殖利率突破1.75% 可能棄股轉債

所以三月十八日十年期美債殖利率盤中曾觸及1.7540%,這是自二○二○年一月新冠大流行導致美債殖利率和股市暴跌以來首見,也是觀察聯準會操作的關鍵位置,儘管鮑爾已多次表態認為市場無需對美債殖利率的上漲過度反應,但市場擔心在通膨預期上升以及經濟復甦強勁的預期下,聯準會卻一直按兵不動,這讓聯準會在未來可能迅速由鴿派轉鷹派。

一旦聯準會轉為鷹派時,有可能考慮通過擴大購債或進行扭曲操作來減緩利率上升的速度。如果利率上升到2.0~2.1%,不僅是財政償債息的壓力較大,信用市場可能也開始出現新一輪風險,屆時聯準會可能會考慮推遲QE縮減,甚至承諾收益率曲線控制(YCC)。