HPC引爆SiP先進封裝成長潮

全球高速運算(HPC)應用市場加速發展,有利提高資料傳輸速度、運算效能的「SiP」IC晶片先進封裝技術,台股相關次產業族群股,後市營運將有爆發性成長。

隨著全球汽車市場車聯網應用平台的持續發展,先進智慧車用電子產品,儼然成為近年來汽車電子應用平台發展的主要趨勢,尤其對全球半導體產業而言,「車用電子」更已成為下一個產業新興應用大規模戰場。

SiP、MCM先進封裝技術 滿足高速傳輸需求

傳統汽車產業以往多不會將最先進生產技術、製程、產品等,導入最暢銷車款上,反而會優先導入最成熟、穩定,可靠度、品質最佳的應用產品,「穩定度」向來是最重要的考量,此一產品設計、上市考量,現階段依然相當具實質性、有感的存在著。不過,伴隨著AI、車聯網等各種市場應用的先後導入下,車用電子元件、模組的「運算效能需求」也隨之浮現,此項趨勢,也因此改變了半導體IC、元件的製程封裝形式。

過去半導體IC元件、晶片的封裝製程技術,大多以運用現階段已成熟、穩定的BGA、QFP、SOP等IC封裝技術不過,受惠於5G、物聯網、自駕車、智慧城市、遠距醫療等應用市場板塊需求的驅動力,所衍生出AI、高速運算「HPC」需求,以及C-V2X(蜂窩車聯網,Cellular V2X)、DSRC(專用短程通訊,Dedicated Short Range Communication)等車聯網「高速通訊」標準技術,前述既有、相對屬上一世代的IC元件封裝技術,已難以滿足新世代「高速運算」、「高速傳輸速度」應用需求,也因為如此,新世代的「多晶片模組(Multi-Chip Module;MCM)、系統級封裝(System in Package;SiP)、Fan-in/Fan-out」等先進封裝技術,因而成為高速運算市場不可或缺的IC元件封裝技術應用趨勢。

所謂「系統級封裝(SiP)」,主要為植基於SoC(系統單晶片)架構,所發展而成的半導體IC元件、晶片封裝製程技術。SiP最終成品封裝中,可包含多個或單一晶片,加上被動元件、天線等任一電子元件以上之複雜封裝製程技術,主要應用於消費性、通訊產品,如手機、平板電腦、記憶卡、微型硬碟等,以及5G、物聯網、自駕車、智慧城市、遠距醫療等應用相關電子裝置及元件。

根據全球半導體IC封裝大廠之一「Amkor」,對SiP的定義為:「在一IC包裝體中,包含多個晶片或一晶片,加上被動元件、電容、電阻、連接器、天線等任一元件以上之封裝,即視為SiP」,也就是說,在一個封裝(package)內,不僅可以組裝多個ic晶片,更可以將包含上述不同類型的元器件、電路晶片,堆疊在一起,據此構建成更複雜、完整的系統。

SiP架構與SoC相似 性價比高於SoC先進封裝技術

SoC、SiP二者的封裝概念及架構極為相似,二者皆包括邏輯元件、記憶體晶片,甚至還包含被動元件系統,堆疊整合成單一個電子零組件。但二者間差異,主要為SoC由IC設計角度出發(半導體產業前段板塊),將運算系統所需元件,如CPU、北橋晶片、記憶體等,整合封裝成單一晶片,以往則主要分成三個晶片板塊個別封裝而成。

SiP則從IC封裝的角度出發(半導體產業後段板塊),將不同晶片予以排列、堆疊,然後加以封裝製成一個電子元件,或將MEMS、光學零組件等零件一起組裝,成為具特定應用功能產品。

SiP製程需求提升,最主要原因為目前市場上消費性電子需要整合的功能越來越多。如手機需同時具備通話、照相、行動支付、感測高度與距離、各式解鎖功能、衛星定位等應用功能,且手機內部零組件置放空間又相當受限,加以電池容量亦不斷擴大,因此衍生出「IC元件整合構裝」概念。

與SoC相較之下,SiP的最大優勢即為「成本」較低。誠然,旗艦型手機機種,因產品單價高,加以手機品牌廠為對外展示自身技術實力(可收技術力、產品力廣告宣傳效果),因此大多採「SoC」方式,以節省手機內部零組件組裝空間;但於市場競爭激烈的中階手機板塊,手機整體製造成本的考量自然更為重要,因此,要兼顧手機應用功能的多樣性,又要與市場上其它廠商比價,所以,「SiP」封裝可帶來更高的性價比優勢。

也因為5G手機所導入的應用功能日漸增多,SiP技術的應用因此更形重要。第一,因為5G需要相容LTE等通信技術規格,因此需要更多數量的射頻前端「SiP模組」;再者,毫米波天線與射頻前端,整合形成AiP天線模組;最後,則因記憶體、基頻晶片等更多半導體零組件,須整合成為更大、單一SiP模組,SiP技術於5G手機應用,也因此更為重要。

目前,高通已將Qualcomm Snapdragon System-in-Package(QSiP)模組成功商業化。QSiP將AP、電源管理、WiFi、射頻前端等晶片、音訊轉碼器、記憶體等四○○多個零組件,置放於單一模組中,大幅度減少PCB所需空間需求,因此能為電池、鏡頭等模組提供更大安裝空間。同時,QSiP也大幅簡化手機設計、製造流程,亦可縮短開發時間、節省成本,並可加快手機推出時程。

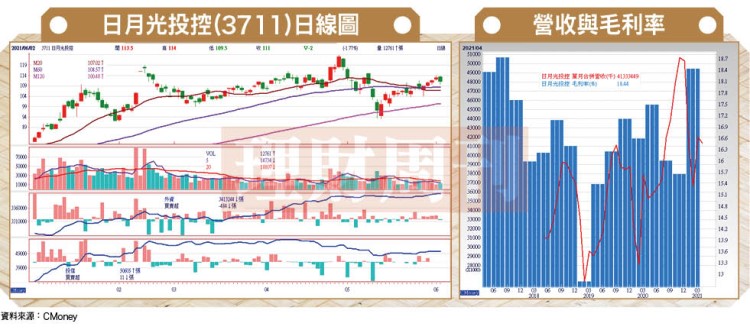

日月光投控持續精進封裝技術 主要供貨市場以美國為主

先前由日月光半導體、矽品精密工業二家公司所合併而成的日月光投控(3711),目前已成為台灣最大的IC封裝服務(營收占比四五.八四%)、電子產品構裝技術及製造服務EMS(營收占比四二.九一%)廠。

日月光投控近年來,積極投入、搶食SiP(系統級封裝)市場商機,目前於全球SiP封裝市場擁有約二○%左右市占率。同時,台灣半導體廠商中,現階段可提供SiP封測及模組代工、射頻及混合訊號測試者,尚有京元電(2449)、力成(6239)、矽格(6257)、訊芯-KY(6451)等。

日月光半導體持續開發覆晶封裝(Flip Chip)、3D系統封裝(3D SiP)、面板級封裝、光電封裝(OEP)、射頻模組(RF Module)、銲線封裝(Wire Bond Package)、無線通訊模組(Wireless Communication SiP Module)等封裝技術。

公司近年來所進行新技術開發目標,主要集中於2.5D Fan-out、嵌入式基板等應用板塊,已於二○一八年下半年陸續開出產能。

日月光半導體主要商品銷售地區分別為:美國占比約六七.六○%、台灣約占一二%比重、亞洲占比約一○%、歐洲約占九%比重。

矽品精密工業亦繼續開發FCBGA系列、FCCSP系列、CSP系列、系統封裝系列等新製造服務;比特幣挖礦機 CPU IC成品測試、5G IC晶圓測試、先進製程3D IC覆晶製程驗證量測,亦開發一四nm銅製程低介電常數晶圓銲線封裝技術、四○um晶片直列式銲墊間距銅線打線技術、新型晶圓凸塊技術、超薄晶圓封裝技術、電漿切割技術、遠程電漿技術等新封測技術項目。

矽品精密工業商品主要銷售地區分別為:美國占比約三八%、台灣約占一八.五○%比重、中國占比約二九.七○%、歐洲約占九.九五%比重。

有關二家封裝廠所面對的市場競爭同業廠商方面,日月光半導體、矽品精密工業於全球半導體IC封裝市場上,主要的競爭對手大廠包括:美國Amkor、中國江蘇長電、通富微電、華天科技等公司。

看好日月光投控前景展望 法人調升獲利預期與目標價

目前擁有全球SiP封裝市場約二○%左右市占率的日月光投控,因受惠封測業務需求持續強勁、產線稼動率持穩高檔水準,今年第一季毛利率、獲利表現,得以優於市場原先預期。投控集團表示,由於IC晶片打線封裝產能仍持續短缺,現階段產線已滿載至今年底,在手訂單交貨期已長達四五周~五二周。目前正努力擴大打線封裝產能規模,相信明年於產能及零組件、載板配置方面,將可保持既有競爭力。

由於市場需求持續暢旺,日月光投控因此調升今年資本支出規模,預計將增加一○%~一五%,達二○億美元左右。其中,封裝板塊支出約占六五%比重、測試約占比二○%、EMS約占一二%比重,其餘則用於材料相關支出。

因受惠通訊、物聯網市場應用商機擴增下,因此看好系統級封裝(SiP)、EMS板塊未來幾季營收表現,有望見到明顯轉強。

展望本季營運,日月光投控預期,以美元計價的封測業務相關營收,季增率將會與去年同期相去不遠,毛利率略高於第一季二四.四○%水準。電子代工(EMS)業務以美元計價的營收實績,可望與去年第三季表現相當,營益率則將略低於去年全年三.八○%水準。法人機構推估,日月光投控第二季營收將可季增近一○%,年增約二○%增幅。

日月光投控預期,封測業務今年毛利率可望提升達二四%~二六%,EMS營益率目標則可提升至四%。

於集團封測業務規模成長,及與矽品合作綜效的顯現下,全年營益率有望提高二.五~三個百分點,優於原先所預期一.五~二個百分點。

由於今年首季財報表現穩健,且財測展望亦正面指引下,投顧法人因而調升日月光投控今、明二年獲利預期六%、一一%,看好全年度每股稅後盈餘(EPS)可分別達九.六七元、一○.七一元;配合財務槓桿改善、提升股利配發率之下,故維持「增加持股」評等,看好目標價自原本的一三八元,向上調升至一四五元。