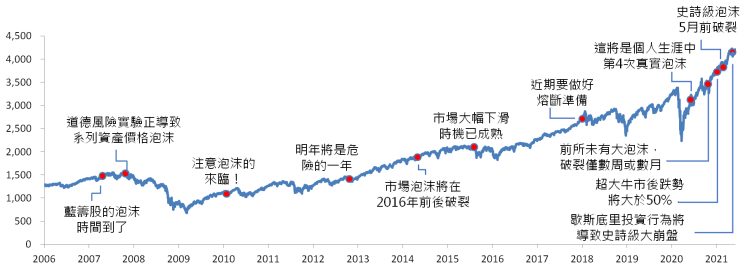

圖1:標普500指數走勢與債券天王葛拉漢示警整理

在經歷了五月初通膨升溫恐慌的衝擊過後,美股再一次重回多頭軌道。其中,跌幅最大的費城半導體指數,也已幾乎完整收復失土,來到了相對高點位置;那斯達克同樣呈現了轉強的跡象。就在美股看似警報解除的時候,又再度有「投資大師」出言示警,警告美股「崩盤即將到來,市場的修正將『痛苦和醜陋』。」甚至以「當前金融市場有如一個處於噴水柱頂端的乒乓球」來形容市場狀況。用詞之聳動,不免讓人聞之心驚。那麼究竟這樣的言論是否「有所本」,抑或是純屬悲觀主義者的過度擔憂,我們不妨可回溯一下過去的發言時點比對股市走勢,或可找到答案。

從圖一中,我們可以得知,雖然葛拉漢於二○○八年金融海嘯前預告了全球金融危機的發生,但後續也曾數次發出過於悲觀的示警。因此,在看待市場專家的評論時,我們仍應保持獨立思考判斷,並養成自己動手找證據的習慣,方能正確的看待行情的變化。那現在美股所處位階是否過高呢?我想我們不妨從股價漲跌的根本原因思考,評估後續可能的狀況。

美企獲利前景樂觀 改寫疫情前獲利紀錄

只要稍具投資經驗的投資朋友相信都知道,一間公司股價的高低,在去除短線炒作因素之外,很大一部分原因在於反映公司當下及未來的獲利前景。因此,獲利的多寡與後續的展望將很大程度上決定後續股票的漲跌。

而指數則是眾多股票的集合體,當成分股企業獲利優於預期,自然有著更大的上漲空間。過去「已經漲了多少」並不是未來會不會上漲的關鍵因素,「公司賺不賺錢」、「未來是否能賺更多」才是真正影響股價的原因。

那麼目前美國企業的獲利狀況如何呢?是否已經恢復到了疫情前的水準?我們可從美國商業局 (BEA)的資料看出端倪(圖二)。

根據資料顯示,去年第二季美國遭受了新冠疫情侵襲,使經濟活動出現了大封鎖、大停滯,並讓整體經濟成長率出現了數十年罕見的大衰退。但隨著政府迅速且積極的刺激措施與相應的紓困法案陸續通過,在下一個季度即出現了爆炸性的成長,整體企業獲利甚至一舉超過疫情前的水準。而後在第四季維持相對高水位後,今年首季再度繳出亮眼的成績單,刷新了去年第三季的數據,成長幅度達到8.9%。單就獲利角度而言,美國企業早已走出了疫情的陰霾並寫下新高紀錄,這也難怪美股呈現與疫情同步上升這類一般人難以理解的詭異情形。

若以「 股價反映企業獲利」這樣的觀點解讀,目前美股的上漲狀況應屬「合理且正常」,並沒有所謂的「過熱」又或者是「泡沫」這樣的疑慮存在。再加上隨著疫苗施打普及率逐步上升,使經濟活動不斷復甦,預期未來的經濟將維持著相對較高的增速,自然也支撐了股價更大的想像空間。

就美國狀況觀察,目前疫苗接種率已經在五月底突破了五成大關(圖三),並持續向上邁進。預估在夏季結束前可望達到七成接種率的「集體免疫」門檻,而這也將反映在後續的經濟活力上。今年第四季的感恩節、聖誕節傳統旺季可望延續,甚至較之去年有著更大的漲幅,故目前的美股應仍維持健康的軌道,投資人應不需過度擔憂。

美國通膨僅短期現象 全年維持寬鬆政策不變

在今年五月中美股一度出現了數日的快速拉回走勢,尤其以科技類股跌勢最重,引發市場恐慌氛圍,擔憂是否多頭步伐到此為止?探究美股拉回原因,主因為美國經濟增速高於預期,使資產價格快速上升引發了通膨疑慮。擔憂聯準會是否將迫於通膨異常升溫的壓力推進了緊縮的時程?尤其四 月CPI年增率來到了4.2%,遠高於聯準會2%通膨目標,更是加深了這樣的疑慮。

但如果仔細觀察,我們會發現CPI的高速增長主要是對比去年四月大封鎖時期極低基期的原因所致。在封鎖期間經濟停滯,使物價水準驟降導致計算年增率時有「虛高」的狀況,實際的物價水準並未如數據顯示那般失控性的飆漲。等時序步入第三季,比較基期墊高後,就將出現通膨指標趨於穩定的狀況,故聯準會一再的宣示「不會改變寬鬆步調」並非是單純的安撫市場情緒,而是基於真實狀況的考量。因此,近期的通膨擔憂,並不致演變成中期利空並對市場造成太大的衝擊。

再者,如果聯準會果真啟動了升息的步調,就真的會對市場造成災難性的影響?若觀察過去的「升息循環」階段,會發現在此期間美股都是呈現上漲無一例外。因為基準利率的調升背後隱含的是實體經濟的復甦,故當升息循環啟動,就等同了政府背書的景氣好轉,受惠於經濟增長、企業獲利提升,股市自然也就會有較好的表現。

把握拉回修正買點 靜待後續多頭行情

基於上述原因,投資人大可不必對於市場悲觀的言論過於緊張,只要在企業獲利持續成長、經濟持續復甦的狀況下,股市長線多頭並無太大疑慮。在遇到拉回修正的時機,應把握買點逢低進場,而非人云亦云恐慌拋售,甚至放空操作。否則只看到短期的修正,忽略了長線的趨勢,恐將會有「見樹不見林」迷思,當審慎評估。

具體操作上,可留意經濟復甦強勁的美股,尤其以業已經歷過修正的高科技指數,如CME交易所的那斯達克指數期貨,逢拉回當為可留意的標的。

但市場的波動仍然存在,若擔憂因短期波動風險,導致曝險過高的投資人,建議可參考近期CME交易所推出的「微型商品」,以目前既有小型指數期貨十分之一的規格進行操作,將會增加許多操作上的靈活性,更好的進行包含加減碼或是分散時點進出場的策略。實證上顯示,將具有顯著提升績效的狀況,而這也是微型商品甫推出即廣受好評,並衝出高流動性的主因。

金融市場不斷的推陳出新,許多工具陸續推出以滿足市場的需求。投資人若能善用適當的工具,做好風險控管,當能有效的提高交易績效,在疫情居家期間,幫自己加薪!