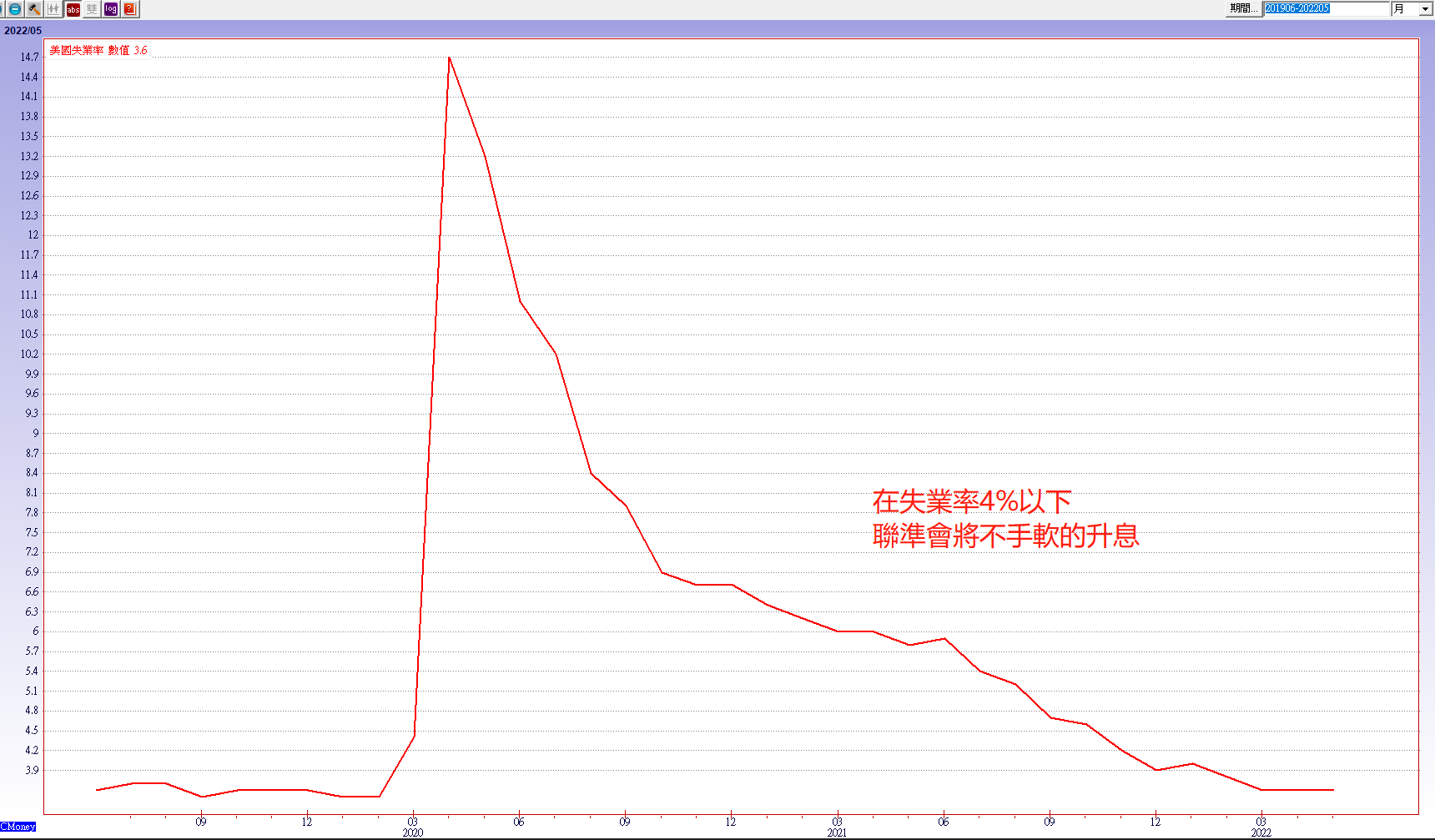

美中主導的供應鏈脫鉤還在進行中,而且實體世界的改變總是比較慢,反倒是虛擬世界的貨幣政策正在分道揚鑣。聯準會五月FOMC會議上表示,這輪升息至少持續到明年的3.8%,目前已經回到2020年三月疫情爆發前的1.5%~1.75%短期利率水準,意思是未來的美國聯邦利率還有一倍的上升空間。

下半年決戰場 旺季不旺vs. 登基行情

另一方面,中國大陸正在寬鬆貨幣,並且以刺激內需龍頭─房地產為主要振興經濟的手段,最新的情況是廣州的房貸利率降到4.25%,對照美國的房貸利率超過5%,不難理解為什麼華爾街看衰美國經濟,而上證指數逆勢上漲,今年下半場的決戰場在「旺季不旺」vs.「登基行情」。

不過這波支撐上證指數上漲的多頭主力並不是房地產板塊,事實上,現在的中國大陸房市處在低迷的盤跌趨勢裡,跟內地人提到買房就冷感,今年四月,中國最大的七十個城市中,三分之二的城市房價下跌。

換句話說,降息還不足以引誘買家抄底房市,於是最新的手法是穿越到七○年代,重拾「房票」當作獎勵誘因,六月二十日鄭州對被徵收人使用房票購買商品房,給予安置補償權益金8%獎勵,且不計入家庭限購套數,同時對接受房票安置者提供優惠政策,包括資金、購房區域選擇、購房資格、契稅減免、子女入學資格等。

中國祭「房票」 誘買家抄底房市

房票被解讀為在限購城市擁有了購房權的含意,原本的拆遷補償的貨幣安置仍並行,根據《拆遷條例》的規定,非住宅房屋的產權調換,償還面積與原面積相等的部分,按照重置價格結算結構差價。重置價格是指現在重新建造與被拆除房屋相同結構、相同標準、相同質量的房屋的造價(以每年公布的當年造價為準)。

結構價差是指被拆除房屋的重置價格與償還房屋的造價之間的差額作為結算的標準,由一方向另一方支付結構差價。不過,除非原有房屋的位置很不錯,否則多數人傾向拿錢安置補償,再到外地去購屋。

以120平方公尺(36.3坪)的舊房拆遷為例,拿房票安置,可以拿到120平方公尺和90平方公尺左右的兩套房,外加150萬安置費,分三年到手,如果選擇拿錢,以江蘇每平方公尺不到2.5萬元人民幣,約可一次性拿650萬元人民幣(約2963.8萬元新台幣)。房票是實名制,不能轉讓、贈與、套現、質押、抵押。

這波帶動上證指數領漲的權值股是以新能源車為主的比亞迪、長城汽車、寧德時代、億緯鋰能等,然後從俄烏戰爭衍生出來的傳統火力電力需求增加的陝西煤炭,以及歐盟不計代價恢復太陽能產業的通威股份。從四月二十七日的2863.65低點起漲的上證指數,截至六月二十二日為止,累積+17.28%漲幅。

標普五百指數進入技術性熊市

當聯準會在六月的例會上宣布升息三碼、二十八年以來最大單次升息動作後,英國央行也緊跟在後,連續第五次升息,而瑞士央行則出人意料地自2007年以來首次加息。於是六月十六日華爾街投行紛紛以大幅升息對經濟成長的破壞為由,發出美國經濟衰退的警告,儘管鮑爾一再強調聯準會不打算引發經濟衰退,但他實際上也承認實現經濟「軟著陸」正變得越來越困難,經濟衰退是有可能的。

標普500指數已經自高點跌超20%,進入了技術性熊市,而且搭配著美債殖利率今年出現過兩次倒掛,這往往是經濟衰退時的條件。

摩根大通表示,標普500指數的走勢目前暗示,美國經濟衰退的可能性已經高達85%,在美國過去十一次經濟衰退中,標普500指數平均下跌26%。萬幸的是,多數華爾街投行現階段僅對經濟衰退有共識,但不認為長期停滯性通膨會到來,甚至根據聯準會的展望報告,2023年進入降息循環,暗示著下一輪的牛市可能在2023-2024年到來,反推這一輪的經濟衰退是屬於短週期的修正。

寬鬆政策+供應鏈瓶頸示警

但前美國財政部長薩默斯可不這麼認為,六月二十日薩默斯表示:「我們需要五年的失業率在5%以上才能遏制通脹。換句話說,我們需要兩年的失業率達到7.5%,或者五年的失業率達到6%,或者一年的失業率達到10%。與美聯儲的觀點相比,有些數據明顯令人沮喪。」

美國五月失業率為3.6%,而聯準會展望報告裡的失業率預測是,到2024年,失業率將從五月份的3.6%升至4.1%,很明顯的聯準會的觀點較樂觀。薩默斯重申了之前的觀點─美國可能需要像沃爾克在上世紀七○年代末、八○年代初推行的那樣嚴厲的貨幣緊縮政策,我們將同時面臨長期停滯和長期滯漲的因素。

曾準確預測2008年金融海嘯的末日博士魯比尼,在2021年六月警告在「明斯基時刻」使過熱的投機市場崩盤之後,「沃爾克」即將到來,使負債累累的全球經濟崩潰。魯比尼當時認為,目前債務比率遠高於七○年代,寬鬆的經濟政策和供應鏈瓶頸的組合可能引發通膨,為未來幾年的停滯性通膨所帶來的債務危機奠定基礎,當前的警訊已經很明顯:例如高本益比、低價股風險溢價、膨脹的房地產和科技資產、圍繞特殊目的收購公司(SPACs)的非理性繁榮、加密貨幣、高收益公司債券、抵押貸款債券、私募股權等,在某個時刻,這種繁榮將在「明斯基時刻(突然失去信心)」達到高峰,而緊縮的貨幣政策將引發蕭條和崩盤。

外資逃命式撤資

今年截至六月二十二日為止,外資已經賣超加權指數上市股票達9024.91億元,從2020年二月統計至今,累積賣超達1兆8533.37億元,上半年只剩下幾個交易日,會湊滿一兆元賣超嗎?疫情以來的二兆元賣超?外資在想什麼?這種賣法已經不是單純的看淡後勢而已,根本就是逃命式的撤資,台股的基本面不好嗎?

國安基金官員四月二十四日(加權指數17025點)對台股三大信心喊話:(1)台股平均殖利率全球第一,基本面強;(2)近幾周來美股大跌並未引發台股同等跌幅反應;(3)台灣通膨問題並未像美國通膨那麼嚴重。

台股的「明斯基時刻」還沒到

六月二十二日加權指數收15347點,感覺政府好像遺忘了股民,放生了,這樣也好,反正股民也很熟悉口水護盤,就算等到國安基金開始進場,那可能表示加權指數還有數千點要跌,畢竟國安基金從來沒有追高抬轎的歷史紀錄,只有越跌越買的撿跌停板,不知道這次地方選舉會在哪個時間點動用這張王牌呢?反過來說,這也表示台股的「明斯基時刻」還沒到來。

▲美國失業率