近期難得出現政府護盤大動作,先是7/4電話關切名嘴喊空的水有多深,再是7/6命令八大行庫進場買超台股不能扯後腿,緊接7/8調查局針對連跌台股鎖定名嘴扮禿鷹,然後7/11國安基金開會討論是否八度護盤……,種種行為軌跡,投資人聯想到什麼?

等費半指數跌夠了,台積電不再下跌,台股不用護盤也跌不下去!?

上面這段話,是近期新聞中一段名言,言下之意是信任市場機制,不要做無畏的抵抗。但這話講給小白聽聽可以,在明眼人聽來,恐怕不是那麼理所當然。

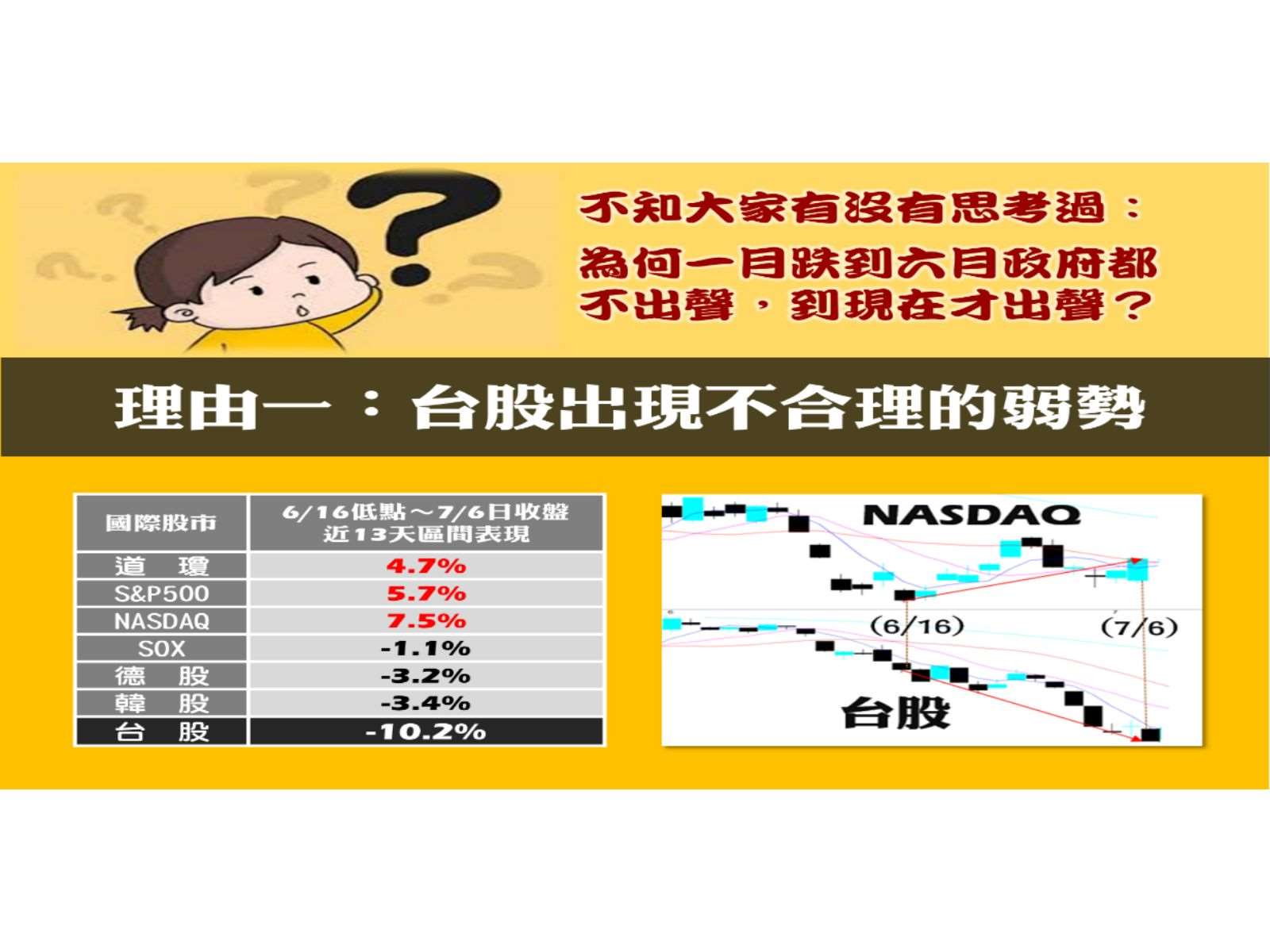

圖一是說明台股6/16~7/6這段期間,與國際主要股市脫鉤的實際狀況。這中間先後出現了聯發科除息後第一天就巨量重挫、投信因停損砍殺高持股、台塑除息後兩天竟重挫12%…這三件事都伴隨一個現象,就是先空單大增,然後急跌後空單回補!

所以這段期間,即便費半跌累了休息,台積電還是照跌,是自然市場機制?我倒認為未必!重點是媒體分析者又從中扮演什麼催化角色,讓這個市場三人成虎,導致投資人被制約後形成四大皆空,遁入空門的堅定信仰吧!

空頭是主流思維 主流到天衣無縫

台股這波由於六月下旬後與國際股市脫鉤、跌勢加劇,打開電視及廣播幾乎全面轉空。但仔細聽完看空的理由,似乎又與六月前沒有不同,一面倒的皆是:多頭走太久都沒有像樣的修正,今年電子庫存來到歷史高檔,未來因通膨、升息及縮表造成需求下滑,整體就是停滯性通膨的經濟衰退……。但值得玩味的是,這種現象僅台灣獨有?那如何解釋美股的止跌打底現象?

實際上,六月全球農產品期貨價大幅下滑,原油價格也未再創高,或許汽油價格因煉油廠成本居高不下而欲小不易,但整體美國CPI有被控制住,再大幅創高機會不大。這些因素致使美國十年期公債殖利率不再突破3.5%將近三週時間,美股自然在七月FOMC預期升息三碼的最差情況下出現利空鈍化,即便美元指數因歐元再貶(擔心歐債危機升高)而大幅創高,對照德股與美股,卻都有了多頭抵抗線型。

上述現象是事實而非臆測,但媒體看空氛圍似乎八方吹不動,更鮮少人分析一個大空頭來臨前,罕見的美國失業率維持在歷史低檔的3.6%水準,非農新增就業人數又較市場預期為高。

種種一切的矛盾,往最壞境地想,就算台股真要修正到12682以下,應該也不是本波,而是做個中級反彈後再來跌才合理。圖二的技術面圖解提供了這方面的詮釋。

趁市場再也不期待明天時 不妨好好想想如果還有明天

從圖二中間的週線來看,本波跌勢共分abcxa'b'c'七波,同時c及c'都超過a及a'等浪幅度,在技術面有延伸波滿足條件;再配合政府的即時護盤,故本波在13951落底機會八九不離十。

再從圖二上方的月線來看,台股自2020年疫情低點8523起漲至今年高點18619,用五波形式共漲10056點,本波跌至7/7低點13951,跌幅已超過0.382的14762,接近0.5的13571。由於波段修正幅度已超越0.382,依經驗顯示未來創新高機會相對渺茫,可能走(A)(B)(C)模式可能性更大,而13951僅是(A)波滿足點,未來會有一個中級(B)大反彈,差則來到15734,好則16835,反彈結束後再走一個(C)波空頭回檔。

老實講,技術線好畫,但心理線難解,因為有些事真的很玄。年初市場全面喊到上攻二萬點,難道那時就沒有多頭久久未修正,升息縮表不存在?中間當然突發了俄烏戰爭與中國封城,導致通膨超乎預期而法人下修GDP,反映在股市的跌幅等倒也合情合理。但解鈴還需繫鈴人,通膨才是關鍵,通膨能止則升息步調減緩,連帶需求壓抑也減緩,配合電子供給有效節制並不斷去化庫存,其實很多事都還在未定之天。

回到本文主軸,如果反彈還有明天,你要用什麼股票裝扮你投資的臉?是跌深股?還是抗跌不破底股?前陣子投信股如過街老鼠,如今政府出面後又搶投信股跌深後的反彈。這個市場翻臉如翻書般地無常,但無情荒地有情天,我堅信著,有什麼比用地震測試房子結構、用利空測試股價,來得更好的測試法呢!於是乎,我觀察著以下個股:

「智伸科」(4551):同時有汽車零組件、醫療雙題材,首季EPS 2.82元,第二季受中國封城影響營收下滑,六月起恢復拉貨動能營收MOM 13.78%、YOY 9.91%。以此估算全年有挑戰11元以上水準,目前本益比15倍,較同族群堤維西20倍以上、東陽30倍以上低甚多。投信五月中起擴大加碼力道,截至7/8持股率7.75%未有鬆脫現象。重要的是投信於股災期間一路加碼,但股價才剛重回年線未拉開乖離,值得留意。

「中探針」(6217):此股是專欄老面孔,代表波段力極強。股價一底比一底高,而一高還比一高高外,接下來還有現增要辦,偏多可期,亦值得留意。