預測,通常站在某種假設基礎上,如果假設的條件不變的話,那麼未來的預期落差不會太大。但是2020年的疫情打亂了全世界原本的節奏,所以如果對未來的預測不是採取動態調整的話,今年的投資步調應該會感覺到總是落後一步,因為黑天鵝頻發,應接不暇。

最新的黑天鵝就是北半球的高溫乾旱,除了平常有在操作農產品期貨的投資人之外,大多數的投資人應該不會去關心氣候變遷對金融投資有什麼影響,特別是九○後的新手。相信今年給投資人上了一課─無常才是股市的常態。

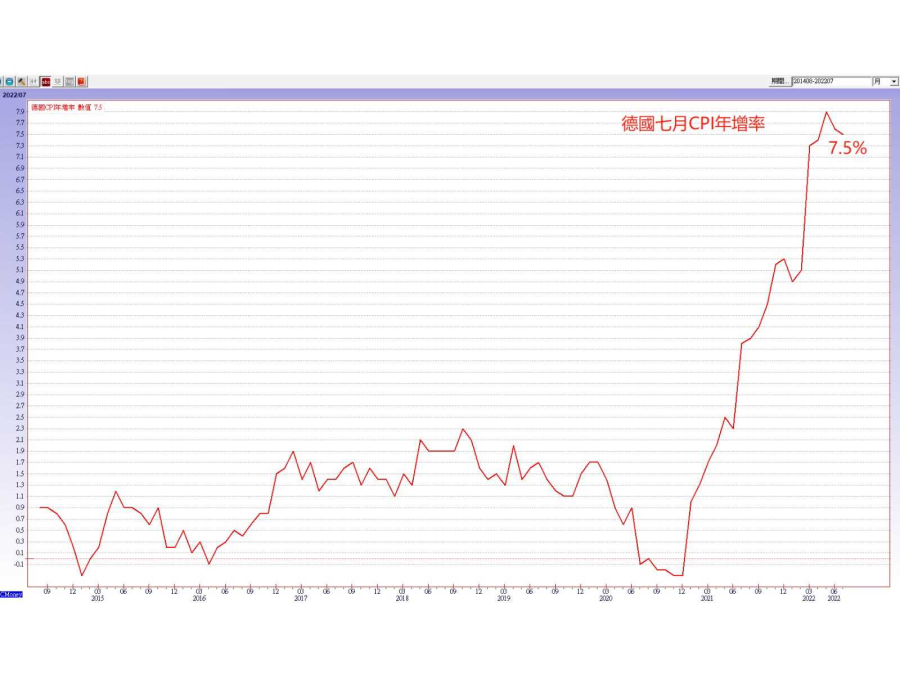

能源成本高漲 通膨攀升

2月24日俄烏戰爭爆發時,多數的經濟前景預測並沒有意識到,原來美國的高通膨還不是最嚴重的已開發國家,歐元區七月調和CPI意外攀升至8.9%,再創歷史新高,面對創紀錄的能源價格和食品漲幅導致需求下降,歐元區GDP萎縮,更多行業面臨黯淡前景,8月23日IHS Markit公布的數據顯示,歐元區八月綜合PMI初值49.2,高於預期的49,低於前值的49.9,創十八個月新低。

服務業PMI初值50.2,低於預期的50.5以及前值的51.2,創十七個月新低。製造業PMI初值49.7,高於預期的49,低於前值的49.8,創二十六個月新低。歐盟的製造業領跌,而防疫解封後旅遊業等服務行業的反彈也幾乎陷入停滯。

歐元區PMI表示能源成本高漲導致該地區的經濟正在滑向衰退,而且暗示第三季經濟將萎縮。關鍵就在天然氣,由於天然氣價格飆升推動電力價格上漲,導致通膨也攀升。

歐元區將面臨經濟衰退

摩根大通在8月23日最新報告表示,天然氣價格飆升將引發歐洲CPI年增率破10%,以及歐洲央行進一步升息的連鎖反應,這將使歐元區在年底前陷入深度衰退。摩根大通指出歐洲的能源進口成本在最近幾個月增加了三倍,從每年約二千億歐元(占歐元區GDP的1.6%)增至目前的約八千億歐元(占GDP的6.4%)。

如果俄羅斯繼續減少或暫停對歐元區的天然氣出口,歐元區的能源進口帳單可能會更高,約占GDP的8.5%。現貨天然氣價格每兆瓦時上漲五十歐元,歐元區整體通膨率就會上升1%。

事實上,八月底就要迎來北溪一號首次斷氣,歐洲天然氣期貨價格飆升,致使歐洲電力市場幾乎每天都在創新高,德國電價首次飆升至每兆瓦時七百歐元以上。

更高的天然氣價格代表民眾將面對實際可支配收入的減少與需求降低,同時還將迎來升息,於是不斷上升的通膨和不斷上升的利率,意味著歐元區的經濟衰退即將來臨。

▲德國電價

歐洲地區近半處於預警狀態

禍不單行,歐盟委員會監督的歐洲乾旱觀測站(EDO)八月份報告表示,當前的乾旱預計將是至少五百年來最嚴重的,歐洲變暖的速度超過了全球平均速度。

在全歐洲範圍內,47%的地區處於預警狀態,土壤水分明顯不足;17%的地區處於預警狀態,植被已經受到影響。EDO認為西歐─地中海地區可能會經歷比正常情況更炎熱乾燥的天氣,直到十一月。該機構的乾旱指標是根據對降水、土壤濕度和植物光合作用吸收的太陽輻射的比例的測量得出的。

高溫加劇了整個歐洲的能源供應問題,葡萄牙和挪威等國的水庫已經枯竭。挪威警告,如果情況得不到改善,可能不得不限制能源出口。挪威是歐盟第二大天然氣供應國,僅次於俄羅斯,約占歐盟天然氣消費量的25%。

同時由於缺乏冷卻反應堆的水,核電站的發電量也不得不減少,於是更加依賴火力發電,更多的煤炭消耗代表更多的二氧化碳,更嚴重的溫室效應,歐洲陷入完美的能源危機與經濟衰退陷阱,令人想起十年前的歐債危機也是一個惡性循環的迴圈。

關鍵是這場戲到目前為止都是為了十一月的G20峰會鋪陳,各方勢力都為了自身爭取最大的利益或破壞別人的利益而努力。

推升這次通膨上漲的因素很多,但能源價格是美國極力爭取降溫的重點,特別是十一月期中選舉之前更是見不得能源價格上漲。

全球石油第三季將供應過剩

但能源價格OPEC+說了才算,8月23日傳出OPEC+傾向於在伊朗重返原油市場的情況下減產石油,這分明是打臉拜登的中東行,8月23日WTI原油期貨盤中漲4%,刷新日高至每桶94.22美元。

從最近一連串OPEC的動作來看,沙烏地阿拉伯王儲對於記者卡舒吉事件仍耿耿於懷,而美國在傳統價值與美國利益至上之間搖擺不定,最終讓沙特等到了機會扯後腿。

就在伊朗的核協議掃除了最後障礙,極有可能達成共識的情況下,OPEC在八月中旬公布的最新月度報告中表示,第二季石油供需接近平衡,由於全球經濟普遍存在明顯的下行風險,下調全球經濟增速預期,預計第三季全球石油市場將進入供應過剩狀態。

▲NYMEX原油

九月CPI年增率是真正大魔王

OPEC自今年四月以來第三次下調年度全球石油需求預期,間接回應了拜登增產的要求─該組織認為幾乎沒有超量增產的必要。這下好了,距離美國期中選舉剩下約三個月,WTI原油期貨有沒有可能突破季線壓力,在冬天重回每桶110美元呢?

很明顯,沙烏地阿拉伯希望WTI原油期貨價格處在三位數,隨著美國戰略原油儲備的釋放接近結束,我們將看到更高的石油和天然氣價格。

美股在這個暑假反彈超過7%,架構在「美國通膨觸頂轉折、聯準會升息步調漸緩」的預期基礎上,如果歐洲能源危機持續,而且OPEC減產的話,第四季的美股恐怕還要接受考驗。

八月的非農就業數據與八月CPI年增率報告雖然對聯準會的FOMC利率決策很具關鍵影響力,但是或許九月的CPI年增率才是大魔王,十一月的G20峰會之前的局勢真是詭譎多變。

乾旱高溫穀物歉收 恐推升糧價上漲

歐盟委員會聯合研究中心(JRC)最新發布的一份報告稱,義大利、法國東南部和西北部、德國東部、歐洲東部、挪威南部和巴爾幹半島大部分地區都出現了「嚴重到極端」的乾旱狀況。

過去十年,歐洲大陸的年平均氣溫比前工業革命時期高出約攝氏二度,而全球平均氣溫僅高出約攝氏一度。這種極端缺水狀態和植物所承受的高溫壓力,降低了專家對歐洲今年夏季收成的預測,玉米、向日葵和大豆等作物受影響最嚴重。

JRC的數據顯示,2022年玉米穀物產量將比前五年的平均產量低16%,大豆和葵花籽產量將分別下降15%和12%。今年的穀物歉收會不會造成明年的糧食進一步上漲,俄烏戰爭就像是打開了潘朵拉的盒子,只留下希望給股民。

▲玉米