10月7日的九月份美國就業報告公布後,美國股債市雙殺,美國聯邦基金利率顯示,十一月美國聯準會升息三碼的可能性為92%,高於九月非農就業報告公布之前的85.5%,距離美國聯準會連續第四次升息三碼又進了一步,僅差10月13日的九月份美國CPI年率數據,不管最終公布的結果如何,估計都改變不了美國聯準會繼續暴力升息的態度,畢竟通膨已經擴散到民生各個層面,通膨率要重返2%的目標,恐怕不是付出2023年經濟衰退,2024年通膨降溫就可以達成。

通膨率下降不會太快

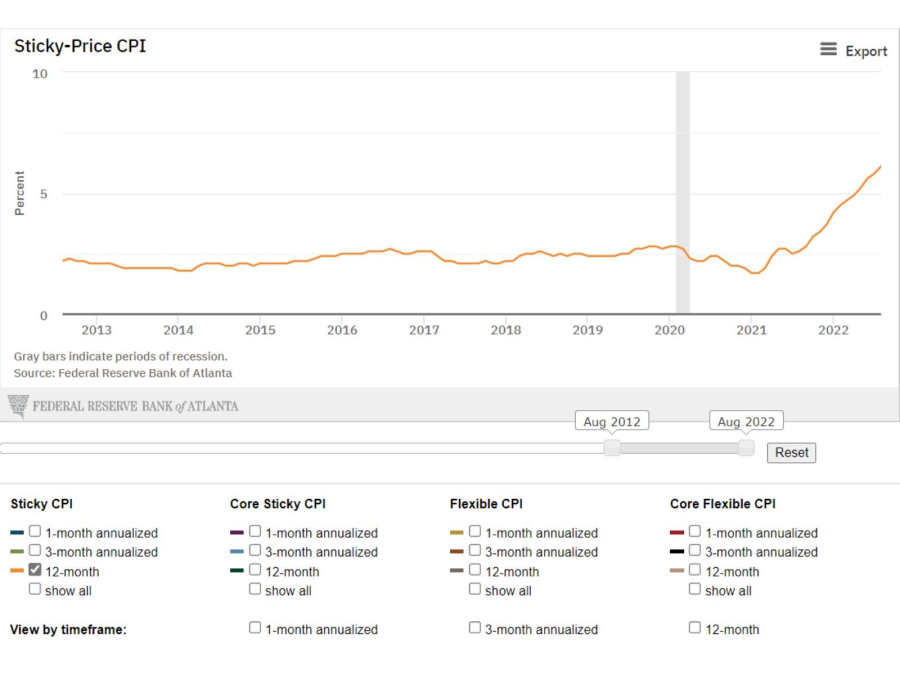

在八月份的CPI年增率報告中,發現增幅大於市場預期的關鍵是住房租金的上漲,通常住房租金與房價指數具有一年半至二年的滯後關係,也因此在9月13日公布CPI後市場預期通膨率下降不會太快,道瓊指數展開一波千點下跌。

從亞特蘭大聯準會的Sticky-Price CPI,可以看到美國的惰性物價(例如住房租金、醫療保健、教育、家用家具)明顯上漲,在七月份上漲5.4%之後,八月份上漲了7.7%(按年化計算)。與去年同期相比,該系列增長了6.1%。

惰性物價具有僵固性,一旦漲上去就不容易回來,尤其是消費者理解COVID-19疫情對供應鏈造成瓶頸的影響,接受各行各業的順勢漲價,很多商品要回到2019年疫情爆發前的物價覺得不太可能,所以留意到美國聯準會提到可能維持利率在高位一段時間,也就是說當CPI降到3-4%左右可能就降不下去了。

中國堅持動態清零

過了今年的農曆春節,COVID-19疫情全球性大傳染就滿三年了,除了中國之外,其他國家差不多都要把這個疫情翻篇,10月11日人民日報一篇「動態清零可持續而且必須堅持」的文章中強調:「中國是個地區發展不平衡,醫療資源總量不足的十四億人口大國,一旦形成規模性反彈,疫情蔓延勢必會對經濟社會發展造成嚴重衝擊,最終付出的代價會更高,損失會更大。堅持動態清零,較好地平衡了疫情防控和經濟社會發展之間的關係,能夠用最小的代價實現最大的防控效果,最大限度減少疫情對經濟社會發展的影響。」

上述論點已經清楚的反駁了全世界對於動態清零傷害了中國經濟的評論,至少習近平不認為。所以當市場期待10月16日中共二十大,或明年三月兩會後放寬動態清零政策,筆者認為機會不大,因為中國農村的老人接種疫苗率不高,加上科興疫苗的保護力在六個月之後幾乎測不到,所以在沒有接種mRNA疫苗之前放寬動態清零意味著大量死亡,這會引來政治上的反噬,特別是破例連任的初期。

美失業率五十年來最低

少了中國的消費力需求,代表美國的這場「抗通膨、軟著陸」之戰前景黯淡,當前美國聯準會希望看到的是,勞動力市場狀況顯著放緩,薪資成長降低,並最終讓通膨降溫。

但當前美國企業仍然人手不足,雇主繼續以穩健的速度招聘,隨著企業爭奪有限的勞動力,支撐了消費者支出,而且還推動了薪資成長,在九月美國大非農就業新增26.3萬人,優於市場預期的25.5萬人,失業率處在五十年來最低水準的3.5%,幾乎為11月1日的FOMC升息三碼做了強力背書。

消費性電子需求展望不佳

直到目前為止,聯準會官員大多仍堅持繼續升息至4.5%的論調,只有副主席布雷納德示警,全球央行迅速升息可能引起金融市場震動,要求升息要謹慎。

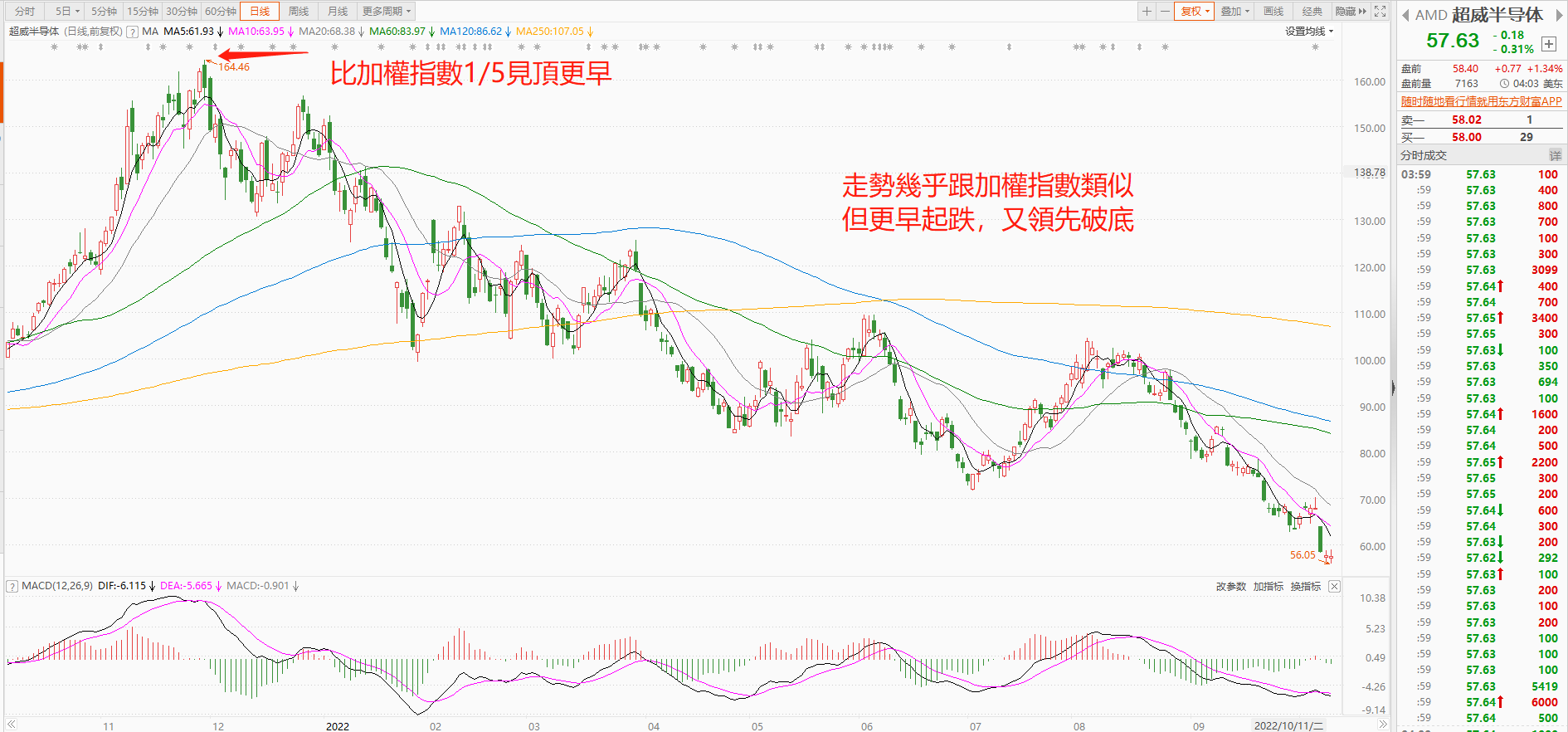

回顧這段升息之路,布雷納德在主席鮑爾還在堅持「通膨暫時論」之際,就提出大幅拉高中性利率至3%的論調,可以說是這波看對通膨趨勢的聯準會官員,因此當布雷納德開始注意到升息威脅到金融市場之際,意味著接下來市場的焦點將擺在企業財報上面,尤其是10月6日AMD發布公開聲明,預計第三季營收約56億美元,年增+29%,遠低於之前預期的67.1億美元,敲響消費性電子的需求比兩個月(上海解封)前的展望更差。

PC出貨量下修

由於疫情紅利退燒,遠距辦公教學退場,供應鏈瓶頸舒緩,PC出貨量正以數十年來最快的速度下滑,IDC發布了2022年第三季PC出貨量的報告,年增率-15%,Gartner統計的第三季全球出貨量較去年同期下降19.5%,為二十多年來的最大降幅。

面對PC業務放緩,惠普五度下修出貨量,英特爾計畫裁掉銷售和行銷部門數千人(可能約占20%)。花旗集團表示,PC需求下滑正在打擊英特爾和AMD的業績,半導體股有望進一步下跌,微軟與英特爾將分別於10月25、27日發布財報。

銀行投資利潤預估下降

從本周五(10月14日)開始,包括摩根大通、花旗、富國銀行和摩根士丹利在內的多家華爾街投行將陸續發布第三季財報業績。雖然利率的上升往往會提振銀行的利潤,但是由高通膨、供應鏈瓶頸和俄烏戰爭所引發的更廣泛的經濟衰退風險,可能會影響銀行的投資利潤。

在當前複雜的高利率、高通膨和溫和衰退的經濟現狀下,對於銀行資產品質和貸款成長的負面影響會變得越來越大,這抵消了高利率帶來的一些好處。高盛在10月8日的報告中預計其第三季利潤將暴跌46%,而摩根士丹利的利潤預計將下降28%。

美國經濟將瀕臨衰退邊緣

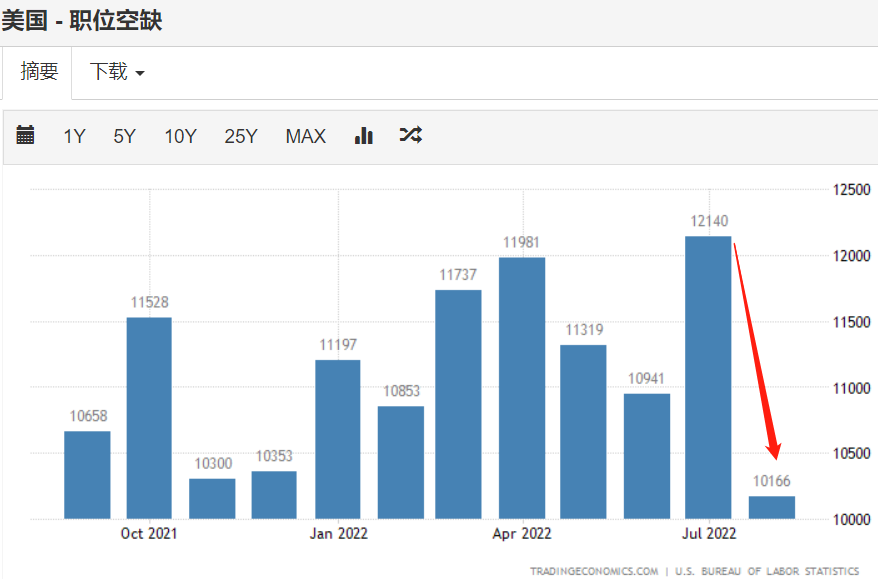

最近有一些跡象表明,美國勞動力需求正在放緩,最突出的是JOLTS職位空缺數降至十四個月來最低,大幅減少110萬。儘管九月份的就業市場依然出乎意料地強勁,美國銀行在近日發布的一份報告顯示,非農就業人數將在明年初開始萎縮,預計美國今年第四季就業成長的速度將大致減少一半,明年第一季將每月減少約17.5萬個工作。美銀認為明年美國的失業率將達到5.5%的峰值;相比之下,聯準會預計明年失業率將達到4.4%。

兩者的差別在於聯準會暗示升息結束後一段時間內仍需要將利率維持在相對高檔,這可能會讓經濟和勞動力市場持續疲弱不振。根據NABE的最新預測,從2022年第四季到2023年第四季,美國經濟將僅成長0.1%,瀕臨衰退邊緣。

通膨仍將維持高位

IMF在十月最新的報告中指出,明年全球GDP增速低於2%的可能性有25%,最終降至1%以下的可能性高達15%。今年或明年,全球將有超過三分之一的經濟體萎縮。

目前IMF預計,全球通膨將在今年晚些時候觸頂,將較先前預期更長時間維持高位,預計今年全球通膨率將從去年的4.7%升至8.8%,明年回落到6.5%,2024年會降至4.1%,呼應第一段文與美銀的觀點:升息結束後,高利率仍需要維持一段時間,將通膨率進一步降到聯準會的通膨目標區:2%,全球經濟將為此而付出數年代價。