上月專欄提到,台股在十二月一日的高點15152並非本波反彈滿足,漲勢有機會延續到金兔年紅盤第一週……但整個十二月的台股幾乎都陷入整理,一度讓市場懷疑是不是高點已現?

就當台股成交量愈來愈低迷之際,一月九日的一根帶量長紅棒,外資以買超三六一億的金額,似乎宣告了遲來的元月效應正式啟動。而台股能否如NETFLIX神劇「還魂」般的華麗轉身,如願地朝著紅包行情甚或萬五萬六之路邁進?不妨就以下的線索尋思下去:

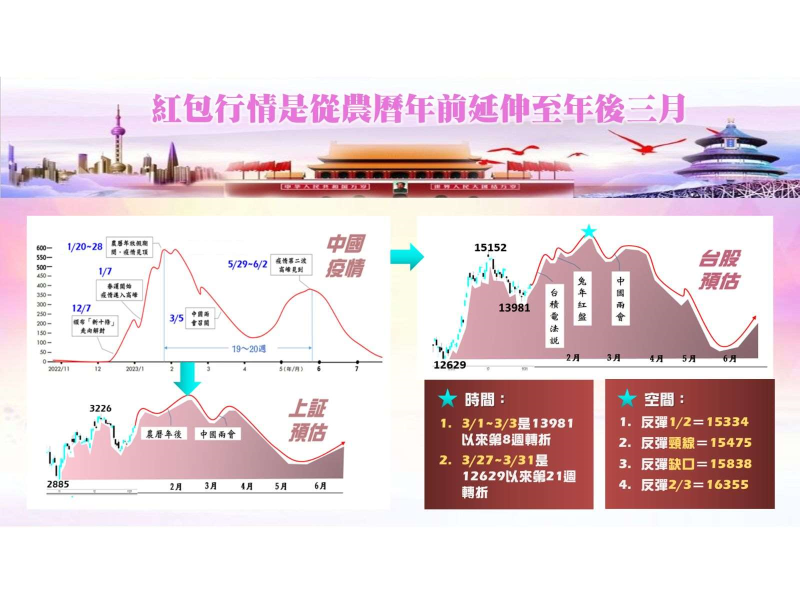

中國疫情高峰元月可望見到,真正的解封行情落在二月:

對疫情中共有別於去年的動態清零,現階段幾乎以崩潰醫療量能的手段任其自然發展,這麼極端的作法唯一合理解釋,就是一次性讓疫情在農曆年前見到高峰,而年假期間由「楊過」變「楊康」,最後讓三月五日召開的兩會期間疫情開始下降。這種政治操作的臆測並非小人物狂想,如同當初提到「動態清零=二十大前戒嚴=有利習派全面掌權=會後開始拚經濟」的想法一般而已。

邏輯繼續走下去,那農曆年後就是中國開始補償性消費的階段,自然較眾學者認為第一季中國GDP還要掉一.五%來得樂觀些。至於是不是成為帶動全球景氣的火車頭不敢說,但至少會為陸股及台股吞下一顆續命丸,延續漲勢貫穿二月來到三月兩會也極可能。

附圖一是加入中國經濟復甦而做的盤勢調整看法,並試算高點的時間與空間(保守三月初,樂觀三月底,指數坐五望六)。

虎年走人,兔年走心:

空頭年的定義是第一季見全年高,然後跌到第四季才反彈,去年就是典型的例子,除非看對產業,否則一整年操作事倍功半。

但金兔年不同,美國利率距離高點五.二五%已近,而美元提早出現獲利了結賣壓,整年度可望擺脫深不見底的氛圍,至少維持在一個萬二到萬五六的箱型區間整理。至於季度走勢,結論看法是NIKE型態,第一季見上半年高,第二季回測萬二,第三季緩步走揚,第四季配合選舉行情布局而上揚,整年度高點落在第四季。

以附圖二補充:外資連三年賣超二.二六兆元,事不過三,今年最後淨買超的機會極大,若再輔以前四次虎兔年的漲跌比較,尚未出現虎兔連跌的組合,故今年收漲味濃,也就是收在14137之上,這是最起碼的要求。是以金兔年用心操作,精選復甦產業的成長股,等待法人進場認養,是操作上努力的方向。

投信認養股貫穿第一季選股主軸:

二○二三年的特殊性在於一月三日同時是週、月、季、年的第一天起始點,沒有跨週的因素,所以今年第一週法人的布局就意味著至少一整季的方向,尤其是投信。

統計開年第一週外資與投信共同買的標的共四檔(依買超張數排序):世界、第一金、金居及群聯。以這四檔的產業方向及籌碼,我認為金居宜特別鎖定:

■金居(8358)

承上,看好農曆年後解封商機,原物料漲勢再起,其中又以銅為重中之重,各投行認為整年度銅有上漲六.六%的機會,自然也會帶動電解銅及銅箔基板報價的回升。而金居的產品主要就是反轉銅及銅箔基板,主要供應伺服器用。

伺服器平台目前主流是Whitley,最新為INTEL新平台Eagle Stream,合計市佔率九成,兩者都會用到金居的RG312產品,帶動金居稼動率從去年第三季的六成,回到今年第一季的八成五,並讓金居EPS從去年的預估三.九五元來到今年的四.三元,明年樂觀挑戰六.三元,如此目前本益比低於十倍。

前年投信最高峰時持股率高達二五%以上,後來隨著伺服器產業雜音而一路清零,如今重新認養回到六.四%,但鑑於股價才剛站穩年線,故有極大跟風操作的空間。

■勤誠(8210)

刀鋒伺服器客製化廠,也可搭配金居一起操作。勤誠去年第四季營收疲軟主要是產品迭代,並非終端客戶下修訂單需求,前三季也繳出七.○一元的優質成績,全年穩坐八元實力。

展望今年,勤誠擺脫缺料及調升OTS產品及美系客戶營收比重,並加入嘉義廠新產業,預計今年毛利率將大幅回升,帶動獲利創新高來到九.五元的中值水準,輔以投信開始回買及低PER優勢,是進可攻退可守的優質標的。