美國陸續公布了一月CPI和PPI通膨數據,雖然相關數據的年增率漲幅繼續放緩,但CPI數據中的服務通膨刷新四十多年來最高,PPI數據中的月增率漲幅高達0.7%,創去年六月以來最大。

數據公布後,FED官員們紛紛發表鷹派言論,華爾街投行上調FED升息次數,CME的FedWatch Tool顯示,市場預期FED的終端利率為5.25%-5.50%,即離結束升息還有三碼,即三月和五月FED各升息一碼的機率分別超過80%和70%,預計六月再升息至少一碼的機率從前一天的略超過50%上升到65%。

▲美國10年期公債

平衡供需 FED需要繼續升息

二月初,FED從升息二碼降速至升息一碼,對此,克利夫蘭聯準會主席梅斯特、聖路易聯準會主席布拉德皆曾在會議中表達支持升息二碼,甚至布拉德表示希望儘快將FOMC的政策利率提高至5.375%的水準,目前聯邦基金利率目標區間上調到4.50%-4.75%。

之前FED曾表示,國會賦予FED的任務目標是,就業與通膨之間的平衡發展,二月三日公布的一月非農就業人數意外的強勁,顯示美國就業市場極度供不應求,對此FED主席鮑爾在二月記者會上認為,美國就業市場可能存在結構性的問題,職缺達五百萬人,市場擔心強勁的就業需求將推升薪資高速成長,進而可能會繼續支持通膨居高不下。

二月十七日FED理事米歇爾.鮑曼在田納西州銀行家協會信貸會議上表示:「我們還沒有看到我們需要看到的東西,尤其是在通貨膨脹領域。我們將不得不繼續提高聯邦基金利率,直到我們在這方面看到有更多的進展。」鮑曼認為,到目前為止的升息尚未使經濟足夠放緩,借貸成本尚未達到足夠限制性的水準,為了平衡供需關係,FED需要繼續升息,直到看到通膨的持續下降。

▲美國通膨預期

美元指數續揚 美債殖利率升

在非農就業人數、CPI、零售銷售、PPI等數據顯示通膨持續和勞工市場具有彈性後,高盛、瑞銀、美國銀行皆對FED升息的預期,從二碼上調到升息三碼,預期的終端利率隨之升至5.25%-5.50%。由於之前鮑爾曾經調整升息指引,表示後續FED升息的動作端視數據走向而定。

在一個又一個強化升息預期的數據公布後,市場此前樂觀預期下半年降息的情緒逐步消退,那斯達克指數與費城半導體指數拉回到二十日均線,勉強守住,美元指數續創一月初以來新高,來到104.67點,十年期美債殖利率上揚到3.86%,創今年新高。

瑞銀認為如果核心通膨年率在六月的FOMC會議之前高於此前預測的3%,那麼FED的升息步伐將維持更久,瑞銀認為利率高點落在5.4%。

一月核心通膨年率為5.6%。高盛表示,核心通膨的強勁表示,要讓通膨回落到FED錨定的2%政策目標,FED還得做很多努力,FED可能不得不為抑制通膨而將政策利率上調到5.5%。

市場喊話FED調高通膨目標

於是,市場逐漸將焦點轉移到FED不該將通膨目標錨定在2%的議題,多數的觀點不外乎,FED期待的軟著陸目標漸離漸遠,隨著利率即將進入5%且通膨居高難下,FED最終將無法在兼顧經濟成長的情況下,將通膨壓回2%的政策目標,於是提出更高的通膨目標─4%。

支持FED調高通膨目標的安聯集團首席經濟顧問Mohamed El-Erian表示,隨著供應鏈的發展,包括能源轉型、疫情期間供應鏈的變化、勞動力市場強勁和地緣政治問題的變化,這些因素使得更高的通膨率目標成為必要。

關於這個議題,筆者認為市場喊話歸喊話,FED最終仍將以2%為目標繼續維持限制性的高利率政策。

持續限制性的高利率政策機率大

原因很簡單,就是在2021年通膨剛開始上揚之際,因川普的過度關切,聯準會用「通膨暫時論」安撫市場躁動的情緒,到了2022年FED終於認錯,於是三步當一步走,一年之內從零利率升息十七碼到4.25%-4.5%,全球股市陷入熊市,這種一百八十度的立場大轉彎,當然會引來現在各方勢力挑戰FED政策的正確性。

這是FED當初扛不住川普的政治壓力而造成的後遺症,為了挽回FED的聲譽與獨立性,加上拜登相對川普溫和,FED在面對打擊通膨這一仗,勢必站在鷹派這方,無可迴避,更何況還有沃爾克前主席抗通膨勝利的風範在前,市場想以經濟衰退當籌碼逼宮FED的計策,筆者認為市場最終將以面對失望性賣壓作為代價。就算FED真的有意上調通膨目標,但也絕對不是現在。

零利率時代回不去了

高利率不可怕,可怕的是未來一段較長時間的高利率將會壓低資產價格,這意味著股市的本益比將下調,而且市場也要調整心態,下一輪經濟衰退的降息,要再回到零利率時代不太容易了,因為長達兩年的高通膨,物價上漲是廣泛性的,換言之,通膨可能在某些領域扎根,如果FED不以犧牲經濟成長做代價來重擊通膨的話,那麼通膨率可能下降到3%就止步了。

市場認為鮑爾畢竟不是沃爾克,擁有在很長一段時間內保持高失業率和低經濟成長率的權力,畢竟高失業率往往會引來政治干預。

未來十年將是相對高利率環境

2022年九月白宮針對這問題發表了一篇論文,白宮經濟顧問委員會前主席 Jason Furman表示:「如果失業率上升至4.1%,那麼到2025年底,通膨率仍將在4%左右;如果要滿足FED的2%通膨目標,則2023年和2024年的平均失業率需要達到6.5%的高水準。」

目前美國的失業率為3.7%。假設美國勞動力適度增加,換算成絕對數字,到2024年6.5%的失業率意味著失業人口數量將達到1080萬,比今天的六百萬再暴增80%。

高盛表示,在這種情況下,就算以犧牲經濟為代價也無法滿足2%的通膨目標。FED只能二選一,要嘛保持2%的通膨目標不變,則經濟和市場將遭受嚴重破壞,否則提高通膨目標,享受經濟的短暫牛市。

從上述的觀點可知,不排除未來十年都處在相對高利率環境,那麼股市的本益比受到壓抑,反過來高殖利率股就更加受關注,從去年十一月以來,2022年高獲利股持續有買盤卡位除權息行情,嚴格來說,具備高配息、股價還沒表現的個股就屬貨櫃三雄。

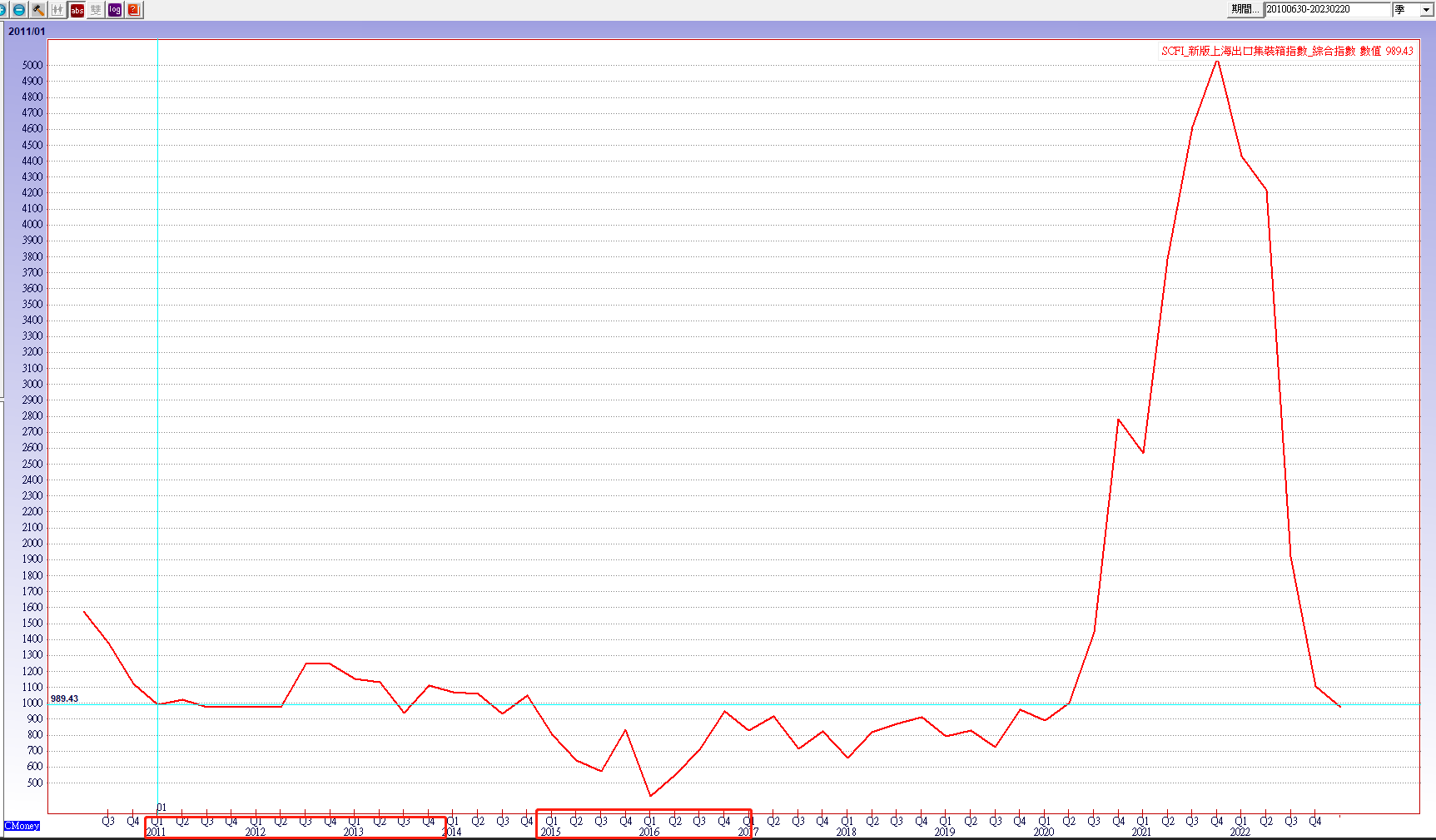

▲SCFI運價指數

高殖利率股買盤卡位

馬士基航運預估今年淨利潤下滑83.8%到93.5%,業界人士表示,如果以目前SCFI運價指數974.66點的水準來預估的話,馬士基是可以維持獲利,但如果運價續跌,或是五月換約價不夠好,則不排除貨櫃三雄有全年虧損的問題,以至於股價始終低位築底。

從長榮與陽明2011年到2021年的淨利潤可知,當SCFI運價指數低於千點時,過去十一年共出現過至少四年的虧損,多則七年,所以假設貨櫃輪的景氣又要低迷十年,參考2011~2019年的淨利潤總和,長榮虧損-67.2億元,陽明虧損-468.49億元,以2021年底的自由現金流量分別為1349億元、685億元來看,足夠應付未來數年景氣不明的風險,於是假設2022年的淨利潤拿四成出來派發現金股息,長榮約可分發62元、陽明20元,殖利率分別預估為40%與32%。