郭雅芸與債券的緣分,是在2000年於第一份工作開啟的,郭雅芸說,其實她一開始比較想嘗試衍生性金融商品,然而,當時相關部門不缺人,又正好碰上債券部門招攬人才,便抱著試試看的心情,躋身債券行業。

郭雅芸揶揄道,她一開始也不喜歡債券,覺得債券很無聊,在投資上遠沒有股市上下波動帶來的刺激感,就讀研究所時,看到利率模型,也提不起興趣。

沒想到,郭雅芸卻在職涯中對債券改觀,開始探索利率變動的樂趣,心中的天平逐漸從股票偏向債券,就算之後換去外商銀行上班,也都從事與債券相關工作,為郭雅芸日後在債券投資上打下堅實的基礎。

債券是長期投資的定海神針?

債券通常在資產配置中扮演分散風險的角色,不同年齡階段的投資人,要如何設定股債比,也是一門學問。

最常見的分配方式,就是用一百減掉年齡,年齡是債券的比例(例如20歲的投資人債券就配置20%)。郭雅芸表示,這個公式是要告訴你一個觀念,當年齡越高,越需要穩定的收益,債券的比例就可以越高;反之,年紀越輕,有更多時間去複利,且資產規模較小,可以承受較多風險。

債券的好處,在於其與股票在某種程度上價格呈現負相關,郭雅芸說,她在打開券商App,債券與股票的一漲一跌會帶給她不一樣的感受,若是將資產配置單一市場,投資標的全部下跌時,心裡難免會恐慌,思考要不要賣掉幾支,從長期投資的角度來看十分可惜。

就像大家常被建議買市值型ETF,而且買了就不要賣,但仍有許多人會在低檔時選擇離開市場,郭雅芸認為,債券可以讓她安心的做長期投資,在股票重創時穩住心態,只有很偶爾的時期才會出現股票雙跌(例如2022年疫情剛結束股市不振,但同時聯準會擔心通膨又暴力升息)。

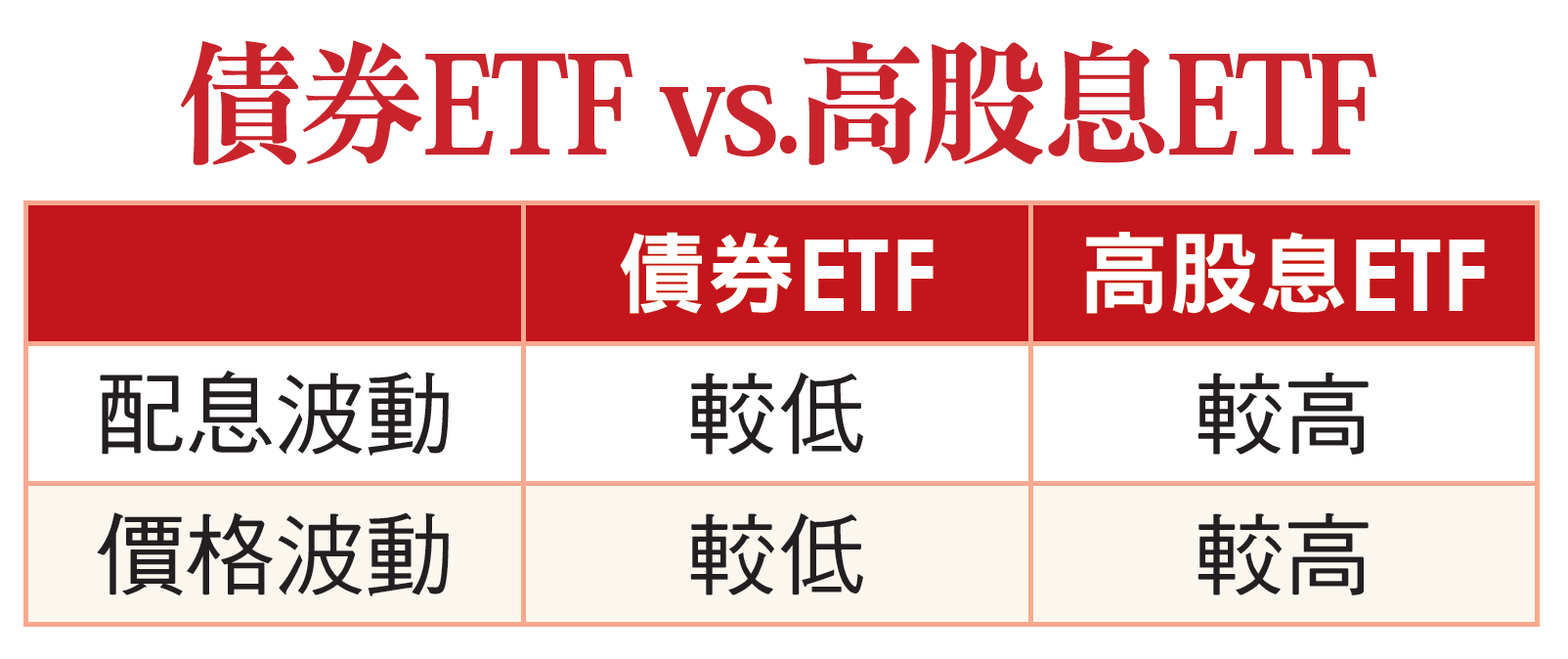

今年除了是AI元年,也是ETF的爆發期,00940的10元發行價更是掀起了高股息ETF的狂潮,那麼高股息ETF與債券型ETF同為聚焦配息的金融商品,要如何去挑選,也是大有學問。

債券ETF vs.高股息ETF

郭雅芸表示,債券ETF領息相對更穩定,債券在發行時票面利率就已經固定,雖然債券ETF也會因為更換到期債券而導致債息波動,但其波動範圍仍小於股息,在價格方面的漲跌也沒有股市劇烈。

而高股息ETF雖然也主打穩定現金流,但其股價的波動幅度較大,每一年的股利也會變動。郭雅芸建議,如果是注重固定領息,債券ETF會是更安穩的投資選項。

美國九月非農業就業人數較前月激增25.4萬人,不僅創六個月來最大增幅,並遠高於華爾街預期的14.2萬人,失業率也從八月的4.2%降至4.1%,種種跡象顯示美國經濟極具韌性,年底前應無必要採取大幅度的降息。

降息兩碼後 債券ETF為什麼一直跌

郭雅芸說,四月是長天期債利率的高點,這半年來許多蛛絲馬跡,像是通膨已趨緩,就業疑似出現狀況,讓市場對降息的期待形成,也反應到長天期債利率1%的跌幅。

郭雅芸解釋,市場原本預期聯準會(Fed)九月降息兩碼,之後一碼一碼去降,但是經濟數據卻顯示,降息的腳步並不迫切,甚至可能放緩,也就導致這半年長天期債利率過度反應,期待落空,債券ETF出現超跌的情況。

投資永遠充斥著害怕和懷疑,市場氛圍一直在改變,這時分析四月的長天期利率,會想著回到當初一定大買,但現在利率回到4%以上,又讓人搖擺不定,擔心會不會繼續往上升。採訪時間為九月通膨數據公布前夕,郭雅芸笑說,「若是禮拜四(10月10日)通膨蠢蠢欲動,我看長天期利率又要彈一波。」

投資債券一定要觀察這項指標

想要投資債券,一定要學會觀察一個指標,就是十年期美國公債殖利率,也是市場公認的無風險利率(這裡特別解釋,無風險並不是完全沒有風險,而是世界公認信用風險最低)。

這是一個很簡單的比較題,若問公司跟政府哪個比較容易破產,答案一定是公司;再問台灣政府和美國政府哪個比較令人安心,投資人也會傾向選更大的市場。

這也是為何十年期美國公債殖利率被視為投資債券的指標,可以反映基礎利率大概在哪。郭雅芸解釋,二十年期存續期間太長,風險太大,二十年後的經濟也更難預測,十年期就比較恰當。

不同存續期的殖利率也包含不同意義,郭雅芸說,也有很多人會看兩年期公債殖利率,其指標會較貼近貨幣市場與通膨狀況,十年期則又包含對未來經濟發展的變化。

時間與角度的雙重挑戰

郭雅芸出版多本烹飪類書籍,《存債致富》是她嘗試的第一本理財類書籍,郭雅芸直言,其實撰寫過程有點難調適,因為已經離開相關行業十年了,會擔心自己的認知脫節,需要花費較多心力去學習新知識,例如ETF,就是十年前尚未普及的金融工具。

這十年間的變動,除了金融商品,郭雅芸本身的角色也有轉變,過去她在行業間面對的多是法人,現在則是一般投資大眾,兩者在標的選擇與資金投入上的策略大相逕庭。

除此之外,市場上也充斥著不同的投資想法,以高收益債舉例,其通常被定義為垃圾債券,從國外的研究或報導去看,會認為沒有投資價值,然而,這是角度的盲點,若觀察高收益債的債券型基金,其規模是非常龐大的,郭雅芸便會檢討自己,有什麼角度沒有看到。

郭雅芸認為,本科系出身的人想去了解金融商品背後的原理其實不難,難的是,市場用什麼角度去看這個商品。

別用股票的角度理解債券

事實上,在關於債券的書籍中,《存債致富》包含的知識算是最入門的,那麼,投資人一定會好奇,網路上有關債券的教學那麼多,《存債致富》有什麼特別之處?

郭雅芸說,雖然網路有關債券的知識比比皆是,但大家對債券的認知,通常只有利率與價格會成反比,更詳細的觀念就用股票的角度去理解,這其實會有很多出入。

所以,郭雅芸才會有衝動在離職十年後,仍決定出版《存債致富》,也挑戰自己是否有能力將這些基礎的觀念教給大家。

《存債致富》除了適合小白,對於在股市擁有投資經驗卻不懂債券的投資人,也非常推薦,網路上的資訊是片段的,透過《存債致富》可以系統性的學習,更深入了解債券。

了解自己比了解市場更重要

郭雅芸建議投資人,要把心態調整好,釐清自己買債券的目的到底是什麼,如果急著短進短出,市場風向一變動就會陷入恐慌,反而更容易賠錢。常發生的是,投資人下跌的時候不敢買,等到上漲才進場,就會買在高點。

但從資產配置的角度去投資,不聚焦漲跌,只是希望投資組合更平穩,在持有長久的情況下,不只可以領到不錯的利息,甚至會因為經濟環境改變賺到資本利得。

設定好資產組合後,何時進場又是一門功課。郭雅芸說:「了解自己比了解市場更重要。」因為市場難以預測,要找到讓自己最舒適的投資方式,以郭雅芸自己來說,她會保持一定的現金,除了可以在適當時機加碼,也可以避免缺錢時在低點出場。