股市隱者曾經任職金控公司投資管理部門及擔任基金操盤手,負責操盤六十億的資金部位,年報酬率超過30%,退隱後,他將多年的操盤經驗集結成冊,歸納成為選股和心理素質兩大心法,並繪製股市的致富地圖,讓入門者按圖索驥,找到最適合自己的投資方式。

在法人操盤期間,他拜訪超過一千家公司並與上百位的基金經理人交流心得,從前輩身上吸收如何預測公司,建立一個預測模型,從收集資料、基本面判讀、未來成長性、本益比、目標價等等,對日後選股及評估股票的價值有相當大的幫助。

先找出趨勢股 再從中找出贏家

心理素質則是自己投資的經驗得來,他說,自己負責六十億的資金部位,稍有不慎,虧了1%,就損失六千多萬,那段時間壓力很大常常失眠,才慢慢調整自己的投資心態。

選股方面,股市隱者擅長操作「贏勢股」,所謂「贏勢股」,就是趨勢中的贏家,因此,要先找出趨勢股,再從趨勢股中找出贏家,趨勢股有三個條件,一、正在發生中,二、潛在市場大,三、進入門檻高。他說明,如果時間太遙遠,十年後才會發生,那麼投資的中間都在等待,沒有經濟效益。

如何找出趨勢股,他認為,可以從生活中環境的改變和科技變革來觀察,像是少子化、老年化、貧富不均,老年化創造出醫美、保健食品等產業,他自己則比較喜歡從科技變革中找出趨勢股,「因為是一個新的東西誕生,有新進入的優勢」,如晶片、互聯網、人工智慧等,較容易建立護城河。

二大要點:規模優勢、技術領先

再從趨勢選股中找出贏家,贏家有兩大要點,分別是規模和技術,前者如臉書META,用戶近三十億,超過任何一個國家的人口,具有規模優勢,後者如艾司摩爾(ASML)的EUV紫外光,技術領先全球,就是一個該領域的贏家。

以目前最夯的矽智財IP來說,現在是萬物聯網的時代,每一個裝置都有一個或數個晶片,像拼積木一樣,如果完成一個晶片需要二十個IP,自家會做八個,剩餘十二個就要尋求其他公司的授權,以節省成本和時間。

再來,晶片設計越做越小,五奈米、三奈米等高階製程並非每家都能掌握,如果設計錯了,代價很大,因此,IC設計公司在設計晶片時都會尋求其他IP公司的授權,以縮短上市時程。

IP矽智財有諸多廠商,如智原、矽力-KY、力旺,股市隱者看好力旺,力旺在非揮發性記憶體的晶片上置入加密的功能,不可竄改的特性,應用領域包含手機、自駕車、飛彈等,而ARM第九代亦將機密運算放在平台架構中,ARM及台積電都是力旺的客戶,在先進製程的合作,都可以收到來自台積電的權利金,佔其營收的五成。

另一個未來趨勢是散熱,股市隱者說,未來運算越來越高,散熱需求只增不減,不只手機,新一代伺服器、車電、GPU、CPU等都有極大的散熱需求,目前各家公司還在開發新品,可觀察的廠商有健策、雙鴻、奇鋐、超眾等,誰的產品先通過認證、拿到訂單,就是市場最大贏家。

以相對性評估價值 並與時俱進

如何評估公司的價值?股市隱者認為,股票的價值,很難用傳統理論推算出來,只有用「相對價值」才能找出該檔股票是否具投資潛力,比方說,台積電和聯電比較,台積電競爭力比聯電好,本益比卻比聯電低,股價就相對便宜。其次,台積電過去本益比十五倍,現在二十倍算高嗎?其實不然,台積電的技術及全球市佔率一直在提升,本益比也會跟著提升。因此,「價值是比較出來的」,水平跟同業比、垂直跟自己的歷史比,就能找出這檔股票本益比是否值得其倍數。

另外,評價方式也會與時俱進,例如,過去評價傳產股、資本支出大的股票都是用股價淨值比PB,成長股則用本益比PE,但是這個原則被台積電徹底打破,台積電的資本支出大,過去外資都是用PB評價,但這幾年,先進製程不斷出新,汰弱留強後,僅剩台積電、三星、英特爾三家,台積電營運漸漸穩定,股價漲到五百元,PB從三倍提升到七倍,市場覺得貴,可是外資還是敢買,原因是他們用PE去看,就是市場結構改變、競爭性改變,導致評價模式跟著改變。

了解股性 掌握先機 集中持股

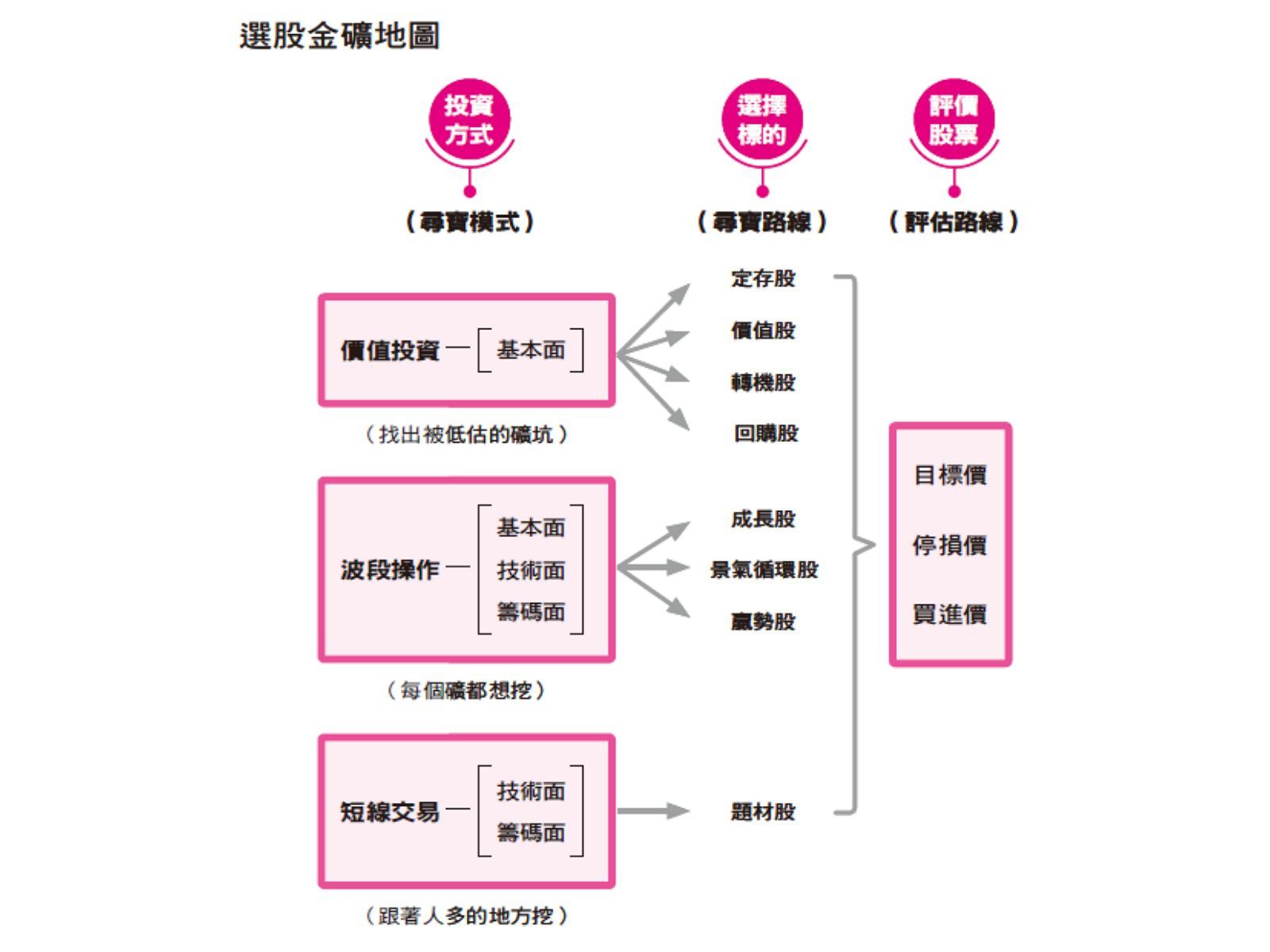

操作股票分為成長型、價值型、波段、當沖,股市隱者認為,投資要講求勝率,勝率高,就可以提高槓桿,提高報酬,以他自己的本職學能、承擔風險的能力、有時間研究股票,因此選擇波段、成長型的方式來操盤。

在擔任基金經理人期間,他有兩個最大的領悟,一、持股要有信心,對基本面、產業面有全方位的了解。二、累積財富,必要集中於少數幾檔個股,以他個人來說,操盤六十億,持股不超過十檔。

他表示,以前法人的訓練,研究一檔股票,至少要研究十幾家廠商,「因為一檔股票,上游供應商三、五家,下游客戶三、五家,同業三、五家,還有潛在的客戶都要搞懂」,持股三檔,至少要研究三十檔股票,才能提高勝率,一有雜音,就要趕快去確認,不會等到事件惡化才處理。

他認為,投資的時間及能力有限,如果投資五十檔,無暇照顧到每一檔股票,相對的,「集中持股三、五檔,每一檔都超級熟,同樣買台積電,我賺的比你多,因為我抓進出場的時間比你更準」,所以持股重壓,是致富很重要的條件,他從基金公司退下來自己操盤,年報酬率都超過30%,原因即在此。

研究背後有興趣的買家是誰

另外,要掌握先機,必要了解股性,股性決定於股票背後的買家,首先,他會觀察背後股東或法人進出的習慣,比方說,每一次台積電公布營收時,投信會不會偷跑,如果會,他就不會跟追。再來,股價和公布的事實有沒有落差,如果利多不漲或利空不跌,代表股性不好,股價沒有真正反映事實,買賣要更為小心。

第三,從討論區、新聞媒體、投顧節目去了解市場怎麼評價這檔股票,例如,長榮的股性十年前和二年前大不相同,原因來自於背後買家有很大的不同,過去是投信買盤較穩定,現在是散戶當沖的標的,有暴漲暴跌的現象。所以投資人要去研究市場誰對它有興趣、買家是誰,可從年報、十大股東、主力、法人、融資融券等每個面向摸索,買它的人何時進、何時出,習慣操作長線或是短線。

保持理性、客觀 反市場操作

心理素質方面,最重要的是「不要看股價來決定持股的信心」,他說明,大盤上一萬八,跟著市場一頭熱,大盤重挫到一萬五,就覺得悲觀,是不正確的心態,必要保持理性、客觀的態度,以市場、產業、個股的訊息來判斷,到底該樂觀還是該悲觀,一般來說,「股價越高,勝率越低,更應該降低持股比重,股價越跌則勝率越高,應該更樂觀」。

第二,「不要過度貪婪,也不要過度恐懼」,逆著人性(市場)操作,往往報酬更高。第三,「願意為自己的信仰等待美好的果實」,投資有90%的時間在等待,只有10%的時間享受獲利噴出的果實,很多時候,急躁換股,往往是賣出後股票狂噴,當然也不是每檔股票都要等待,經過邏輯分析之後,基本面強勁,可是市場不買單,這時就要堅持信仰,時間到了,自然開出美好果實。

另外,生活態度和投資息息相關,他勉勵投資人將格局放大,包容不同意見,不要自己的持股被別人質疑時,就否定別人的言論,也不要因為一、兩次小虧損,患得患失,影響後面的決策,並且對任何訊息永遠抱持存疑的態度,細心研究,直到證明它是真的。

好股票 不會因為法人下車就變壞

「投資最難的就是面對事實」,當我們虧損時,以為不看、不聽,情況自然會好轉,他自己也曾經犯過同樣的錯誤,不願意面對事實,賠到幾乎破產,可是「當你接受它、面對它,整個投資策略就會翻轉」。

曾在法人圈待過,股市隱者認為,散戶和法人最大的差別在於資訊的落差,法人是團隊作戰,往往取得市場先機,散戶是單兵作戰,得到的是落後資訊,但散戶也不用悲觀,如果沒有辦法跑得比法人快,那就等到法人下車,股價漲不動了,再伺機尋找好價位進場,「因為一檔好股票,不會因為法人下車就變壞,三年的好股票,也不會在一個月變壞或改變其股性」。