整理多年來的操盤心得,周鼎松領悟出一套獲利DNA,在交易過程中,掌握好技術分析、資金配置、心態,提高勝率指日可待。

周鼎松過去在金融機構擔任操盤手,只專注在基本面和趨勢面研究,2008年金融海嘯時慘賠,後來專心研究技術分析,融三者於一身,不但累積財富,並成功躲過2020年三月疫情的股災,目前已是自由的操盤人。

他認為,研究基本面或趨勢面都是對的,只是背後要有完整的研究團隊,才能精準判斷,而且當中有很多的「眉角」,一般散戶很難做到。

舉例來說,某次,他陪同研究部主管拜訪一家公司,發言人說明公司業績如何的棒,主管當下沒說什麼,只要求發言人是否能提供電費帳單,當時大家都覺得一頭霧水,業績和電費有何關係?回頭主管解釋,業績表現好,電費一定大幅增加,結果比對下來電費跟過去差不多,就知道發言人在吹捧自家公司業績。

總經看大方向 技術面為依歸

研究一家公司的基本面相當瑣碎繁雜,而且要有清楚的頭腦判斷,如深入每一家公司,去問訂單有沒有減少?上下游的狀況如何?市場消費如何?信心如何?為何獲利盆滿缽滿,但股價卻一直跌?

趨勢面也一樣,假設看好電動車產業,必須收集國外研究報告,研判未來趨勢,對或錯是三年、五年之後的事,但如果錯了,又有幾個三年、五年?更何況散戶和法人資訊永遠不對稱,一不小心,就會落入幫主力或法人抬轎。

以他目前的操作,是結合基本面、趨勢面、技術面一起做判斷,總經看大方向,技術面、基本面、籌碼面作為買賣參考依據。

總經面來說,去年六、七月美國通膨迅速攀升,導致今年升息,引發經濟衰退,股市通常反映前半年的經濟,今年一月,美股從最高點滑落,他就提醒自己,這個環境之下,要開始賣股票,甚至空手不做。

再來,他以技術面為依歸,基本面好、技術面不好的情況下,他會稍微等一下,等到技術面好轉再進場,等於雙重保障,可以提高勝率。

「技術分析」抓起漲點 規避風險

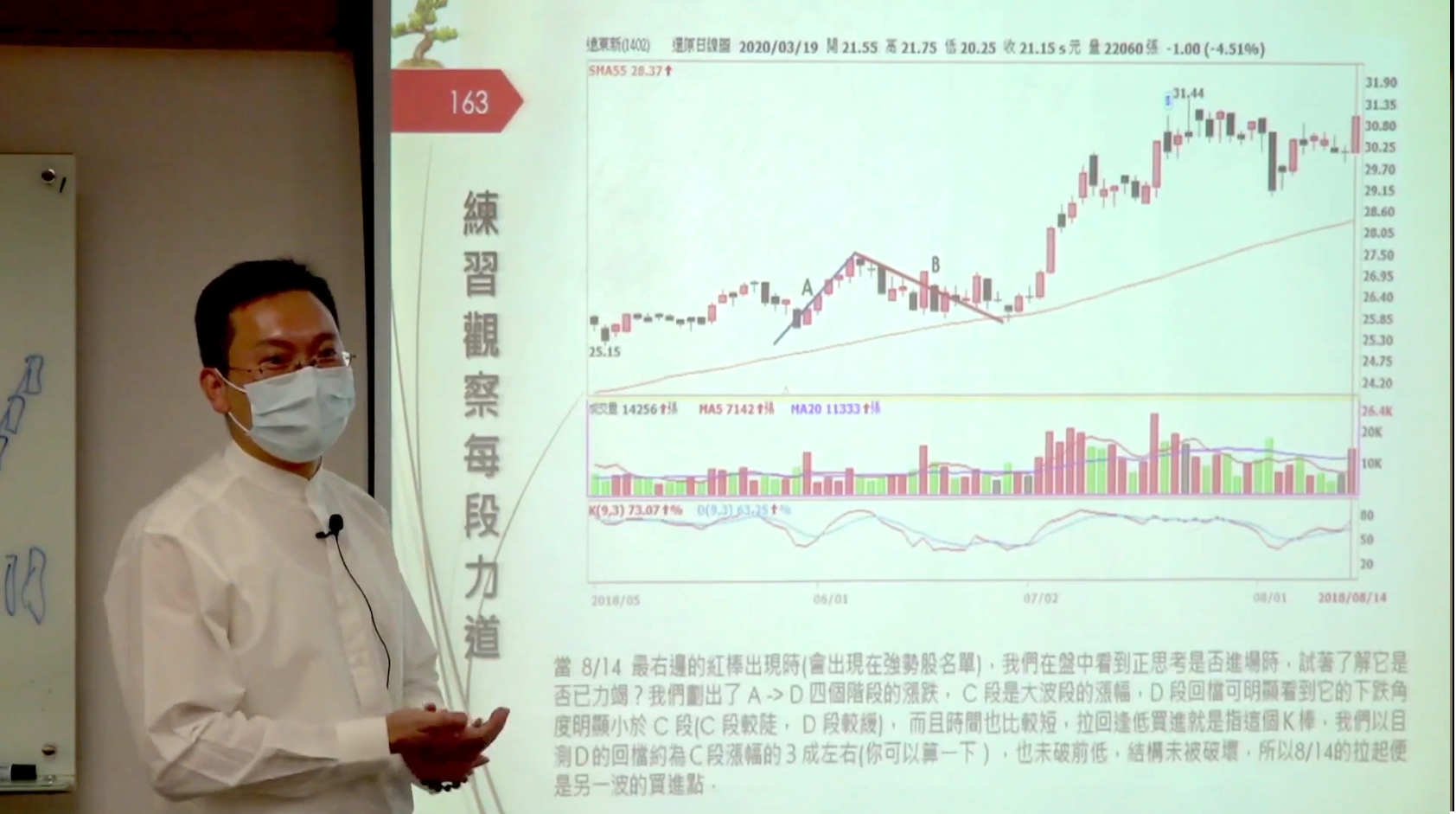

技術分析是一門統計學,是一個概率,以歷史經驗,「在某種情況下,線圖表現如何,接下來會走出什麼圖形」,出現某種型態勝率達六、七成,就值得一試,就像玩橋牌一樣,前面大牌沒出,後面出大牌的機率就很高。

周鼎松認為,技術分析不見得能帶來大財富,但是可以規避掉很多的風險,就算沒賺,也不會賠到,另一好處是容易抓到起漲點的位置,上漲過程中拉回不會碰到成本,才容易抱得住。

多年來,他整理出一套股市獲利DNA,把交易過程分為三部分,技術分析、資金配置、心態,三者是一個整體,技術分析雖然很重要,仍不及資金配置。

在對的方向放大「資金」

資金配置,就是加減碼,「要在對的方向放大資金」,在上漲的股票,只買一張,充其量只賺一個便當錢,錯的方向買十張,錢再多都不夠賠。

資金分配是財富放大的關鍵,資金一放大,心理承壓就會不一樣,買十萬跟買一百萬的感覺是不一樣的,就像基金經理人操作五億,跟操作五十億是完全不同的道理相似。

「寧願在大池子裡賺5%,而不是小池子賺50%」,他有一個朋友在法人機構操盤,手握好幾億資金,假設某檔股票進場一千萬,上漲30%,現賺三百萬,即是資金分配的最佳案例。

磨練「心態」 以平靜應萬變

至於心態的磨練,他個人提出三點:一、「平常多靜坐」,現在訊息繁雜,容易心浮氣躁,靜坐可讓心緒安靜下來,有助思考決策。

二、「視錢財如糞土」,對於輸贏淡然處之。投資不可能天天贏、把把賺,整天愁眉苦臉,就不要玩股票。過去有一個朋友操作期貨,每秒十幾萬上下,晚上都睡不著覺,經常被大跌的盤勢驚醒,這種日子沒有多少人撐得下去。

三、「不要在有壓力的情況下操作股票」。基金經理人是拿投資人的錢進場買股票,賠錢了頂多明年再來,但散戶是拿辛苦賺來的錢操作,心境不同,結果也會不同。

有一個朋友目標是在股市賺生活費,搞得生活很緊張。要從股市賺生活費,就有時間的壓力、必勝的壓力,有壓力的情況下就容易做錯、常常停損,結果虧損越來越大。

以現在的他,是在既有的基礎下,加強心性的磨練,「因為我們都是凡夫,會貪會怕,該犯的錯還是會犯,只是機率少一點,金融市場變化很大,心性堅強才能以平靜應萬變」。

反向思考 避免被割韭菜

曾在法人機構當操盤手,周鼎松指出散戶最大的弊病─「追漲不買跌」,散戶都有羊群效應,喜歡窩在一起取暖。2003年SARS期間,大盤指數在四千點附近打底,研究團隊建議客戶進場,十個有九個不願意,上來之後追漲,正好被割韭菜,這就是散戶的宿命。

去年股市大漲,單日成交量頻創紀錄,散戶出動買股票,其實可以反過來思考「如果未來看好,大股東、法人為何賣你股票?股價下來盤整,有許多大戶悄悄布局,又為何大戶買、散戶不敢買」?

散戶永遠出現在人多的地方,去年航海王長榮、陽明大飆漲,七月份來到最高點滑落,上海貨櫃報價指數跌了十個星期,長榮、陽明獲利持續創新高,股價卻下跌,「如果未來這麼好,為何股東、外資一直賣」?

「股價反映未來景氣」,法人機構永遠比散戶提早知道行情,先行拋售股票,線型、籌碼開始變化,接下來基本面變化,就會看到媒體披露營收下修、經濟環境變差,過程環環相扣。

只是有人早知道景氣變化,反映在股價上,而你(散戶)感覺不出來,一直加碼,下跌時,懷抱希望股價會漲上去,捨不得賣,結果爆量下跌,套在最高點,就是資金配置出了問題。

周鼎松以過來人勉勵大家,盡量去找「原材料」(第一手資訊),不要依賴別人消化過的訊息。看不懂原材料,就慢慢學,試著自己去驗證。比方說,上半年美國CPI飆升,美聯準會做什麼動作、股市產生什麼影響,日後CPI下降,美國做什麼動作、產生什麼影響,幾個月內就會明白大致的趨勢。

溫故知新 找出最適投資策略

其次,要溫故知新,技術分析是統計學,2008年股市崩跌時,出現什麼型態、止跌訊號在哪?今年會不會再遇到、會不會止跌?M頭型態在什麼時候出現?過去兩年在什麼情況下出現類似的型態?

第三,要擬定投資策略,交易時要做紀錄,「在什麼價位、什麼原因進場,停損價、停利價,出場的結果如何?是賺錢還是賠錢?都要寫得清清楚楚」,檢討久了,即可知道常犯的錯誤有哪些,減少交易失誤,找到最適合自己的投資策略。